首批188C签证投资者将转永居 大考第一关:认请税务身份

获取澳大利亚重大投资者移民(Significant Investor Visa,简称SIV,又称澳洲188C移民签证)是广受中国大陆高净值人士欢迎的投资移民方式。许多中国188C投资人尚不清楚的是,2017年对于他们而言是······

首批188C签证投资者将转永居 大考第一关:认请税务身份

(第一篇:《税务居民概念的正本清源》)

ACB News《澳华财经在线》9月18日讯 获取澳大利亚重大投资者移民(Significant Investor Visa,简称SIV,又称澳洲188C移民签证)是广受中国大陆高净值人士欢迎的投资移民方式。根据澳移民局数据, 截止2017年5月31日,澳大利亚共批准了1824份188C 签证申请。 这其中,来自中国大陆的申请者是绝对主力,共占总获批签证数的87.9%。由于每一份申请都为澳洲带来至少500万澳元的投资,投资者们已累计完成了高达91.2亿澳元的合规投资。

许多中国188C投资人尚不清楚的是,2017年对于他们而言是至关重要的一年。188C申请人在2017年的决策,可能会对他们未来的个人税务风险和全球金融资产的披露义务产生深刻的影响。而对于相当一部分188C投资人而言,2017年甚至是其进行全球资产和纳税身份筹划的最后时间窗口。

为何说2017年是个重要的时间关口?首先,需要回溯到四年前。

2012年11月24日500万重大投资签证政策公布, 2013年第一批申请人获批188C,并可在四年投资期满后申请转888永居签证。这也意味着2017年开始, 第一批SIV投资人临时居民身份届满,他们及其配偶,将逐步转为永居身份,拿到真正的澳洲绿卡,即所谓的“黄金门票”。

对于第一批投资者以及后来逐年的申请者,其188C临时签证将会自2017年起陆续转为888永居签证。这种身份的转变对他们意味着什么,或许是许多SIV投资者并不清楚,或不曾意料到的。

冰山VS火海 税务大考

著名税务专家、澳大利亚普华永道高净值人士服务合伙人张恺先生提醒SIV申请者:其中的转变在澳大利亚税法中是非常显著的。其核心在于:随着188C投资人或者其配偶取得888类永居身份, 他们中业已成为澳大利亚税务居民的人士会丧失重要的“澳洲临时税务居民”税务豁免,从而开始需要就全球收入和所得在澳洲缴纳个人所得税。

”考虑到澳洲的个人所得税率最高为47%,他们在取得永居身份后的澳洲税负可能会有极大的增加。 “

刚刚迈过一个门槛,接着又是一个山头。澳洲个税税率之高昂可能是四年前申请SIV时,许多高净值人士都没有加以足够重视的。

不止如此,转成888永居签证的投资者还面临另外一重税务风险。

2017年是包括中国大陆、香港和澳洲等多个国家和地区的第一个“共同申报准则”(简称CRS)汇报年度,政府间税务信息正式交换起始于18年9月。

CRS旨在打击跨境逃税及维护诚信纳税的税收体制。从188C申请人的角度而言,CRS制度下,中国和澳洲,以及最终多达一百多个国家和地区之间的政府将实现就本国税务居民海外金融账户信息的自动的、无需提供理由的信息交换。

CRS的信息交换是基于“税务居民”的概念。原则上中国税务机关能获取中国税务居民在中国境外的、已实施CRS 国家的金融账户信息;而澳洲税务机关也能获取澳洲税务居民在澳洲境外、已实施CRS 国家的金融账户的信息。

未雨绸缪 有备无患

ACB News《澳华财经在线》报道,张恺表示,“这种情况下,相当一部分188C投资人面临着“冰与火之间”的困难决策: 是选择保持中国税务居民,不进入澳洲税网,但使得中国成为其CRS “母国”;或是成为澳洲税务居民,但在取得永居的时候,开始就全球的收入和所得在澳洲缴纳极高的个人所得税”。

尽管两难,并非不可纾解。

普华永道认为,对于大多数中国188C申请人而言,在其成为澳洲税务居民并且获得澳洲永居之前,如果安排得当,可以通过资产重组来优化其澳洲和全球税收义务,在未来选择以澳洲作为其CRS母国,这将是突破冰火夹击的重要税务手段之一。

9月初,澳洲普华永道高净值人士服务中心针对五百万澳币投资移民人士撰写的专项报告《冰与火之间》系列重磅发布,这对于即将转入888签证移民人士实现“税务居民”身份转换期间的财富保全,与税务成本损失最小化有着重要的指示与借鉴意义。

具体操作上,了解“税务居民”概念、看清成为澳洲税务居民之代价是准备基础,进而能够选择适合自己的投资移民税务规划策略,并基于投资移民CRS风险制定相应对策。这其中种种将是1600多位来自中国大陆的高净值SIV投资者及其理财顾问需要通晓的四个环节。

认识税务居民角色

张恺指出,税务居民是澳洲税法以及CRS法律的一个核心概念。“税务居民身份的区分对于应税税基以及CRS的申报都有决定性的影响。”

澳洲税法中对于税务居民的定义不同于国籍或者永居。事实上,是否取得澳洲护照或永居,是否在澳洲取得税号或者报税,都对税务居民的判定没有决定性的影响。“澳大利亚税务居民”(即所谓的tax resident) 是一个能让专业税务顾问都挠头的概念,淋漓尽致地展现了澳洲税法的复杂性。

判断自己的税务身份,自己是单纯的纳税人,还是“税务居民”,要想从概念上做到正本清源,最好的办法是参照澳洲税法和税务局权威的解释文件。

澳洲税法规定,自然人满足税法规定的四个测试中的任何一个测试,都将被视为澳大利亚税务居民。主要包括四个关键概念:“惯常居住”(reside)、“常住地”(domicile)、“永久住所”(permanent place of abode)、“日常住所”(usual place of abode)。

这些概念本身在澳大利亚所得税法律是没有定义的,也没有精确的中文翻译,其意义有一系列的准则作为辅助判断的依据。

惯常居住测试

如果188C投资人“惯常居住”在澳洲,那么他即被视为澳洲税务居民。“惯常居住”本身在税法中并无定义。从实操的角度,澳洲税务局(ATO)在评估纳税人是否为惯常居住时,会考虑以下因素:

··※ 之前是否是澳洲税务居民:曾经有过澳洲税务居民身份将较难抹去;

··※ 在澳洲居住的时间:如在一个税务年度累计超过六个月;

··※ 在澳长住的意图:如申请永居、签署超过12个月的租约、购买自住房;

··※ 在澳洲的雇佣状况:如担任澳洲公司雇员或者董事;

··※ 家庭的纽带:如配偶定居在澳洲、未成年子女在澳洲入学;

··※ 生意关系纽带:如在澳洲有较大规模的生意资产;

··※ 资产和投资纽带:如在澳洲开设银行账户、购车、购买保险, 在澳洲拥有的资产占全球资产的比例较高;

··※ 社交和生活纽带:参加澳洲本地的体育俱乐部和竞赛、本地社区俱乐部、将邮件转往澳洲地址、给自己未成年子女在澳洲入学报名等

张恺指出,“需要注意的是,税务局会全面综合考虑上述全部因素,满足其中一项或数项并不一定意味着纳税人会成为税务居民。”

常住地测试

如果个人的常住地 (domicile)在澳大利亚 ,除非税务局认为有海外的永久住所,那么他即被视为澳洲税务居民。“常住地”和“永久住所”这两个概念在税法中也没有定义。

“常住地”可能与中国的“籍贯”概念有些许共同之处。通常有三种确定“常住地”的方式:出生常住地,如婚生子女与父亲的常住地相同、非婚生子女与母亲的常住地相同;自我选择常住地(通过永久改变居住地)以及法律选择常住地(法律有明确规定)。

通常而言,澳大利亚税务局在考虑纳税人是否存在海外的“永久住所”时,会考虑:在海外居住的时间,包括计划居住和实际居住的时间,以及居住的连续性;是否存在一个具备可住性的海外自住房等。

183天测试

如果个人在一个税务年度内在澳实际驻留超过一半时间(通常为183天) ,除非税局认为:纳税人的“日常住所”是在澳大利亚境外;而且纳税人没有“意向在澳洲常住”,那么他即被视为澳洲税务居民。

张恺表示,“关于183天本身,需要注意的是,首先,测试的范围是“税务年度”,即7月1日至6月30日,而非公历年度的概念。其次,183天是累计的,不要求连续。”

“日常住所”这个概念本身是没有法律定义的。澳洲税局认为,“日常住所”的意义与“常住地”测试中的“永久住所”这个概念是不同,是指当人身在一个国家时,从习惯上或者日常行为上采用的住所。

以一位取得12个月工作度假签证的纳税人为例。纳税人在慕尼黑有一个固定居所,并且在澳洲期间没有出租。在澳洲期间,他造访澳洲各地,每一个地方都没有呆超过两个月,并且一年中只在澳洲工作了七个月,其余时间为在澳洲的旅游。税务局认为,这种情况下,该纳税人不满足183天测试。虽然他在澳洲的时间超过183天,但他的“日常居所”是在慕尼黑而不是澳洲。

“意向在澳洲常住”这个概念更多是以第三方客观视角,综合纳税人的行动事实,推导而出的“客观意向”可能也需要参考纳税人的主观意向和相关声明。在澳洲常住”这个子概念可以大致推定为,签订超过12个月的租约、在澳洲购买自住房等行为,蕴含了在澳洲常住的意图。

养老金测试

主要是针对澳洲政府的雇员及其家属的税务居民判定。对188C申请人而言通常不适用。

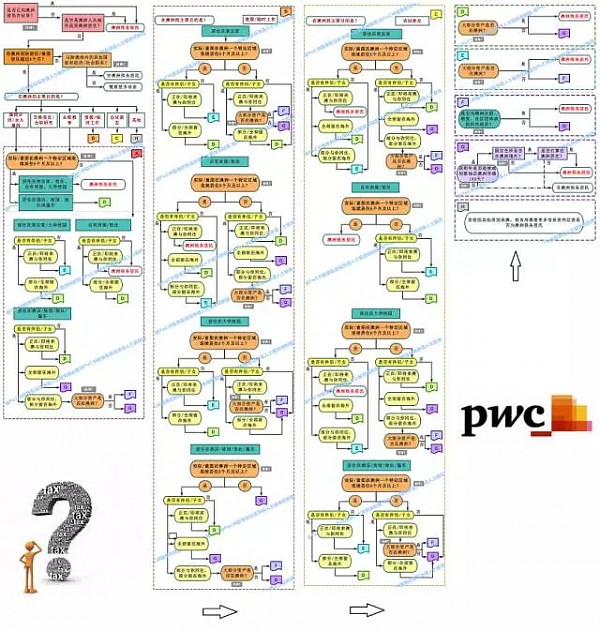

快速判断 流程图自测

ACB News《澳华财经在线》报道,澳洲税务局官网上有一个关于税务居民身份判定的在线测试,普华永道中国事务部根据该在线测试,制造出一份中文的流程图,足以看出判定税务居民的复杂程度。

需要注意的是,在线测试本身的法律效力并不明确,自测的结果仅能作为纳税人的参考,而不是最终税务局必然会接受的结论。不过,这份流程图对于我们理解税务局的思考方式仍然是有帮助的。

澳洲临时税务居民的纳税范围

澳洲临时税务居民(Tax Temporary Resident)是非常重要的概念。澳洲临时税务居民虽然是澳洲税务居民的一个子集,但基本上仅就来源于澳洲境内的收入和所得纳税而言,而非全球纳税。

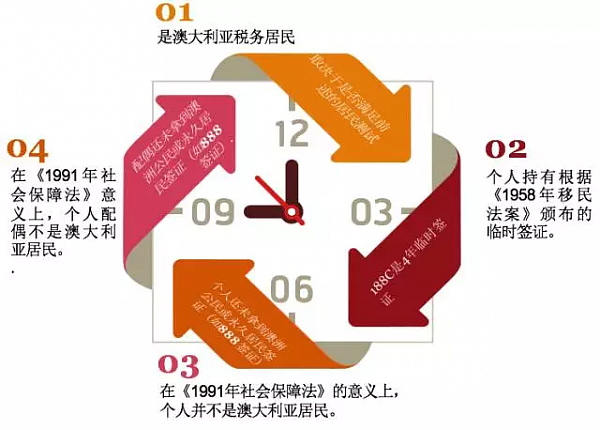

纳税人满足以下全部条件,即被认定为澳洲临时税务居民。对于持有188C临时签证的纳税人而言,假设他已经是澳洲税务居民,则在他或配偶取得888永居签证之前,都被视为澳洲临时税务居民。

图片来源:澳洲普华永道高净值人士服务中心

从CRS角度,由于澳洲临时税务居民也属于税务居民,因此其CRS的母国也将是澳洲。

中澳税务居民的划分

理论上而言,一个自然人可以同时是澳洲税务居民和其他国家的税务居民(即双重税务居民)。然而,根据中国政府和澳大利亚政府的《关于对所得避免双重征税和防止偷漏税的协定》,同时为中澳双方居民的个人,其身份应按找“打破僵局”规则确定:(一)应认为是其有永久性住所所在缔约国的居民;(二)如果其在缔约国双方同时有或没有永久性住所,应认为是与其个人和经济关系更密切的缔约国的居民。也就是说必然要打破双重纳税身份,确定一个作为税务居民的母国。

如果根据《税收协定》的“打破僵局”条款,双重税务居民被认定是中国税务居民,这种认定的的适用范围仅限于《税收协定》涉及的征税部分。对于《税收协定》没有涉及的,双重居民仍然会根据澳洲国内的税法,被认为是澳洲税务居民。在很多时候可以近似地认为,根据《税收协定》不会存在双重税务居民,因此能够避免双重征税。

张恺指出,《税收协定》涉及的内容还是很广泛的、覆盖了包括不动产所得、营业利润、股息、利息、特许权使用费、财产转让、个人劳务、董事费、艺术家和运动员收入、退休金、政府服务报酬、教授和教师报酬、学生和实习人员报酬等。其中《税收协定》第二十二条第一款更特别规定,“缔约国一方居民取得的各项所得,不论在什么地方发生的,凡本协定上述各条未作规定的,应仅在该缔约国一方征税。”

CRS作为政府间信息分享机制,并非《税收协定》认定的适用范围。因此,对于双重税务居民的海外金融账户信息,金融机构可能会需向两国政府进行申报。

确定好税收居民身份,接下来第二步就是了解成为澳洲税务居民的代价,然后制定税务规划,并针对CRS风险拿出对策。相关详情解析,请关注后续报道。

张恺为澳大利亚普华永道税务合伙人、中国事务部主管合伙人 、高净值人士服务中心主管合伙人。张恺先生是澳大利亚普华永道(PwC)百年历史上第一位来自中国大陆的合伙人。拥有十余年的澳大利亚税务咨询的经验,尤其擅长辅佐高净值家庭及其与家族全球资产配置、 移民筹划、财富传承、及慈善捐赠相关的全球税务筹划。张恺的专业背景包括法学博士(莫纳什大学)、税法硕士(墨尔本大学)、会计硕士学(莫纳什大学)、高级工商管理文凭(拉筹伯大学)、世界经济系本科(复旦大学)、澳洲英皇特许会计师协会会员、澳洲特许税务师协会会员等。

编者注:《冰与火之间》系列共分四篇:第一篇:《税务居民概念的正本清源》;第二篇:《成为澳洲税务居民的代价》;第三篇:《投资移民税务规划的策略》;第四篇:《投资移民CRS风险与对策》。

免责声明:本文及其所包括的图表仅为提供一般信息使用。不构成税务意见。普华永道及作者均不能保证本文所涉及信息的准确性,读者也不应依赖本文中的任何内容作出投资或税收等规划和决策,而应该取得专业的税务意见。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64