小米累积亏损1290亿元,到底该如何理解?

5月2日,小米提交招股书,正式申请在香港上市,中信里昂证券、高盛、摩根士丹利担任联席保荐人。

根据招股书草拟本数据,小米2017年收入1146亿元,经营利润122.16亿元;2016年收入684亿元,经营利润为37.85亿元;2015年收入668亿元,经营利润为13.73亿元。

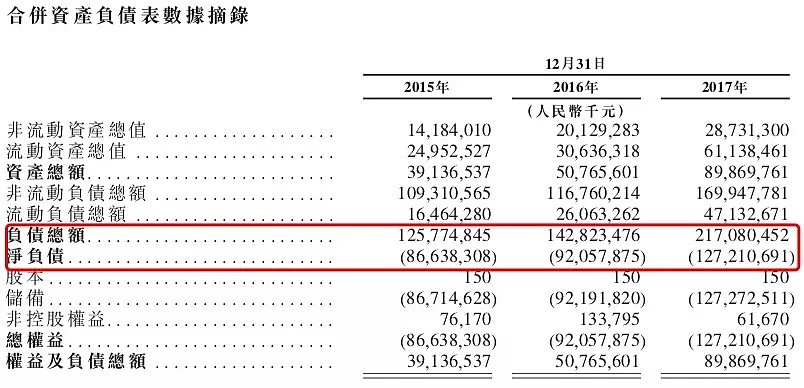

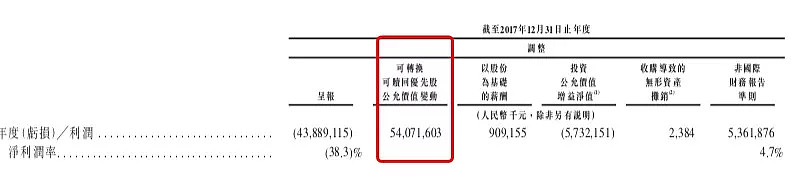

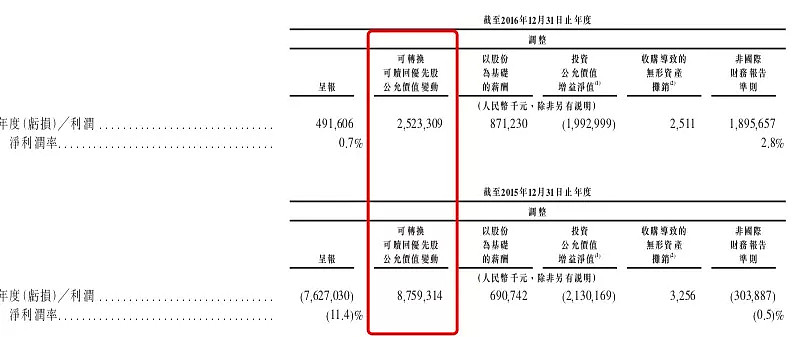

但有一项数据值得注意,招股书显示,截至2017年12月31日,由于就可转换可赎回优先股产生大额公允价值亏损,小米集团有净负债人民币1272亿元及累积亏损人民币1290亿元,对此我们该如何理解呢?

(图片来源:小米招股书)

原来,这其中牵涉到优先股公允减值变亏损的概念,也就是说小米招股书中的累计亏损,包括了可转换可赎回优先股的公允价值,而优先股是相对于普通股而言的,主要指在利润分红及剩余财产分配的权利方面,优先于普通股。

据了解,优先股对应的公允价值在公司的高速发展过程中,会产生了大量价值的增值,因为股东没有退出,这部分对股东而言是账面“浮盈”的价值增长部分,在IPO之前就被计为公司对股东的负债,IPO之后优先股转为普通股,这部分亏损就消失不再计入报表。

对此,见智研究所的数据分析师就对全天候科技解释称,“很多公司在上市前都会发行可转化优先股进行境外融资。这些可转换优先股可以在公司上市完成后按照约定的比例转换为普通股,其约定价格往往大幅低于上市后的每股发行价。”

值得注意的是,在会计计量上,国际财务报告准则要求将普通股价值与转换价之间的差额计为亏损,这也是很多公司账面出现由可转换优先股造成巨额亏损的原因。

如果对此你还不理解,我们可以举一个简单的例子:

假如一开始公司制定的上市转股价是10港元,后来因为公司股价涨到了20港元,报表上就会计提每股10港元的亏损,不过实际这一部分亏损对于公司经营是没有影响的。

而实际上,这种亏损一般只会出现在以国际会计准则(IFRS)汇报的公司, 美国会计准则(US GAAP)对可转换优先股处理跟IFRS不同,小米的招股书中的财务报表,采用的恰恰就是国际财务报告准则(IFRS)。

总而言之,小米上市后可转换优先股将全部转换为普通股,这一“亏损”不会再出现在当期的利润表上,不过资产负债表上权益部分的累计亏损将会保留,影响后续分红的能力。

再回到小米的招股书上,我们可以看到,截止到2017年12月份期间,小米的累计累计亏损约为1290亿,但如果扣除优先股公允价值和股权激励,以股份为基础的薪酬,投资公允价值的增益,及收购导致的无形资产摊销,小米于2016年及2017年经调整非国际财务报告准则利润分别为人民币18.969亿人民币及人民币53.6亿元人民币。

实际上,小米这种可转换优先股的设置,被很多的上市公司所采用,也被业内人士解读是一种股权保护方法,即先是以公允价值当作负债的形式,一旦遇到有人恶意收购,马上可以转化为股权。

在此之前美图赴港交所上市的时候也曾遭遇类似的质疑,当时美图招股书上显示其截止2016年6月30日累计亏损为63.6亿元,但是这其中同样牵涉到了优先股公允减值变亏损的概念。

此前根据媒体的报道,保荐机构给小米IPO定价基本确定在1000亿美元以上,争1200亿美元,基石投资者定价在800亿美元以上。

而据专业人士表示,通常公司上市之前估值涨的越多,公允价值带来的亏损就会越大,根据保荐而优先股公允价值亏损并非真的亏损,是把投资人的增值算进去了。所以,和通常意义实际的亏损不同,这类 “亏损”越大,说明公司的发展越好,价值提升越大。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64