万达腐败案与“殒命女经理”背后的去化困境(组图)

过去三个月里,万达商管被曝出两起“社会事件”,其中一起为重大腐败,一起为高管自杀。而这两起案件的事主,似乎又与万达商业过去两年最重要的两个决定,有着千丝万缕的关系。

2014年12月,王健林苦心经营多年的万达商业成功在港交所上市。2015年福布斯排行榜上,王健林依然靠着万达的港股估值,超越马云问鼎亚洲首富。

即便如此,当时有坊间传闻,王健林对48元港币的发行价“非常不满”。

2015年9月,赴港不足年的万达商业,向中国证监会提交了招股书,计划募资120亿投向5个万达广场项目,其中募集47个亿的南京仙林万达茂是五个项目中募资最多招牌项目。

时隔三年,2018年6月1日,南京仙林万达茂已然宣布开门迎宾,另一方,万达的A股IPO募资,却至今不见踪影。

6月5日,根据媒体报道, 在南京万达区域会议之后, 南京万达茂总经理徐毓在一处南京万达茂项目工地纵身一跃,结束了自己长达一年半以岗为家的生活,休了一次永远的假。

事发之后,万达拒绝了几乎所有媒体的采访,统一以“以公告为准”回复,但至今万达官方仍然没有任何消息。

两个月后,万达又内部曝出了“腐败”, 事由则是三位万达“老臣”以“去化困难”为由,以私废公。

而这次的事发地理位置,确切的说是在万达布局的另外一个重镇——安徽。

2016年时,三四线去库存之风新起,安徽顺应天时成为了万达中部战略的轴心。有消息称,万达将在安徽砸下千亿布局商业地产综合体。从2016年8月开始到2017年年末,在不到一年半的时间中,万达在安徽砸下 9个商业综合体 。相比之下,在2010年到2016年前半年近6年时间中,万达在安徽的商业综合体布局 仅为6个。

而因涉腐败被控制的涉事高管之一尹建武,早年资料显示其为合肥万达城投资有限公司副总经理,以及万达城营销总经理。 合肥万达城投资有限公司则为上述9个项目之一,合肥万达文旅城的项目主体。此外,9个项目中的另一个项目合肥瑶海万达广场,实则为2015年万达商业A股募投的另一个项目。

尹建武

2017年,万达陷入了史无前例的信任危机。在流言蜚语之中,万达与融创完成了达600亿的惊天交易,交易标的为万达的文旅资产,位于安慰的合肥万达城投资有限公司,便是遭到出售的项目主体之一。

融创并没有打算再收购之后更改“合肥万达城”的项目名称。但是在此之后,合肥万达城办公地址搬了家,项目主体也从“合肥万达城”,变成“合肥融创万达城”。可惜的是,在乔迁之喜的合照里,并没有再出现尹建武。

2015年时,有好事者写下《首“负”王健林》,被老王好友转发给老王。老王一笑置之,只觉得这是首富应该享受的非议。

2016年年中,王健林抛出了技惊四座的“小目标”论,并剑指全国一千个万达广场。

而现在的万达已经今非昔比。如果不是一月份那场价值340亿元四巨头“接盘饕餮”,如果不是改名后的“万达商业”回A股大限被延后至2023年,王健林也许并不会让万达商管的腐败案这么快得被公之于众。

“去化困境”

腐败案的“去化困难”,指的究竟是什么?

据报道, 腐败案事主以去化困难为由,串通集团高管放宽审批权,再将房子以极低的折扣,卖给外部供应商,从中赚取差价。

这种房地产销售环节的腐败,在万达内部似乎非常少见。 王健林在万达2017年工作总结中曾表示, 腐败现象多发生在工程建设领域, 因为工程建设是非标准化的,地块条件不同、施工多为个体作业等各种问题,致使工程管控成为难题。

这难免给人留下了一种“万达去化不畅,但即便‘甩卖’也要尽快完成周转”的印象。

万达的发家,与后来被称为“万达模式”的成功基因密不可分。

发迹于大连市旧城改造,万达也许是最早一批深谙“中心城区带动周边房价”的房地产先行者。2002年,从主体私有化开始,万达尝试以万达广场塑造城市中心,并带动综合体楼盘价涨,以重资产模式的周边楼盘销售“套房价之利”,其初步造就了万达“庄闲一体”的城市综合运营玩家模式。

2007年到2014年,万达在全国各地“克隆”这种玩法,并借助万达文旅项目,将模式扩展到商业氛围并不发达的三四线城市,万达商业帝国在此刻其实已经成型了。

然而,在高资产高负债的运营下,万达模式有其脆弱一面。根据券商研究测算,2016年,万达住宅商业结算毛利率为30.67%和45.02%,只要住宅与商业结算毛利率分别下滑至25%和40%以下,既从原先基础上下降5个百分点,那么“万达模式”将会面临严重考验。

这便是万达“去化”的来由。

2015年则是又一个分水岭。王健林开始着手万达轻资产改革,逐步处理存量重资产,出售综合商业体与自持物业。追溯其原因,解释似乎有很多种,也许是因为房地产轻资产的潮流,也许是因为A股十年都没有接纳房地产公司,而王健林却想胜天半子,也许因为“首负”的名字,实在是过于不雅。

而所谓轻资产, 便是单体商业引入外部投资, 公司输出商业运营管理模式并收取提成。而这是“万达商业”如今摇身一变成为“万达商管”的战略思路源泉。

然而时至今日,万达的去化尚未完成过半。

据万达2017年业绩显示,在2017年里新开业的49个万达广场、1个万达茂中,轻资产项目24个,剩下26个则为传统的重资产项目。

不过,万达广场并不是开业之后就万事大吉了,后期运营也存在极大压力。事实上,万达商业设施开发成本、配套投入颇高,这难免使相应业务短期盈利较难,从而导致万达整体利润率并不高。

这样的情况就迫使万达成为一个高周转企业,可能还要甚于其他传统房企,才能更快实现资金回笼。因此, 万达在18个月建成万达广场后,还要通过快速完成租售去化,实现资金回收,接着进入下一个项目的建设中。

而如今,除了持续建设项目发展之外,万达还面临着回A上市的巨大压力,这也就使得提高整体资产回报率愈加重要。作为万达集团核心的商业地产业务,其整体自然也就更加“压力山大”。

“磨人”的轻资产

雪上加霜的是,经过2017年的动荡,万达的业绩出现了不小的下滑。

据更名后的万达商管2017年年报显示,截至2017年12月31日, 万达商管营业收入1355.67亿元,同比增长额4.4%;而净利润则出现下滑,实现200亿元,同比下降34.04%;经营活动产生的现金流量净额为255.84亿元,同比下降32.63%。

值得一提的是,负债总额为下降至4462亿,较上年同期降了815亿;而今年一季度,万达商管的负债总额再度下降至4022.04亿元。

这在很大程度上得益于四巨头的驰援。不过,四巨头与万达的对赌协议中,对万达商管的业绩也做出了要求, 在2019年,须实现租金净收益190亿元。

就在万达正式公布四巨头340亿元的战略投资之前,王健林在万达集团2017年的年会上为万达集团设立了2018年目标,商业地产收入实现1245.4亿元,其中 商管公司总收入366.4亿元,租金收入326.8亿元。

同时,万达新的商业地产项目也将在2018年加速进行: 新开业万达广场50个,万达茂2个;房地产收入879亿元;新发展重资产万达广场7个;轻资产万达广场50个,其中合作类40个,投资类10个。

万达商管的周转压力或将更大了。

当初也许就是因为去化压力过大,使得王健林想到了轻资产运营模式。

具体来看,万达轻资产模式的万达广场分为 投资类、合作类 。其中,前者即投资者出资金,由万达来找地、建设、招商和运营;后者是投资者出地又出钱,万达则负责出品牌,进行设计、建设、招商、运营,净租金由投资者与万达七三分成。

实际上,万达自己也遭遇了融资难题。 据悉,此前万达发行的供应链金融【1-5】号资产支持专项计划,于今年7月初终止。

另辟蹊径

在去化困境之下,万达想到要另辟蹊径,实现万达商业内部资产重组。近期,万达集团将万达商管旗下的地产类公司,进行了股权信息更改。

据天眼查数据显示,5月中下旬时,万达先后完成了海口万达地产有限公司、柳州柳南万达广场置业有限公司、常德万达广场投资有限公司等7家万达广场投资公司、4家区域地产公司、1家酒店管理公司,共12家公司的股权进行了变更。

万达将这12家公司的股东由万达商业管理集团变更为万达地产集团。 而这距离万达商业2月22日正式更名为万达商管,也才过去了约2个月。万达将房地产业务从万达商管中剥离出去的行动力可见一斑。

只是,当前的形势下,即便王健林有如此行动力,万达商管的回A征途,也难言顺畅。

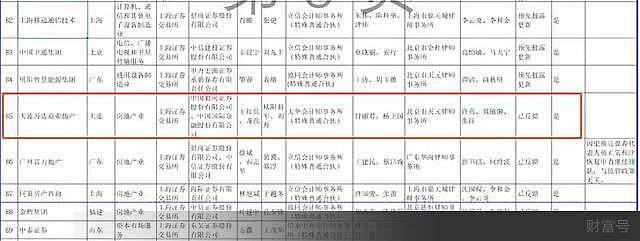

在证监会8月2日的IPO排队名单中,万达商业尚未改名,且所属领域依然是“房地产业”。此前万达的排名曾达到过47名,一路下滑至此。

而造成这种情况的原因,一来是金融去杠杆的深入进行,对本来就处于高负债状态中的地产行业颇不待见,对房地产类企业卡得十分严格;二来,年初时,独角兽企业的接连上市,对A股市场造成了不小的“吸血”作用,过大金额的募资计划或也将难以通过。

不过,当万达商管彻底完成了“去房地产化”的工作,重新提交上市材料,或许其上市的步伐就能加快了。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64