风闻中国政府要出手逼婚征收“单身税”?其实澳洲政府虐起单身狗来才是花样翻新...

就在今年,我国提出,为了鼓励生育,我国将在明年2019年1月1日起,采用新的《个人所得税法修正案》。该修正案增加了子女教育支出、继续教育支出、大病医疗支出、住房贷款利息和住房租金等专项附加扣除项目。

然而,很多人把“子女教育支出”这几个字眼当成了国家要征收“单身税”,这使得各位单身汉们鸡犬不宁,朋友圈里处处充满着各种对“单身税”的吐槽。

事实真的是如此么?如果我们能够静下心来,仔细研读这一修正案的话,可以发现,修正案并不是额外向单身汉们征收一笔税款,而是减免了有小孩家庭的税务支出。

至于很多人所说的修正案减少了单身人士可以享受到的税收优惠,其实是一种误读。事实上,单身人士依然能够享受租房等税务扣除项目。

那我们的大土澳是怎么做的呢?

事实上,这样的涉及到子女生育的政策在中国可能是较新的,然而在澳洲早就成为惯例了。

在澳洲,政府为了鼓励生育,采取了一系列的育儿福利制度,包括了减少公共医疗税(Medicare levy reduction)、家庭税收福利政策(Family Tax Benefit)、新生儿福利补贴(Newborn Upfront Payment and Newborn Supplement)、父母带薪产假(Parental Leave Pay)、父亲与伴侣补贴(Parental Leave Pay)等。下面,我们来具体说一些这些福利制度的享受条件及补贴金额。

下面,我们来具体说一些这些福利制度的享受条件及补贴金额。

一、减少公共医疗税(Medicare levy reduction)

在澳洲,只要您是澳洲公民或永久居民,您都会拥有一张医疗卡(Medicare card)。有了这张卡,您就能享受到澳洲的各类医疗服务。然而,在通常情况下,澳洲税务居民每年也必须为此支付一笔公共医疗税(Medicare Levy),该数额为当年总收入的2%,除非您的收入低于一定的阈值。

对于家庭来说,如果总家庭收入超过$46,361这一阈值的话,那么每位纳税者就必须缴纳总收入的2%。但是,如果您的家庭每增加一位儿童,那么上面的阈值就会增加$4,257。这就意味着,只要您的家庭有小孩,那么您的公共医疗税缴税起征点就会提高,这样的话您的家庭可能就能够免交这部分税了。

二、家庭税收福利政策(Family Tax Benefit)

家庭税收福利政策(Family Tax Benefit,简称FTB)是澳洲政府面向有小孩的家庭的一项福利制度。顾名思义,在澳洲,只要您有小孩,您就能享受到税收优惠政策。其实就是政府把您交的一部分税以津贴补助等形式“退还”给您。在澳洲,FTB分为两大部分:Part A和Part B。

(一)Part A

1. 资格

Part A适用于多数家庭。根据澳洲政府的规定,如果想要领取Part A的福利,需要满足以下几个条件:

(1)您正在抚养一个孩子,该孩子的年龄为:

· 0-15岁,或者

· 16-19岁,但是需要满足学习条件

(2)满足收入测试要求(后述)

(3)符合澳洲永久居民或公民要求

(4)抚养孩子的时间不低于您总时间的35%。

可能有人要问了,怎么样才能满足条件呢?简单来说,符合下面三个条件中的任何一个即可:①凡是年龄位于16到19岁的孩子还在就读澳洲高中12年级或者相关课程,并且尚未毕业。或者:②满足一定的学习强度要求(Study load)。或者:③被豁免满足学习要求。多数家庭的孩子会就读高中,那就意味着,如果您的孩子已满16岁但已经读完高中12年级的话,您将不能再继续享受Part A福利了。

2. 获得金额

FTB Part A福利政策的金额是每两周发放一次,发放金额取决于每个家庭的收入、孩子的数目及其年龄。这里先给出两个金额:基本金额(Base Rate)和最大金额(Maximum rate)。

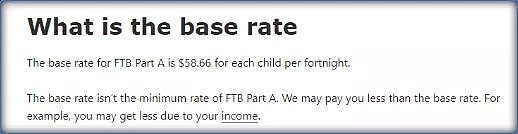

(1)基本金额(Base Rate)

目前, Part A的基本福利金额是每个孩子每两周$58.66。需要注意到是,基本金额并不是最低金额。如果您的收入过高,那么可以领到的钱就可能会低于$58.66。

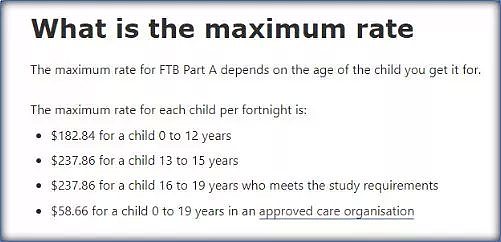

(2)最大金额(Maximum rate)

目前,每个孩子每两周能够获得的Part A的最大金额如下:

· 0-12岁:$182.84

· 13-15岁:$237.86

· 16-19岁:$237.86,但需要满足学习条件

· 0-19岁并且被一个有资质的抚养机构照顾:$58.66

至于具体每两周能拿多少钱,取决于家庭收入。在这里,就介绍一下收入测试(income test)了。

简单地说,收入测试就是指政府根据计算每个家庭的收入,判断收入是否位于一定的阈值之内,然后再根据所在的阈值来判断发放的金额数目。

目前,Part A的收入范围分为3种情况:

(1)年收入不超过$53,728

如果您的家庭的年收入不超过$53728的话,那么您可以获得Part A政策的最大金额,具体最大金额取决于孩子的年龄。

(2)年收入超过$53,728但未超过$94,316

如果您的家庭的年收入位于这个范围的话,那么Part A的最大获得金额将会递减,收入每超过1元,那么最大金额将会递减0.2元,直到该金额达到基本金额($58.66)。

比如说,你的家庭的年收入是$54,000,您有一个9岁大的孩子。此时超过部分为$54,000-$53,728=$272。根据上述内容,您可以领取到的金额将会减少$272*0.2=$54.4。再根据上面的最大金额列表,您可以领到的钱为$182.84-$54.4=$128.44每两周。

(3)年收入超过$94,316

如果您的家庭的年收入超过$94,316的话,那么收入每超过1元,最大可领取金额就会递减0.3元,直到可领取的金额为零为止。

(二)Part B

FTB Part B一般适用于那些单亲家庭,或者虽然双亲但只有一人有收入的情况

Part B的领取资格较Part A略为宽松。一般来说,只要您的家庭年收入不超过$100,000的话,就有资格领取Part B福利金。

三、新生儿福利补贴(Newborn Upfront Payment and Newborn Supplement)

新生儿福利补贴(Newborn Upfront Payment and Newborn Supplement)是一项为新生儿提供补助,来缓解父母压力的福利政策。

一般来说,只要您的家庭有了新生婴儿,就可以享受到该政策。但是,如果您的家庭已经享受到了父母带薪产假(Parental Leave Pay)的话,那么对不起,针对同一个婴儿,您的家庭将不能再享受到新生儿福利补贴。具体来说,每一个婴儿只能享受新生儿福利补贴或者父母带薪产假这两个福利中的一种。如果您有两个婴儿,那么您可以选择让他俩都享受新生儿福利补贴,或者可以让他俩都享受父母带薪产假。您也可以让他俩之中的一个享受新生儿福利补贴,另一个享受父母带薪产假。

至于补贴金额,每当一个婴儿出生时一次性补贴$500。在之后的13周内,您可以陆续获得额外补贴,对于第一个婴儿,您最多能够额外获得最大金额$1649.83。对于第二个婴儿及以后,每个婴儿的最高额外补贴降低为$550.55.

四、父母带薪产假(Parental Leave Pay)

父母带薪产假(Parental Leave Pay)是一项为孩子的父母提供的福利政策,允许他们休假一段时间来照顾新生婴儿。在这期间,政府会给予一定的经济资助。

1. 享受条件

(1)申请者身份条件

申请者必须是婴儿的生母,或者是婴儿的养父母,或者因特殊情况而需要照顾另一个家庭的婴儿。

(2)申请者收入条件

申请者的年收入不能超过$150,000。

(3)满足工作测试

· 在婴儿出生或被收养前的13个月里,申请者至少已经工作了10个月,并且:

· 在这10个月里,申请者至少工作了330小时,平均每周至少工作1天。

(4)享受该政策同一个婴儿没有享受新生儿福利补贴(Newborn Upfront Payment and Newborn Supplement)

· 如前所述,同一个婴儿只能享受父母带薪产假或新生儿福利补贴之中的其中一种。

2. 补贴金额

目前,补贴金额的每个新生婴儿每周$719.35,最多可领18周。

同时,如果婴儿的生母享受着父母带薪产假,其生父可以同时享受父亲与伴侣补贴(Dad and Partner Pay)。该补贴金额的每个新生婴儿每周$719.35,最多可领2周。

五、父亲与伴侣补贴(Parental Leave Pay)

父亲与伴侣补贴(Dad and Partner Pay)是一项为新生婴儿的父亲提供的经济补助,来减少因照料新生婴儿而带来的经济负担。

一般来说,只要是婴儿的生父,并且年收入不超过$150,000,并且满足工作测试(在第三部分提到)的话,就能享受这一政策。

同时,作为父方,您可以同时享受父亲与伴侣补贴和新生儿福利补贴。

该补贴金额的每个新生婴儿每周$719.35,最多可领2周。

好了,看完上面的内容,大家是不是明白了,对有家室的人提供税收优惠和福利不仅在中国,在澳洲同样也有。

关于澳博咨询 (Vobo Consulting)

澳博咨询紧邻悉尼Chatswood火车站,是一家以税务和贷款业务为主的咨询公司。我们会为您提供量身订造的个性化综合财务服务,减少不必要的支出,降低您生活中的成本!

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64