这支“妖股”究竟经历了什么?半年从10澳元跳水到2.92澳元

免责声明

笔者在截稿时仍持有Kogan.com (ASX:KGN)股份;

本文中的分析,观点或其他资讯均为市场评述,不构成交易建议,仅供参考,投资时请谨慎决策,风险自担。

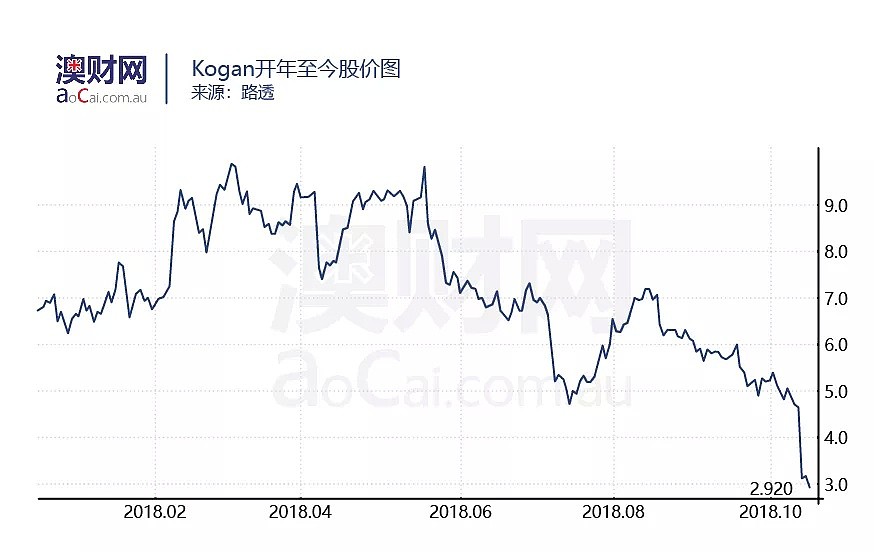

本周一(10月29日),电商平台Kogan发布19财年1季度运营公告,导致股价呈现断崖式下降;开盘价格便来到3.12澳元,较昨日收盘下跌约33%;盘间一度跌至2.97澳元,跌幅约为36%;最终以3.11澳元收盘,跳水33%。

本周三笔者截稿时,股价进一步下探至2.92澳元。开年至今,Kogan的股价已经跌去了超56%。这支“妖股”究竟是经历了什么才能爬上10澳元之后一度跌回2.92澳元?本期《澳财聚焦》节目,博满金资首席分析师魏睿昊先生为大家解读。

一

活跃用户环比增速下降

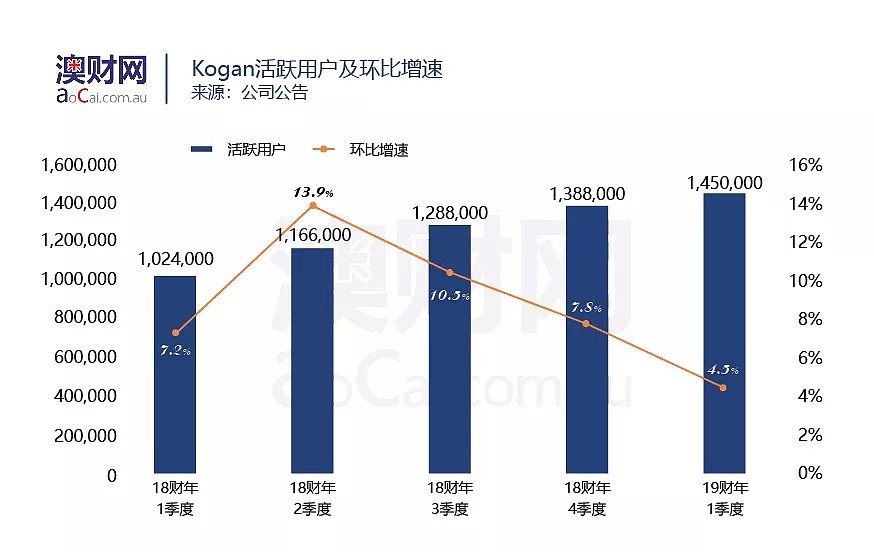

Kogan的活跃用户同比增长41.6%至145万,去年同期仅有102.4万。但是从下图可以看出,Kogan的活跃用户环比增速和增量均在迅速下降:19财年1季度环比增速下降至4.5%,增量下降至6.2万。

即使如此,我们还是要意识到Kogan的活跃用户从上市以来一直保持高速增长。在基数不断上涨的情况下,增速放缓难以避免。

需要指出的是,Kogan声称其市场营销的开支同比上涨30%以上。相比之下,活跃用户的数量同比增长达到了41.6%。即使假设转换率、客单价、消费频率这些数值与去年同期维持一个水平,Kogan的EBITDA利润率依旧有所改善。

在Kogan基数不断放大的未来,其指导意义或许将逐渐减弱,取而代之的是转换率、客单价、消费频率这些“质”,而非“量”。

总结来说,活跃用户持续增长,增速放缓在所难免,用户质量尚不可知。

二

扑朔迷离的营收

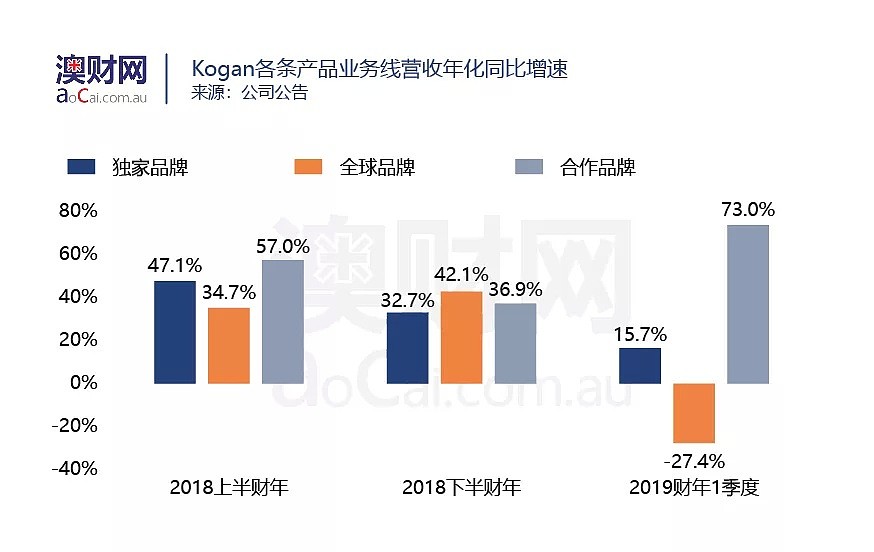

Kogan这次一反常态,没有公布全季度的增长数值百分比,而是单单提及7月营收同比增长达33%。顾左右而言他,首次在季度报告中公布各条商品业务线的营收增长。

独家品牌(类似京东的自营商品业务线,Kogan负责自采自销)营收同比增长15.7%

全球品牌(类似天猫国际商家入驻,Kogan负责提供平台)营收同比下降27.4%

合作品牌(即澳洲本地商家入驻,Kogan负责提供平台)营收同比增长73%

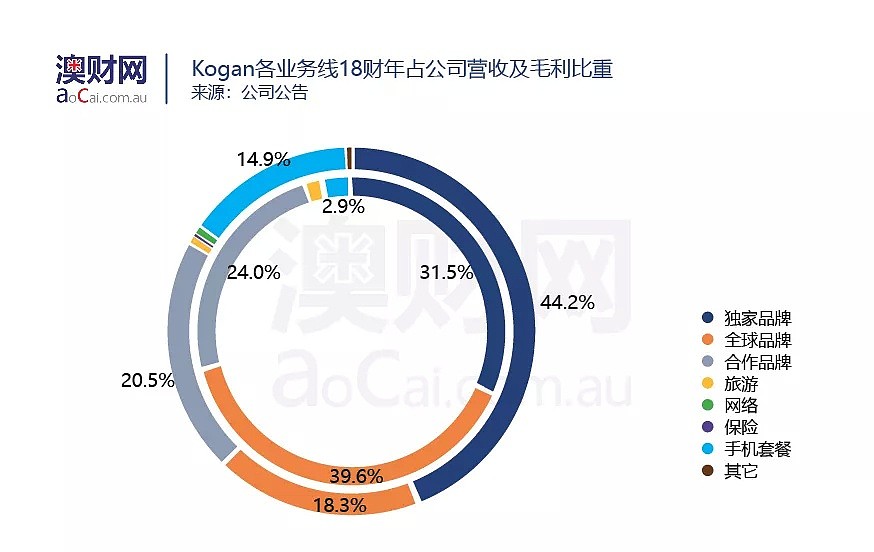

如果我们进一步分析,我们可以得出下图。内圈代表着各条业务线营收占公司营收的比重,外圈则代表着毛利的比重。不难看出,全球品牌虽然占据着接近40%的营收比重,但是仅仅贡献了约18%的毛利,这说明这条业务线的利润率是非常低的。

反观独家品牌,约32%的营收比重能为公司贡献约44%的毛利;合作品牌稍低,24%的营收比重贡献了21%的毛利,但仍旧远高于全球品牌。

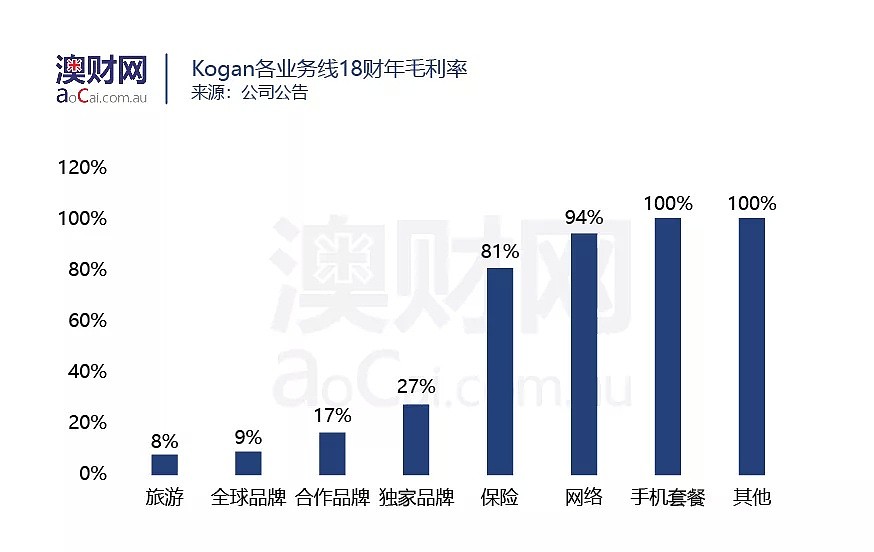

笔者整理了Kogan的多个公告并进行了计算,得出了各条业务线的毛利率。我们可以明显看出,独家品牌27%的毛利率加上庞大的体量,成为当之无愧的最大毛利贡献业务线。合作品牌稍低,但仍然是全球品牌的1倍左右。

结合毛利率以及18财年的营收同比增速,我们就可以更加全面地了解Kogan的三条公告内容:

独家品牌(负面):虽然依旧保持增长的势头,但是增速放缓一半以下至15.7%,远低于18财年。

全球品牌 (负面):受新GST法案影响,全球品牌首次出现负增长,拉低公司整体表现

合作品牌(正面):合作品牌的录得高速增长,远高于18财年的增速,抵消了部分上述的负面影响;但是需要提出的是,部分商家从全球品牌切换至合作品牌,因此一定程度上导致了全球品牌的下行和合作品牌的上行。除此之外,由于合作品牌的毛利率中规中矩,因此提振的效果非常有限

全球品牌虽然毛利较低,但为Kogan起到了非常重要的引流作用,即将用户牵引至高毛利业务模块,比如独家品牌和合作品牌。用户输送能力的下降或将会拖累其他业务线。由于公司没有披露各条业务线的季度数据,同时也无法得知其白标业务的发展状况,公司整体的营收就变得扑朔迷离。这或许是导致本次下跌的第二大内因。

三

大股东“跑路”

Kogan每次发布重要公告时,例如推出白色家电业务、推出房贷白标业务这些利好消息,作为大股东的创始人兼CEO Kogan先生和COO兼CFO的 David先生都会在业务公布后马上联系投行券商出售手上的股票。

虽然两位没有违法法律,但是这样的行为还是激起了投资人的负面情绪。白色家电的公告导致原本已经站上10澳元的Kogan迅速跌下神坛,甚至在后来一些利好公告推出时,人们已经没有像当年那样热情的追捧Kogan了,因为大家都知道这两位大股东的“套路”。一出现实版的狼来了尽显无疑。

两位股东能够将公司发展到如此规模,必然不是等闲之辈。懂得在资本市场上拉高股价进行收割,并且符合相关的法律,其背后应该是有着出谋划策的智囊军师。笔者猜测,如果股价进一步下探,Kogan先生或将带领其他董事/管理团队自掏腰包在二级市场上进行低吸。

四

ACCC调查

Kogan在10月收到了来自ACCC(澳大利亚消费者与竞争委员会)关于6月底一场推广活动的质询,要求公司配合提供相关的营销信息及定价数据。虽然Kogan声称公司一直严格遵守澳大利亚的相关法律,并且会积极配合有关部门的调查,但是二级市场的打击却显得异常无情。

无独有偶,本月中,“先购买,后付款”的金融科技公司Afterpay(ASX:APT)也出现了一波暴跌。相关机构将对公司进行调查,有必要时将采取严格的措施。虽然公司回应道:自身业务状况良好,严格遵守澳大利亚相关法律,积极为消费者谋求利益等说辞,但是当天超25%的跌幅说明了投资者的情绪。

诚然,政府机构的调查对股价来说不是一个利好消息。但是在结合了上述内因之后,其造成的影响便会呈倍数放大。一旦股价开始跳水,羊群效应产生的恐慌将会进一步打压股价。不仅如此,下面的外因也在这次暴跌中起到了不可或缺的作用。

五

毛利率折戟

Kogan宣称毛利率有所下降,主要是由于全新GST法案和澳元汇率所导致的。

首先,新GST法案于2018年7月开始生效。原本海淘1000澳元以下的商品无需缴纳10%的GST,但是现在必须缴纳。Kogan指出不少海外网站无视了新的GST法案,一切照旧地向澳洲贩卖商品,导致自家产品在价格竞争力上受挫。不仅如此,政府目前没有对此采取积极主动的态度和行动,而是放任自流,这导致了逃避GST成为一个普遍现象。

Kogan在公告中多次提及这个问题,来呼吁政府对其采取措施,可是心里也是直打鼓,根本不知道这个逃税漏税的普遍现象会持续多久,涉及范围会多广。在这样的不确定性情况下,进一步打击了投资人的信心。

此外,澳元的持续走软使其购买力也受到冲击,导致毛利率承压。从下图可以看出,澳元对美元的汇率已经从2018年初的0.8跳水至0.7, 跌幅超10%。澳联储大概率会在半年到1年内保持1.5%利率低位不变,反观美联储的加息预期和加息次数不断上调,这将再次打压澳元汇率。

六

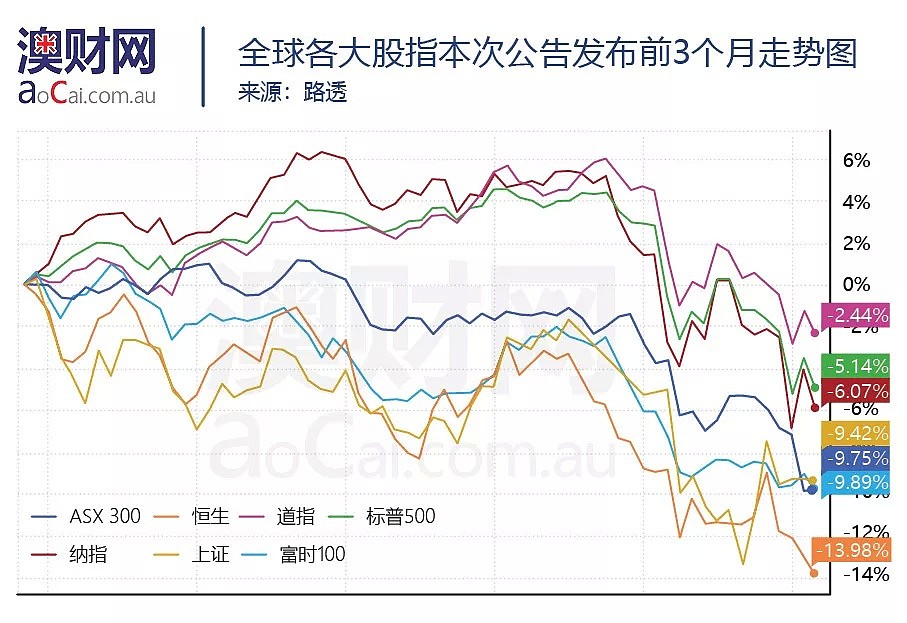

悲观的市场情绪

近期的二级市场可谓是哀鸿遍野,从下图可以看出,ASX 300、富时100、和上证均录得接近10%的跌幅。恒生在上半年达到高点后,下行幅度更加惊人,达到了约14%。即使是表现异常强劲的美股市场,在近3个月内也是回吐了不少此前的涨幅。中美之间不断升级的摩擦成为了Kogan本次暴跌的另一大外因。

七

Catch的上市

澳洲电商catch.com.au已经启动了IPO流程。由于保密问题,笔者无法进一步透露关于Catch的数据。

但是从各大媒体网站上的新闻来看,Catch拥有120的活跃用户以及1.5%左右的澳洲网络消费市场份额。瑞银的分析师Jordan Rogers还提出,Catch预计将于19财年增长至2.5%的市场份额,并在21财年前后超过Kogan的份额。此消息一出,对于Kogan来说可谓是雪上加霜。

虽说都是电商,两者的商业模式是有所区别的。Kogan更像京东,而Catch更像唯品会。Catch的强势在于限时售卖一些全球知名的大牌产品。Kogan的强势在于全面的电商平台网络。如上文所述,Kogan全球品牌业务线的衰退可能部分“归功于”Catch的发展。我们也无从得知Kogan公告中逃新GST的网站,是不是暗指Catch。

但是Kogan依旧有其独特的护城河。首先,145万的活跃用户是一个良好的基础。在此之上,Kogan搭建了一个完善全面的服务网络,不同业务线能互相输送用户。如此的平台效应在配合上经济规模和运营杠杆效应,相信这将为公司带来卓越的利润回报。

综上所述,笔者认为:用户环比的增速下降、扑朔迷离的营收状况、ACCC的质询调查、大股东“跑路”、毛利率的折戟、悲观的市场情绪以及Catch的上市,综合在一起导致了本次Kogan的暴跌。

“Be fearful when others are greedy and greedy when others are fearful”

在别人恐惧时我贪婪,在别人贪婪时我恐惧

-Warren Buffett沃伦巴菲特

本次30%以上的跌幅在笔者看来是一个市场的过度反应,低估了Kogan本身的实际价值。

被遗忘的白标业务

众所周知,Kogan拥有手机套餐、保险、房贷、网络宽带等多个白标业务线,覆盖日常生活的方方面面。在上文中,笔者也提到了,这些白标业务的毛利率非常高,是公司盈利的生力军。同时,这些白标业务会成为Kogan其他业务线的输送渠道,形成一个强大的Kogan服务网络。

Kogan手机套餐用户同比增长102.9%,笔者根据同比放大的图片进行预估,19财年1季度相较于18财年4季度依然有10%以上的增长。虽然平均客户终身价值,但是这些用户对于公司来说却是100%的毛利。不仅如此,Kogan与Vodafone位于新西兰的合作预期将于本财年开始推动,这将进一步助力手机套餐业务的增长。

手机套餐于17财年仅贡献了7%的毛利,但是在18财年贡献了约15%的毛利,自从成为继三大商品业务线后的最大部门,并且有望在短期内超过合伙品牌。

需要指出的是,除了“手机套餐用户增加”之外,Kogan在本次公告中没有提及任何的白标业务。在17和18财年,我们见证了手机套餐业务的迅猛扩张,使得公司的股价开始飙升。网络宽带、保险和房贷等业务都是新成立的白标业务部,在发展初期的1年左右,增长会相对缓慢,但预期会像手机套餐业务一样在某个时间点开始爆发。

笔者截稿时,Kogan的股价已经来到了2.92澳元。18财年全年的股息达到了0.13澳元,股息收益率接近4.5%。营收预计将会继续呈现高速增长的态势,但是由于毛利率承压,再加上Kogan今年于仓储方面的投资成本、市场推广的营销成本上升,预计净利润或将与18财年保持相近水平。

因此19财年的股息收益率预计也将在4.5%左右。但是白标业务的向上潜力给这份答卷增加了许多积极正面的不确定性,一旦某条新业务线形成气候,将会成为股价恢复上行的强大助力。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64