如何理解股票投资中的“分散投资”?

多元化是投资中最基本、最广为接受的概念之一,其目的是通过分散投资来降低风险。

本文将探讨股票投资中的“分散投资”。读完这篇文章,你应该能够理解:

1、股票投资为什么需要多元化?

2、波动性和风险间的关系

3、多少只股票可以做到“多元化”?

请记住,分散投资的首要目的是降低风险,而不是为了获利。获利的前提是建立在风险控制的基础上,正如“股神”巴菲特的名言:

成功的秘诀有三条:

第一,尽量避免风险,保住本金

第二,尽量避免风险,保住本金

第三,坚决牢记第一、第二条

”投资者可以通过分散投资于不同行业来降低投资组合风险。多元化就是不同资产在不同环境中表现,通俗的说就是“不要把鸡蛋放到一个篮子里”。

但是如果你购买10家保险公司或10家超市的股票,是不会带来多元化的分散。

比如,有色采掘业的股票价格和大宗商品的价格具有极高的相关性,但是有色采掘业中大市值公司的股价关联度要明显高于大市值和小市值;

比如,中国铝业和江西铜业比较类似,但是中国铝业和华友钴业则不同;

比如,有色采掘业中会分成不同种类的金属,诸如黄金白银、铜铝铅锌、小金属等;

但是中金黄金和中国铝业之间的关联度,则没有中国铝业和南山铝业之间的强;

为什么多元化很重要?

许多研究表明,多元化的组合降低了投资组合的波动性,避免了因金融市场突发的事件风险,带来的波动。

一般来说,在相同回报条件下,应该选择波动较小的投资者;或者说,如果已经降低了波动,可以提高这类资产的敞口来获得回报。

注:这条在作为选择理财产品时,同等收益率条件下,重要的选择标准之一。

因此,多元化的好处是提高投资组合经风险调整后的回报率。

波动性和风险

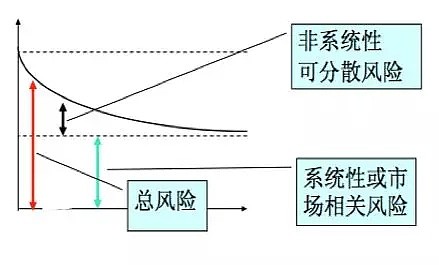

分散投资可以降低投资组合的波动性,但不能消除风险。学术界中喜欢将风险划分为“系统性风险”和“非系统性风险”。

“系统性风险”是指因外部因素的冲击而引发金融市场发生剧烈波动、危机或瘫痪,使单个金融机构不能幸免,从而遭受经济损失的可能性。

“非系统性风险”是由于个股自身的因素引起的个股价格变化以及由于这种变化导致的个股收益率的不确定性,这种非系统风险可以通过投资多样化分散掉,也称”可分散风险”。

(Source:现代投资学)

市场系统性风险,几乎影响到每一只股票,再多的多样化策略,无法阻止这一点,比如战争、金融危机、股灾之类的。

对于非系统性风险,则是主要基于用“标准差”的统计概念来衡量波动性,股票或投资组合在一段时间内的波动越剧烈,风险则越大;如果波动平缓,则风险下降;

多少只股票可以做到“多元化”?

早在1949年,“价值投资之父”本杰明.格雷厄姆(Benjamin Graham)就在他的著作《价值投资之父》(the father of value investing)中提到“拥有10到30家不同公司的聪明投资者就足够了”。

(Source:百度)

当然也有研究表明,如果你的投资组合中增加了超过12只的股票,分散投资的优势就会越来越小,因为更多股票的投资组合的回报开始接近市场回报。

埃尔顿(Edwin J. Elton)和马丁.格鲁伯(Martin Gruber)的著作《现代投资组合理论》(Modern Portfolio Theory),他们的著作里有一个结论:

单个风险的平均标准差(Risk)股票投资组合为49.2%,增加平均均衡投资组合中的股票数量。

可以将投资组合的标准差降低到19.2%的最大值,这就是市场风险。

重要的是,他们发现20只股票的投资组合将风险降低到20%左右;

因此,从20只增加到1000只的股票只降低了投资组合0.8%的风险,所以在20只股票之后增加越多股票的投入,效果反而不佳。

Vice president of J.V. Bruni and Company这家公司的结论则是:成功的基金经理的投资组合中,大约配置了约20个股票。

所以,在一些专业投资者的眼中,持有的股票多元化组合的“神奇数字”大约是在15—20之间。

注:上述这些著作、研究的数据是涵盖了美国、英国、日本、加拿大和澳大利亚;

时间为1975年至2011年间的股票投资组合表现;

股票投资技巧相关回顾:

12月22日 CMC Markets:影响股价的微观因素(上)

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64