不要密码,钱被隔空刷走!央视曝光后,银联回应(组图)

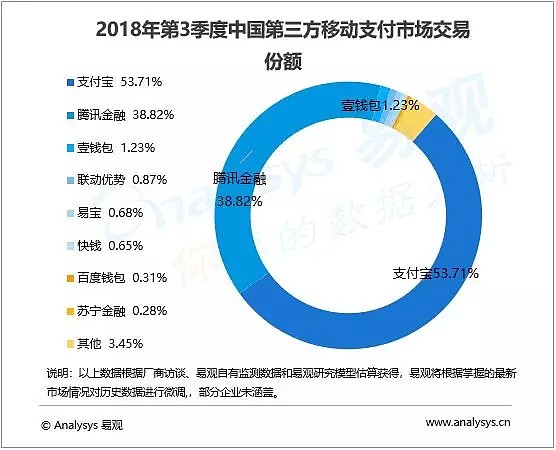

多年之后,当银行们再次想起马云的那句“如果他们不改变,我们来改变他们”时,才终于意识到互联网巨头给自己带来的挑战是多么具体:他们眼睁睁地看着自己的核心业务——金融支付,被支付宝和微信拿走了一大块。

经过多年两位数的增长,第三方移动支付市场格局已经形成。但作为金融行业的老大,银行可不甘心把这么一大块饼白白交给后进的互联网公司。

2015年,银联推出了银行卡闪付服务。

2017年5月,银联联合40余家商业银行推出银联云闪付二维码,持卡人通过银行APP可实现银联云闪付扫码支付。

2017年12月,银联推出自己的支付平台——云闪付APP。

安全,是银联闪付的卖点之一。可是,今年3·15,正是安全问题让闪付上了榜。

银联闪付上榜3·15

每经小编查询中国银联官网发现,小额免密免签是中国银联为持卡人提供的一种小额快速支付服务。当持卡人使用具有“闪付”功能的金融IC卡或支持“银联云闪付”的移动设备,在指定商户进行一定金额及以下的交易时,只需将卡片或移动设备靠近POS机等受理终端的“闪付”感应区,即可完成支付。支付过程中,持卡人不会被要求输入密码,也无需签名。

据央视报道,具有“闪付”功能的银行卡在消费的时候,不用输入密码不用签字,只需要将卡片靠近POS机就能迅速完成交易,而记者发现,大多银行在办理银行卡时,这一功能是默认开通的。这背后存在被盗刷的可能。

记者发现,一些网络卖家利用其他产品信息作掩护,在网上可以购买到支持银联免密支付的POS机。

记者将这种从网上购买的POS机与银行卡间隔5厘米,结果成功完成支付;

记者将银行卡装入外套口袋,在不用接触卡片的情况下,结果也是成功完成支付;

记者将带有闪付功能的银行卡放入包内口袋,同样也能轻松完成支付。

3月16日,中国银联发布声明称:

一、银行卡闪付既便捷又安全,在国际上已经得到广泛应用。“隔空盗刷”是极少数个案,据中国银联和商业银行统计,2015年业务开通以来风险比率为千万分之二,远低于万分之一点一六的行业平均交易欺诈率。用户就是上帝,对这种欺诈犯罪行为,中国银联和商业银行高度重视,已经并将继续采取相关措施,确保持卡人放心使用。

二、风险全额赔付。为了保护持卡人的利益,中国银联已联合各商业银行建立了“风险全额赔付”保障机制,对于客户发生的盗刷风险损失,持卡人挂失前72小时内全额赔付,超过72小时经确认为盗刷损失的,也将获得全额赔付。中国银联联合商业银行还将进一步优化赔偿机制,缩短赔付时间,提高赔付效率。

三、中国银联和商业银行高度重视持卡人权益保障。小额免密免签是一项行业规则,中国银联和商业银行通过官网公告、领卡合约、发卡章程、持卡人权益告知书、手机银行、微信公众号、短信等渠道向持卡人进行了告知,但仍有部分用户未能充分知晓此项业务的功能和保障措施。对此,中国银联将与商业银行共同改进服务,并为用户自主关闭及恢复功能提供更加便捷的服务。

四、“隔空盗刷”是公安机关重点打击的犯罪行为,犯罪分子已受到严厉惩处。我们将全力配合公安机关继续加大对POS机非法买卖等银行卡犯罪行为的打击力度。同时,中国银联与有关各方也将进一步提高技术防控水平,持续督促收单机构加强POS终端管理。

去年曾提高单笔免密支付额度

银联的声明有些许“喊冤”的意思。

但是在去年,银联银行卡的免密支付功能也引起了一波不大不小的质疑。

2018年6月1日起,中国银联与各成员机构联合对“小额免密免签”功能进行优化,银联芯片借记卡、信用卡的小额免密免签单笔限额将由300元提升至1000元。

额度提升后,很多用户才发现,自己的银行卡默认开通免密支付功能。

据《经济参考报》此前的报道,天津市民刘先生在餐厅刷卡结账时发现,自己还未输入密码,服务员拿着卡在机器旁放了一下就说“可以了”,消费支付已经完成。在得知自己的银行卡有小额免密免签的功能后,刘先生感叹支付便捷的同时,也隐隐担忧:万一卡丢了,很可能被盗刷啊。

长春市民王林(化名)也遇到了同样的情况,消费时,不需密码也不需签字,钱直接就被商家“挥卡”刷走了。王林询问银行才了解到,原来自己的这张标有“闪付”字样的芯片卡被默认开通了小额免密免签支付功能,而在办理卡片时却没有人提示过他。

对此,《经济参考报》记者在某银行咨询时银行工作人员称,一般开卡时就把这项免签免密功能开通了。

银联能挑战支付宝、微信吗?

移动互联网兴起之后,银行体系在移动支付方面一直落后于支付宝和微信等互联网巨头。2015年,银联推出了银行卡闪付服务,开始向移动支付市场发起冲击。

但是,在一部手机走天下的时代,银行卡的地位大不如以前,即便是免密支付,也不容易挑战互联网公司。

2016年,苹果公司宣布和中国银联合作,在中国推出Apple Pay移动支付服务,之后三星、华为、小米等手机厂商均与中国银联合作,推出NFC支付。不过,以支付宝、微信支付为代表的二维码支付仍然是移动支付的主要方式,以NFC为代表的近场支付处境十分尴尬。

到了2017年5月,银联联合40余家商业银行推出银联云闪付二维码产品,持卡人通过银行APP可实现银联云闪付扫码支付。

2017年12月,银联推出自己的支付平台——云闪付APP。云闪付APP作为统一入口及开放平台,汇聚了银联及各大银行的支付工具、支付场景及特色服务。据央广网报道,云闪付APP推出一年之后,用户数突破一亿,并且已支持18家银行的65种信用卡;支持国内所有银行卡的绑定,230多家银行的持卡人可通过云闪付APP使用银联二维码支付;其中,逾90家银行开通借记卡余额查询,逾80家银行开通信用卡账单查询及信用卡还款。值得一提的是,在云闪付APP内,跨行转账及信用卡还款均0手续费。

据银联官网数据,截至目前,在全国范围内逾8000家菜场、逾3000个周边生活圈,已有逾12万家菜场及周边生活圈商户开通银联移动支付。菜场之外,已有逾50万家餐饮商户、逾20万家便利店超市、逾20万台自助终端、逾1200所校园开通银联移动支付。此外,在公交地铁方面,已实现全国22个城市地铁、约600市县公交、144个城市近5000家停车场、18个省(直辖市)高速公路等开通银联移动支付,引领行业最新发展趋势。

但是,作为后来者,银联向在成型的移动支付格局中与支付宝、微信竞争,并不是那么容易。

对于用户而言,云闪付最吸引人的地方还是优惠活动。“银联舍得砸钱。”

可是,问题在于,用户早已习惯使用支付宝、微信。据《21世纪经济报道》报道,多位银行业人士坦言,很多用户使用云闪付,目的是为了优惠,“优惠一次,勾搭一次”。甚至,多位受访银行业人士也只知云闪付其名,虽然下载了,但较少使用。

图片来源:视觉中国

怎么留住客户,确实是个问题。

一家大型互联网金融机构资深人士表示,“从用户角度看,目前云闪付好处在于:一是由于银联和银行的紧密关系,实现卡管理,解决了多卡用户的痛点,转账也比较方便;二是囊括了所有信用卡产品的优惠信息,还可以直接在APP里使用,别的APP无法做到;三是服务费优势,比如信用卡还款免费。”

“单纯搞支付肯定不行,银联方向也不明确,一会儿二维码支付,一会儿NFC。”

益普索最新报告显示,目前移动支付市场,财付通(微信支付)和支付宝的共同渗透率为93.3%,接近移动支付整体用户渗透率94.7%。财付通和支付宝用户规模分别达到9.1亿和7.4亿,用户渗透率分别为86.4%和70.9%。对于云闪付而言,要实现“三分天下有其一”,任重道远。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64