墨尔本留学生使用小伎俩,欺骗了澳洲政府!被判入狱2年,有些小聪明千万别乱用

生活在澳洲的人都知道,每年都有一个报税季,需要申报你工作一年的个人所得税。

亚裔留学生动歪脑筋

不巧,某些聪明的家伙,嗅到了一丝商机,将歪脑筋动到了澳洲政府的头上,非法赚取了十几万刀!

据9news报道,最近,一名居住在墨尔本的留学生,因涉嫌超过10万澳元的税务欺诈被判入狱两年多!

今年31岁的Tharun Likki 家住墨尔本Hoppers Crossing,是一名学计算机网络的留学生。早在2012年就已经来澳洲的他,尽然发现了一些日常生活的漏洞,不愧是hard模式出来的学生,就是厉害!

发现报税退税也有BUG

这位聪敏印度小哥Likki通过非法手段,拿到了一批拿着学生签证,临时居住在澳大利亚的其他印度留学生的资料。用他们的详细信息来生成税号,然后再用他们的名字提交虚假纳税申报表。

当然这项计划也不是Likki一个人计划完成的,还包括了他的兄弟Varun Likki和朋友Ranjith Goli,都是印度籍的他们早年也通过学生签证到澳大利亚,作为留学生。

根据他们的计划,Likki在澳洲申报这些假税,随后这些欺诈性获得的退税将被直接转到以Varun Likki和Goli名义持有的银行账户中,收到付款后,钱再被转入Likki自己的账户。

只要动动手指,编编假申报单就能领钱,通过这一系列的假号假表,Likki成功骗取了税务局的退税款!

然而,好景不长,就在Likki开心的数钞票时,他被举报了!有人向税务局举报了他的行为,税务局方面很快就联合警方一起出手,对Likki展开了全面的调查。

最终,法院判决Likki违反了相关法律,将面临2年零3个月的有期徒刑!

每年的7月1日至10月31日,为澳洲的法定报税季,无论是留学生还是上班族,只要你在澳洲工作,都需要向澳洲税局ATO,申报上一财年的个人收入税,个人自主报税的须在10月31日前完成,委托会计师报税可以延长到次年3月31日。

那么大家真的知道如何报税么?你知道很多相关费用可以抵税么?

我们为大家总结了2018年报税信息,以便大家能够做到报税心中有数

1.报税需要了解这些基本信息

如果你是报税小白,或者对报税一知半解,那么在报税之前你需要了解一些专业词汇,以便对报税有一定的认知。

根据个人年收入的计算周期,澳洲的报税时间是每年的7月1日到第二年的6月30日。因此,交税是按照这个时间周期来进行计算的(并非自然年的1月到12月)。商家之所以会在5、6月的时候进行财年促销,也正是因为这个原因。

2.税号和企业号

在澳洲工作之前,每个人都需要注册自己的合法税号Tax File Number(TFN)。如果不是雇佣形式而是合同形式的工作模式,需要注册企业税号Australian Business Number(ABN)。

通常来说,雇佣形式的员工公司会需要你提供TFN进行缴税。如果是Contractor合同制或者是Casual的员工,就需要提供ABN了。

3.澳洲税务居民

首先要明确一个概念,澳洲税务居民并不等同于澳洲公民。澳洲税务居民是从税务角度界定权利和义务的,跟你是否是澳洲永久居民和公民没有直接联系。只要你属于澳洲税务居民的范畴,无论收入所得来自澳洲境内或者是境外,都需要向澳大利亚税务局(ATO)报税。

如何界定澳洲税务居民?

一般来说,个人居住在澳洲境内或在澳洲居住满183天以上的人,就会被认定为澳洲税务居民,此时税务居民就负有纳税义务。

因此,无论任何国籍,只要满足这个要求就需要纳税。特别值得注意的是,留学生虽然在澳洲的主要任务是学习,但是同样会被认定为税务居民。

4.主要报税种类

个人所得税

个人所得税是根据年收入进行申报的。澳洲的税率是采用阶梯制的,税率从19%-47%不等。挣得越多,缴越多。

企业缴纳工资税额

工资税额为澳洲州政府征收的税金,按照工资基数由公司缴纳,而不从员工工资中扣缴。各州政府收取的税率有所不同。当然,申报收入的时候,也可以申请税务减免。

资产增殖税

资产增殖税简称为CGT,澳洲有房一族都需要了解这个税种。资产增值全额或部分(根据物业持有时间)计入纳税人当财年个人收入中,计算具体纳税额。澳洲公民需要申报在全球拥有的的物业增值,而外国人则只需要申报澳大利亚的物业税。

5.准备报税材料

报税的材料形式是多样化的,并不仅仅是一张工资单这么简单,一般来说报税包括以下的材料:

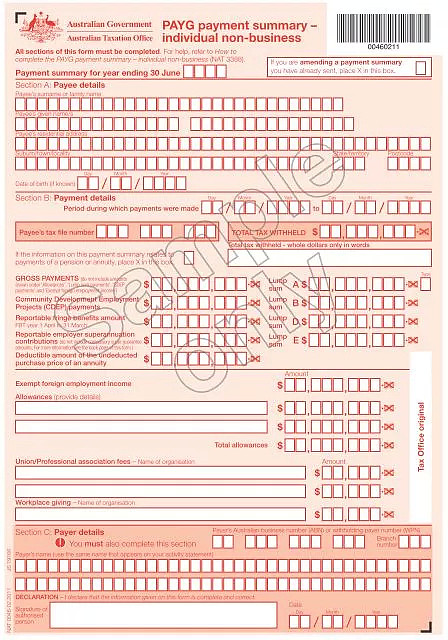

公司给你的税单Group Certificate或去年税务记录tax return orassessment notice

工资单

其他所有收入记录,如退休金、福利金、卖出股票、收进租金

所有和工作、生意、理财投资有关的支出凭证(收据、发票、机票、账单、私人医保编号、配偶和孩子的收支文件、有效便条等)

公司或小生意的账本明细册

注意:包括银行存款利息、股利、租金,和养老金、救济金等政府补贴都是需要向ATO申报的。

6.可以抵税的开销

其实,很多工作中产生的开销,是可以用于抵税的,大家需要清楚的了解这些:

工作生产相关联:电脑、手机、打印机或其他电子设备,工作服,甚至部分手提包、防晒霜和墨镜(针对太阳下工作的人)都可以申报。

年营业额小于1000万澳币的小企业主:每年的6月30日前购买价值为$20,000以下的企业所需用品,可用于抵税。

在家办公的创业者或个体经营户:此类人群的报税名目非常多,例如办公用的桌椅、汽车油费、手机、网络账单、一定比例的房租等等。

无论如何,报税需要遵循以下三条准则:

1. 必须属与工作或业务相关

2. 必须保证之前没有报销过

3. 留下Receipt或其他记录作为证明

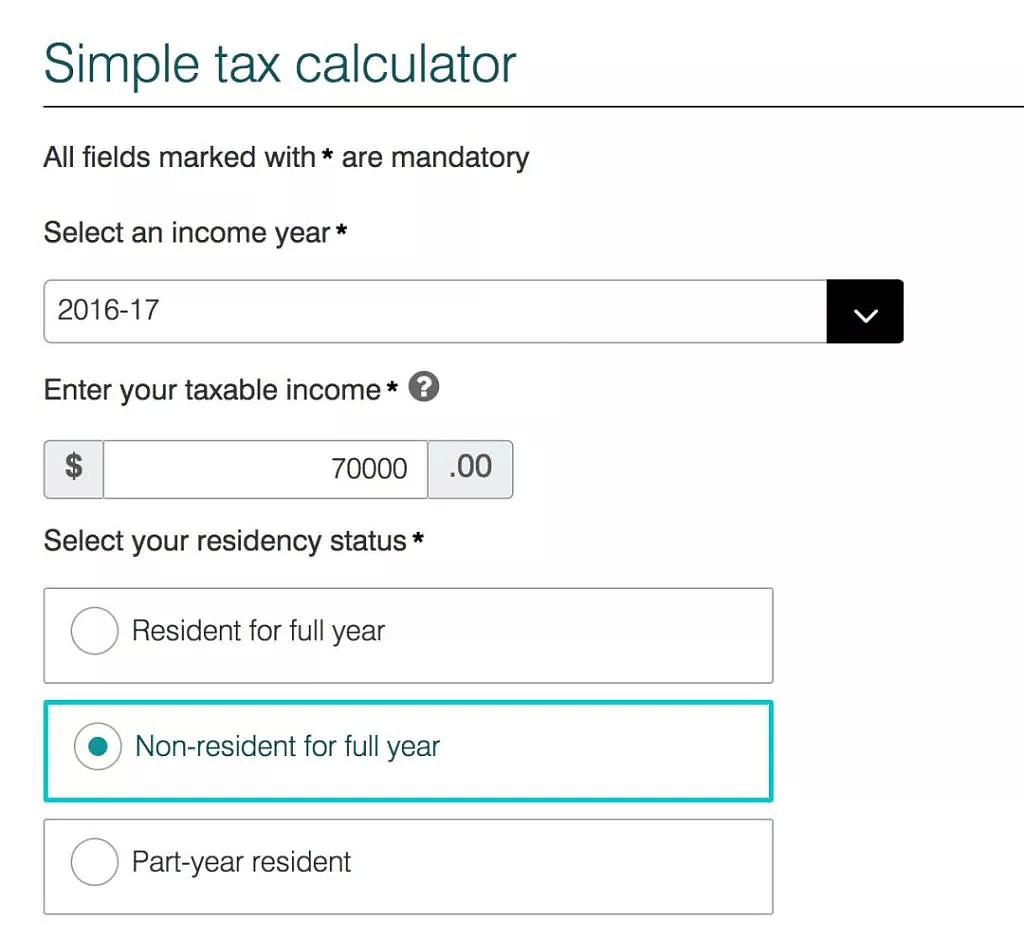

7.如何计算个人所得税

澳洲采用的是阶梯制税率,根据现有的政策最低为19%,最高为37%,具体参见下图:

算不出来怎么办?

很简单,登录ATO官网提供的“在线计算器”就可以了

https://www.ato.gov.au/Calculators-and-tools/Host/?anchor=STC&anchor=STC#STC

假设你是澳洲税务局民,年薪7万,报税的财年是2016-17,只需要这样填写就可以了

不过这个方法没有把助学贷款、Medicare Levy等计入,所以如果你不仅仅是单纯的工资,那就需要找专业会计咨询了

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64