高盛时隔五天修改预期,认为美联储年内降息三次

全球局势和金融市场风云变幻,美联储的降息进程似乎也会受到影响。高盛便修改了仅五天前发布的研报,对年内降息的预期从两次增加至三次。

8月6日周二,据证券时报报道,高盛在最新研报中预计,9月美联储降息25个基点的概率高达75%,10月将进行年内第三次降息,降息幅度为25个基点。

上述报道称,上周五,美国互换市场的交易员们还在定价美联储到明年1月降息50个基点。本周交易员已将这一预期提前整整三个月,美联储或在10月降息50个基点。至此,美联储可能在7月、9月和10月的三次货币政策会议上罕见地出现“三连降”,与高盛预期一致。

高盛首席经济学家Jan Hatzius认为,由于当前经济形势严峻,市场期望更大幅度的降息,英国无协议“脱欧”可能性加大也在加剧全球风险,因此预期美联储到10月将降息三次、共75个基点。

其中,9月17-18日FOMC会后宣布降息25个基点的可能性高达75%,降息50个基点的概率为15%,不降息的概率为10%。10月29-30日会后宣布再降息25个基点的概率为50%,降息50个基点的概率为10%,不降息的概率为40%。由于通胀数据年底大概能触及2%目标,该行认为12月会议上美联储可能停止降息。

每日经济新闻也指出,高盛8月1日、即五天前的研报曾认为,美联储9月降息的概率从60%提升至80%,而在近期全球股市普遍下跌的背景下,该行在6日研报中将这一概率再度提升至90%。

五天前高盛还认为,9月降息25个基点的可能性为55%,降息50个基点的可能性为5%,不降息概率高达40%,没有改变对今年美联储共降息50个基点的基本看法。当时Jan Hatzius团队称,美联储有80%的可能性在9月降息后结束本轮宽松周期,而且高盛认为没什么必要在9月降息。

而从今日的表态来看,高盛预判美联储会持续回应不断提升的外围风险,并不得不用多次降息来防止美国经济过早陷入衰退。7月31日上周三,美联储自2008年12月以来首次降息25个基点,联邦基金利率目标区间降至2%-2.25%,降息三次代表年底时这一基准利率降至1.50%-1.75%。

市场数据显示,10年期美债收益率周一跌至1.72%一线,创2016年美国大选前最低。10年期美债收益率一度比三个月期收益率低32个基点,是2007年以来程度最深的倒挂,暗示经济衰退可能性增加。过去50年间,一共发生过6次三个月期美债收益率超越10年期收益率的情况,经济平均在利率释放倒挂信号后的311天后陷入衰退。

证券时报也称,美联储主席鲍威尔曾在上周记者会强调,低通胀和全球经济对美国经济构成风险,美联储此次降息并不必然是宽松周期的开始。由于美联储声明和鲍威尔发言不如预期中“鸽派”,对降息前景表态模凌两可,让市场信心受挫。而此时,面对金融市场的剧烈震荡,有市场人士寄望9月或10月美联储能大幅度降息。

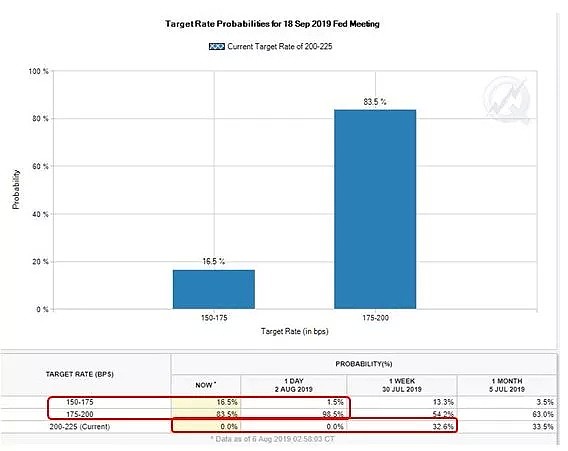

芝加哥商交所CME的“美联储观察”工具显示,联邦基金利率期货市场预计美联储9月降息的概率为100%,其中降息25个基点的概率为83.5%,一天前接近99%;降息50个基点的概率为16.5%,一个月前不足4%。而一周前,还曾有近33%的交易员预期9月不会降息。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64