澳华男$400万资产突然被抄!在澳洲,身份神秘的他们,就藏在你我身边...(组图)

在澳洲,有钱人很多,有钱的中国人更是多。不过,动辄拥有上百万澳币资产的中国富豪,出事的也不少......

近日,墨尔本一位华人商人Kit Tang因涉嫌帮助香港兄妹洗钱近460万澳币遭到澳洲警方逮捕,而Tang在墨尔本的公司,实际上也是该兄妹在澳洲的洗钱公司。而在不久前,也一名中国商人(Hui Ji)的400万澳币资产被封。

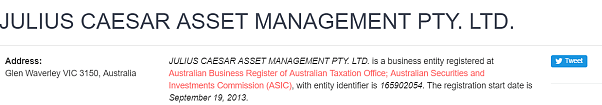

这名涉嫌洗钱的中国商人Hui Ji,于2012年持假护照进入澳洲,一直用化名Kai Zhang在澳洲做生意和进行其他商业活动,他还专门成立了一家Julius Caesar资产管理有限公司,实则是为了更方便“洗钱”。

他同时也是中国的通缉的金融诈骗犯。

之后,他又瞄准了澳洲的房地产市场,先后购入Glen Waverley和Southbank地区的两套房产。之后他还在Oakleigh South 购入了一栋价值150万澳币的综合性办公楼。

Glen Waverley,在墨尔本既是“华人区”,也算是“富人区”。而Southbank,地理位置极佳,靠近City,风景独好。这两处房价自然是不会便宜。

目前,Hui Ji的犯罪已构成违法行为,且警方已掌握足够证据可以将其逮捕。在中国警方的配合下,澳洲警察已查封Hui Ji在澳的全部资产,并在法庭上将这些财产全部没收。

不过在警方搜查和封查过程中,并没有找到Hui Ji,故警方推测,他可能已经离开澳洲,逃到加勒比地区了。

而且他持有多本“假护照”。

在澳洲,这样的例子很多,被抄家的华人也是不在少数。

在澳洲买房可以,买豪车是可以的,但要走合法途径,千万别犯法,更不能用来“洗钱”!否则后果会和下列这些中国人一样惨烈...

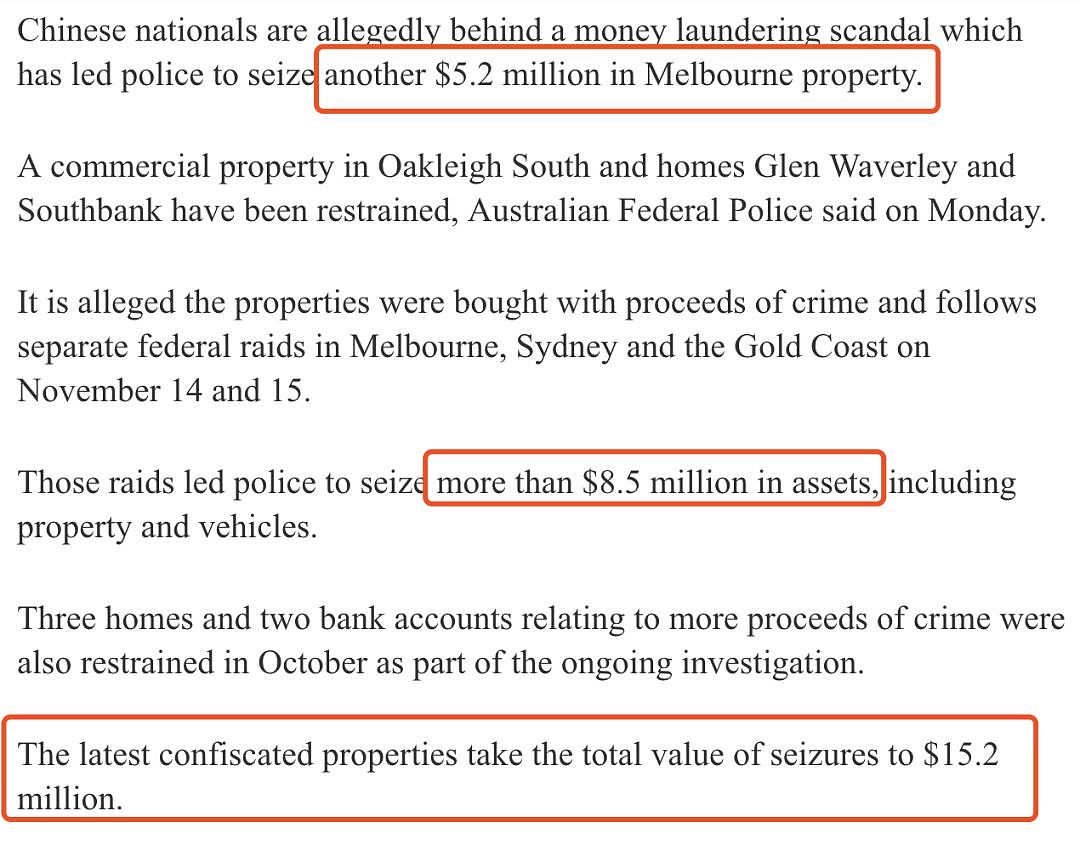

去年11月26日,澳洲联邦警察(AFP)和刑事资产没收专责小组(CACT)于11月26日在维州直接扣押查处一中国土豪的总价值超过520万澳币的房产,此案件共计涉及1520万澳币。

房产还包括墨尔本Glen Waverley、Southbank、Oakleigh South等商业地区,这些的价值就已经超过300万澳币。

嗯,通过这三个受欢迎(土豪)的大区,大家就知道这位富豪的“实力”了。

警方之所以会扣押查处,也是因为这些财产都是这位中国土豪通过非法途径获得的,属于犯罪行为,都是骗取中国投资者不法所得。

说白了,他们最常见的方法就是通过购买房产等来洗黑钱。

于此期间,还有两位在澳的中国人被抄家。

这两中国人也是在墨尔本、悉尼以及黄金海岸有多处房产和其他资产,包括大量豪车和其他奢侈品。

他们住的房子看起来也是很普通正常,但经搜查,发现里面都是“宝藏”。

这个房子里到处都弥漫着金钱的味道,光是这套房子里的珠宝、汽车和其他奢侈品就价值850万澳币。

奔驰、路虎也是很豪气的停在门口。

不过它们的命运就是被没收和拖走...

家里好几十箱的奔富红酒也是被没收...甚至很多都没开封。

综上只是他们财产的一部分,很难想象他们其他房产里还会有多少。

很明显,大量资产又被警方盯上,然后抄家,显然他们也是涉及到了犯罪。

据悉,这两中国人是三年前来到布里斯班,然后利用注册的一家空壳公司来“洗黑钱”。

他们先是利用“投资理财”等幌子从中国投资者手里骗人,再利用这家空壳公司来转移赃款,比如买房、买车、买奢侈品...

也许他们以为这样就能逃过警方,呵呵,也是太天真了。

澳洲警方不仅有专门的Balandin行动专案小组,就是为了打击这帮想隐藏非法资金且在澳洲各种投资的犯罪分子,而且中国警方也会联合澳洲警方来共同打击此类现象。

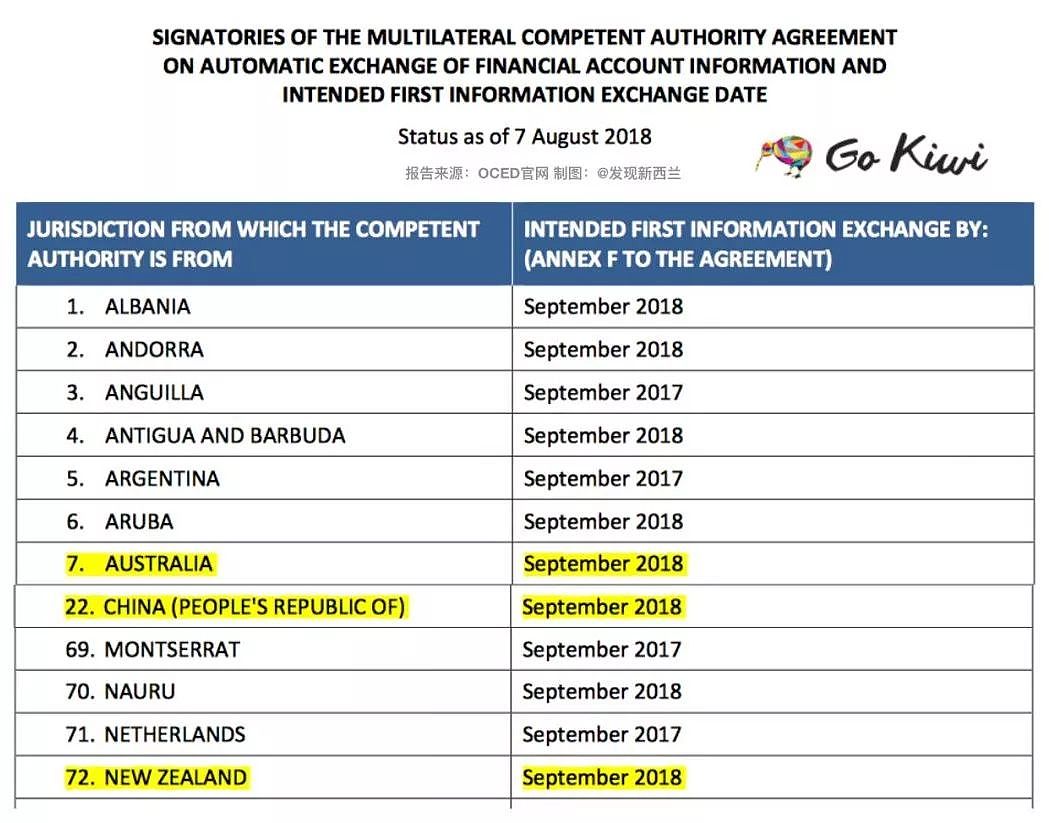

包括从2018年9月1日起,“中国CRS”也正式实施,这个让贪官闻风丧胆、让海外华人忧虑不已、让中国高净值人群胆战心惊的政策也是能降低海外犯罪的概率。

简单说,CRS是各国和地区之间交换的税务信息,主要就是来核查纳税居民是否依法履行了纳税义务,以往因为监管缺失和法律漏洞,你可能没有交,甚至没意识到自己要交,但不代表你不该交

你的个人资产和纳税情况将被曝光,财富透明化,并且要合法合规。

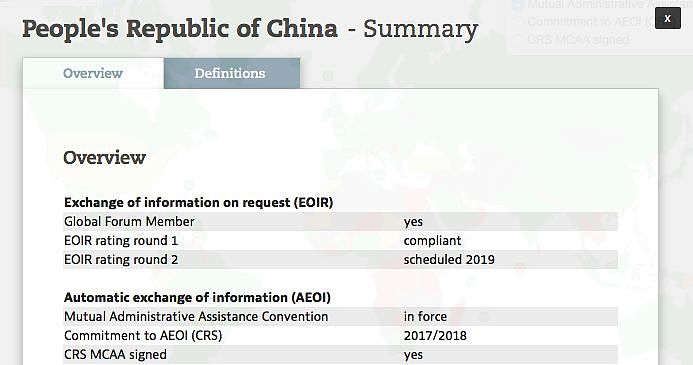

首先可以明确一点,如果你在中国,没有境外投资的资产,那么CRS与你无关。9月起,中国将收集非税务居民金融账户信息和其他国家的金融机构进行交换。

/ 税务居民定义 /

首先税务居民不以国籍划分。每个国家对税务居民的定义也不同,中国的税收居民定义如下图。

澳洲的税务居民定义是,如果纳税人在澳洲连续或间断至少183天,就会被认为是税务居民。除非能够证明常住居所在海外,并且不打算常住在澳洲。

举几个简单例子,来说明下情况。这些例子与绝大多数华人情况相似,但其中也因个人情况不同而需要特别鉴定。

/ 拥有国外金融资产的中国人 /

如果张先生是中国的税务居民,在澳洲拥有金融资产,那么就可能被澳洲视为非居民金融账户,从而将资产信息与中国税务局进行交换。

那什么是金融资产呢?

官方提供的解释为:存款账户、托管账户、现金值保险合约、年金合约、持有金融机构的股权/债权权益等。

/ 长期居住海外的华人 /

李先生是中国公民,但是拥有澳洲PR,并长期在澳洲工作生活,属于澳洲税务居民。假如他在澳洲ANZ银行里有20万纽币存款,同时在中国银行里个人名下有50万人民币存款。

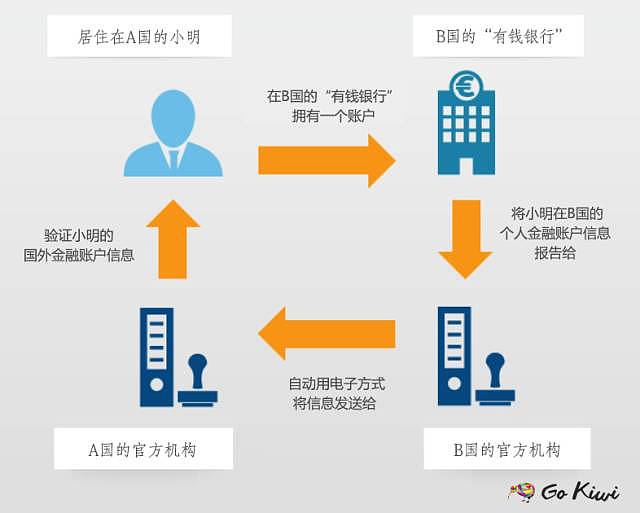

那么CRS下,金融信息是如何共享的?

/// 澳洲ANZ银行:

首先李先生虽然是中国公民,但是符合澳洲税务居民的定义,因此他不会被当作外国税务居民,所以他的金融账户信息不会被共享给中国税务机构。

/// 中国银行:

按照CRS的要求,李先生在中国金融账户的利益收入情况将会分享给澳洲,澳洲税务机构掌握信息后,会判定李先生在中国金融账户的情况,是否属于要申报税务,以此来追缴纳税。

税务信息交换流程图

那么如果出现一个人,同时是两国的税收居民的情况怎么办?

这种情况还需要借助于两国已经签署的避免双重征税协定来解决,判定究竟在哪个国家有纳税义务。

具体可参考国家税务总局

《多边税收条约》

▼

http://www.chinatax.gov.cn/n810341/n810770/index.html

/ 中国人在海外投资买房 /

方小姐作为中国公民并且属于中国税务居民,在澳洲投资100万澳币买房,这种情形分两种。

/// 房产归方小姐个人直接持有

如果归个人持有,澳洲的税务机构就不会共享房产信息给中国。CRS识别金融账户的主体是金融机构,交换的主体是各国的税务机关。

但是如果房产用于出租并且产生收入,租金收益进入澳洲的银行账户,那么这些资产信息将可能被要求共享。

/// 方小姐通过公司或信托持有房产

如果是金融机构参与操作,那就需要完成CRS下的账户识别和信息报送义务。

根据中国税务官方给出的定义,金融机构类型:

包括存款机构、托管机构、投资机构和特定的保险机构;

不包括金融资产管理公司、财务公司、金融租赁公司、汽车金融公司、消费金融公司、货币经纪公司、证券登记结算机构等

而除了房产,你在海外投资直接持有的游艇、跑车、古董字画、珠宝、现金等等非金融类资产都不在CRS范围之内。

///

别耍聪明

合法赚钱才最靠谱....

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64