投资者懵了!这只“名基”正式清算,净值少了13%,资产少了12亿……

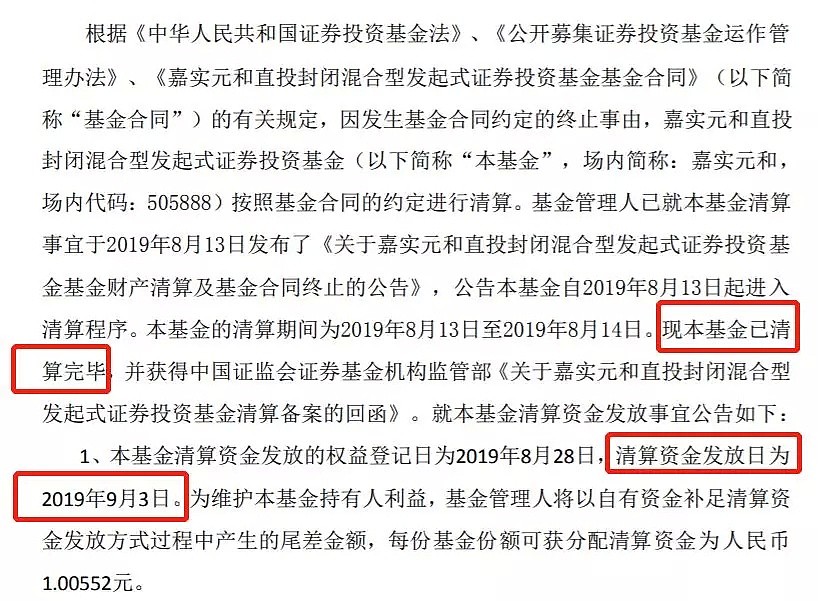

8月27日,嘉实元和发布了“清算报告”及“清算资金发放公告”,正式启动清算步伐。

根据相关公告,嘉实元和最终将以1.00552的单位净值实施清算,这个价值比清算前的单位净值(估算值)少了约13%。

这个结果大大出乎一些机构和个人投资者的意料。直到清算公告发布前,网络上还有很多讨论嘉实元和或将以怎样的溢价完成清算,以不辜负其过去几年的盛名。

但最终,“国企混改第一基”——寄托了不少投资者和机构“发财”、“套利”梦的——嘉实元和,还是以一个较为冰冷的结局走向终局。

这究竟是怎么发生的?

01

最终方案发布

8月27日,嘉实元和发布《嘉实元和直投封闭混合型发起式证券投资基金清算资金发放公告》和《嘉实元和直投封闭混合型发起式证券投资基金清算报告》。

根据公告,该基金已经清算完毕。基金清算资金发放的权益登记日为2019年8月28日,清算资金发放日为 2019年9月3日。

上述公告说明两点,其一,元和基金的最终清算净值,相比此前出现了较大的向下调整。其二,鉴于基金清算完毕,相关结果已不可更改,元和只能以此结果走向终局。

02

清算净值下调

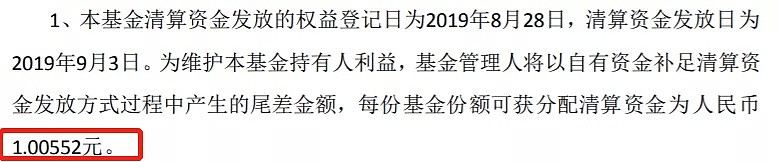

根据公告,嘉实元和每份基金份额可获分配清算资金为人民币1.00552元。这距离不少投资者的预期相差甚远。

官网上,嘉实元和最后一次公布基金净值的时间为8月9日,当时公布的净值为1.1546元,远高于最终清算值。

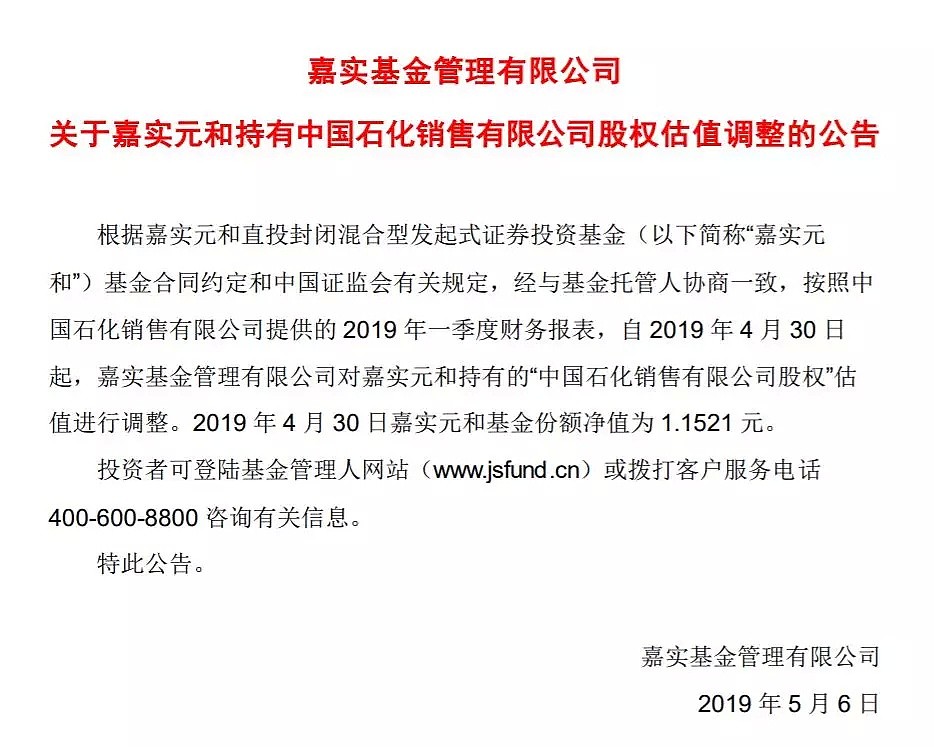

在最终清算前,嘉实元和的单位净值一直是两块组成,其一是持有的中国石化销售公司股权的估值,另一块是其剩余基金资产组合的净值。

而此次下调的主要动因是,显然是前者——中石化销售公司——的股权估值出现了向下调整。

在此之前,嘉实元和的估值,一直是由基金管理人和托管人协商一致,根据基金合同和相关规定、按照中石化销售公司的季报来动态调整。

03

曾经遭遇“哄抢”

嘉实元和的“一生”,颇为令人唏嘘。

顶着“国企混改第一基”的名头“诞生”,募集时,人人争抢,一日售罄;清盘时持有股权仍未上市,转让价格“雾里看花”,投资者怨气不小。

“基生”起落,大开大合,莫过于此。

嘉实元和的诞生,有多项突破:

一是在投资范围上的突破,嘉实元和开持有大量非上市股权的先河,为业内淌出了路;

二是嘉实元和基金突破了以往基金投资单一证券资产不得超过基金资产净值10%的限制,其持有中石化销售公司股权的资产比例高达50%。

这样的创新和突破,在当年确实让投资者对于它的未来非常的期待。

彼时,嘉实元和的募集非常顺利,网上发行只一日就超过募集总额,不得不提前结束发行,并启动比例配售。

线下向机构发售的部分,更是引发机构争抢,最终被大型机构一抢而光。

04

投资者“热议纷纷”

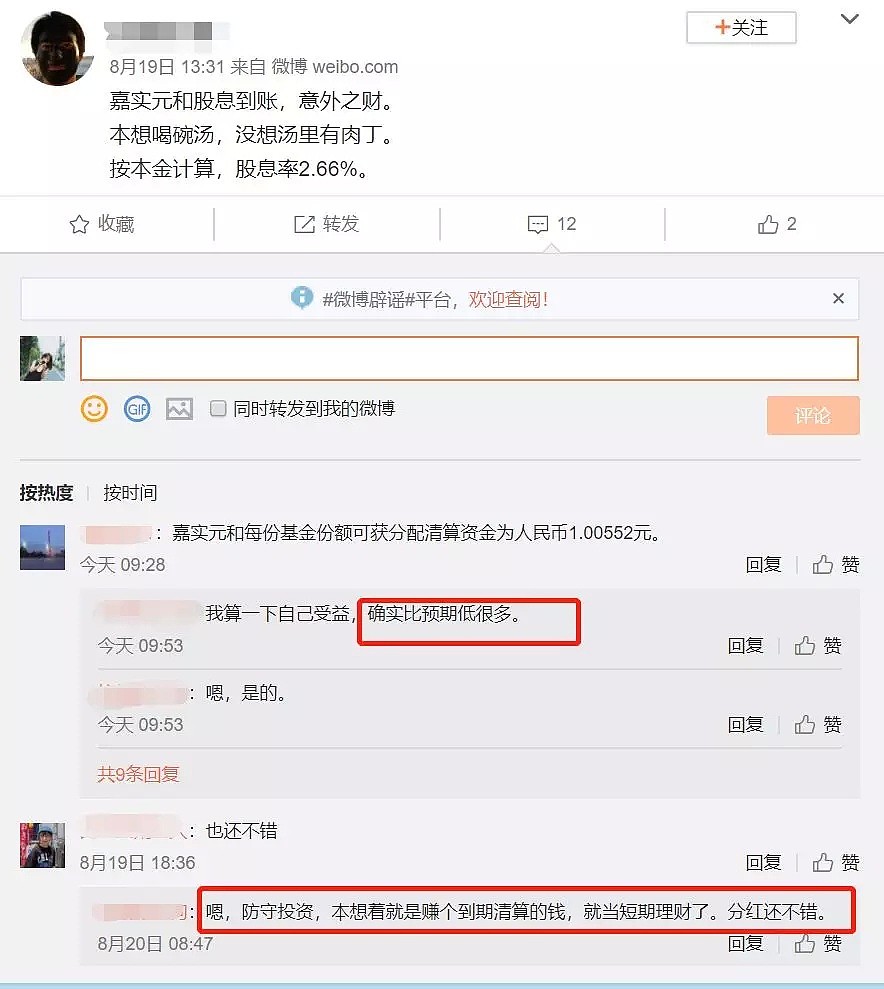

未按基金净值清算,成了投资者关注的焦点。不少热评也在互联网平台上流传。

有的观点认为,“这个清算净值确实不可思议”,有的感慨“战略投资2年多”,也有的庆幸没有介入。

05

是赚是亏?

值得注意的是,虽然净值出现了下调。但是对于停牌最后一刻买入的投资者来说,并不会亏。

嘉实元和在宣告清盘前经历了一个多月的停牌,7月3日为其停牌前的最后一个交易日,当日收盘价为0.967元(前复权)。

此后,嘉实元和进行过一次现金分配,每10 份基金份额分0.2578元。8月12日上海证券交易所下午收市后,在中国结算公司上海分公司登记在册的嘉实元和基金全体基金份额持有人是现金分配对象。

也就是说基金份额持有人在8月19日可以收到现金分红,每份额约0.02578元。

若是有投资者在7月3日进入,以7月3日的收盘价计,每份约付出0.967元;投资者收到每份可获分配清算资金与8月19日发放的现金分配合计,每份额约能拿到1.0313元。

因此,投资者在近2个月的时间内实现了约6.6%的收益。

从嘉实元和年内的场内价格走势来看,基本上年内投资者都是略有收益。即使是年内最高价1.016元成交买入的投资者,如果能持有到现在,也回本了。

不过,对于早期进入的投资者来说,这一结果“太伤感情”。

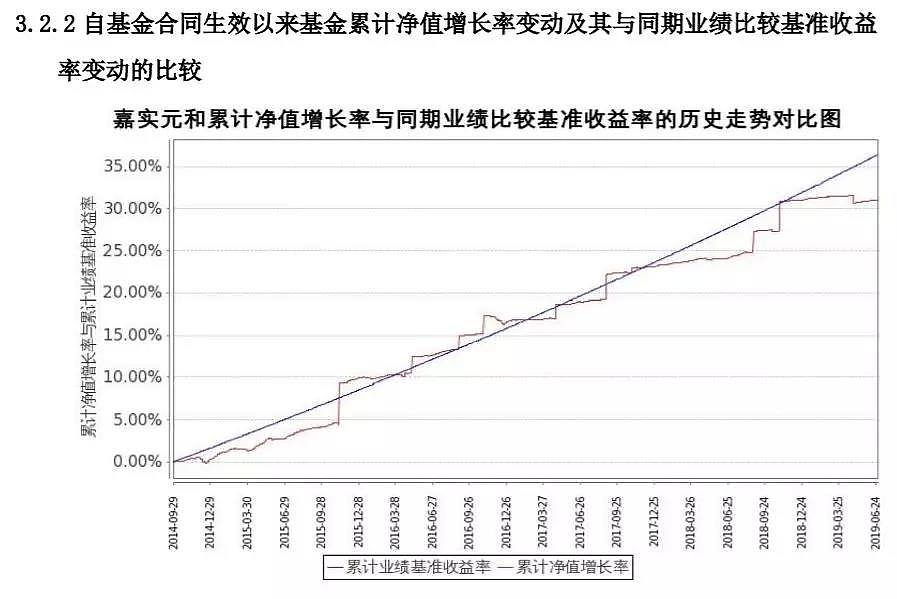

以2019年二季报数据看,截至2季度末,嘉实基金并未跑赢其同期业绩比较基准。

▼ 附图:嘉实元和基金份额累计净值增长率与同期业绩比较基准收益率的历史走势对比图(2014 年 9 月 29日至 2019 年 6 月 30 日)

此次每份可获分配清算资金更是远低于基金净值,对投资者来说确实是低于预期。

此外,不少投资者曾抱着中石化销售公司上市的期待,如今心理落差尤大。

此前2019年1月,多家媒体报道称中国石化销售股份有限公司已获国务院批准赴香港上市,同时2018年12月27日,中国石化销售股份有限公司获批正式成立。

有券商研报对此评价,从2014年混改预备上市至今,已经4年有余,目前终于取得了一些实质性的进展,但具体的上市时间进度和融资规模仍等待进一步确定。

还有投资者“祈盼”,8月23日,监管发布的《上市公司分拆所属子公司境内上市试点若干规定》公开征求意见稿,或也给中国石化销售股份有限公司上市提供转机。

最终,一切都落空了。

06

资产为何少了12.64亿

不少投资者愤愤不平,最大质疑集中在股权的转让价格。

首先,嘉实元和在清算报告中并未披露股权部分的转让价格。

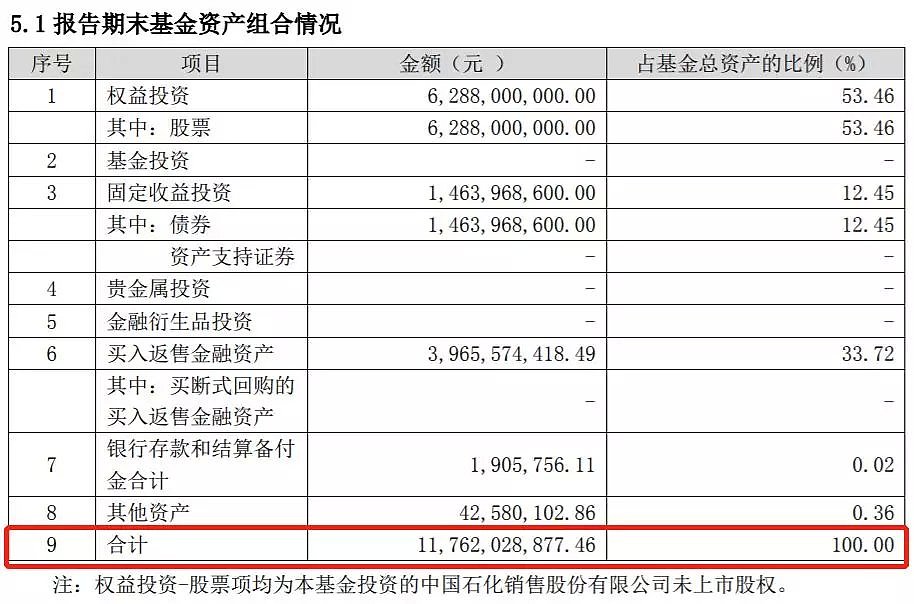

对比清算报告中与今年二季报会发现,清算时资产相较二季报减少了12.64亿元。

▼附图:清算报告-基金最后运作日资产负债表(已经审计)

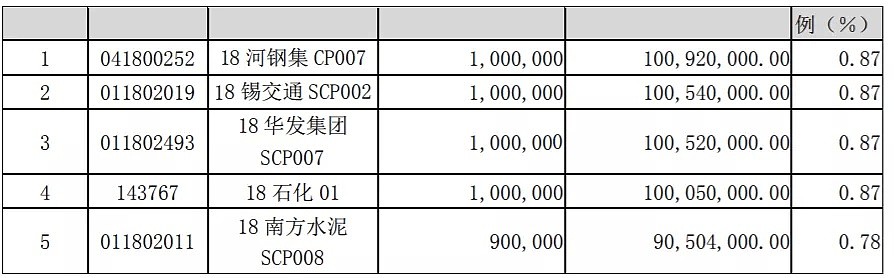

▼ 附图:嘉实元和2季报-资产组合情况

从资产组合来看,这一变动应是其在处理股票和债券资产时发生的。

鉴于嘉实元和持有的债券资产并未踩雷,基本难存在大额折价处理的情况,那么资产合计金额的减少,绝大部分可能是转让中国石化销售股份有限公司未上市股权时发生的。

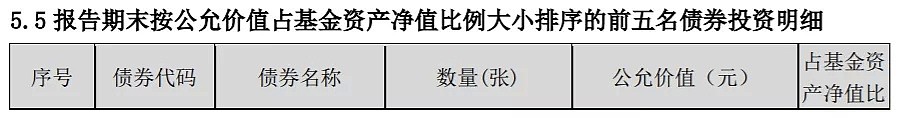

▼ 附图:2季报嘉实元和持有的债券

有趣的是,这12.64亿元的资产减少金额,与嘉实元和此前对持有股权上调估值的金额颇为接近。

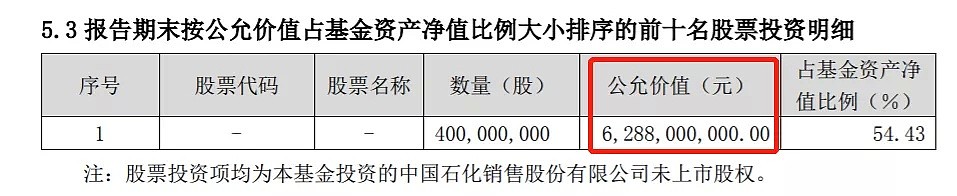

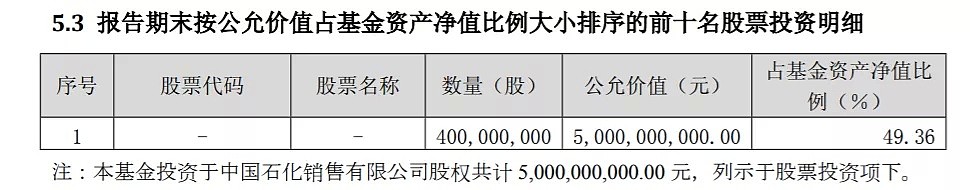

嘉实元和2019年二季报显示,“中国石化销售有限公司股权”的公允价值为62.88亿元。比起2015年一季报时的50亿元上浮约12.88亿元。

▼附图:嘉实元和2019年二季报

▼附图:嘉实元和2015年一季报

此前华宝证券研究团队在7月曾有测算,2014年嘉实元和按照2.15倍PB参与中国石化销售公司股权投资,若嘉实元和按照初始2.15倍PB实现股权退出,不考虑债券投资部分带来的净值波动,则二级市场买入对应到期赎回的投资收益为16.07%,若嘉实元和按照当前股权估值2.16倍PB实现退出,则对应到期收益率更高,为16.37%。

不排除嘉实元和按照低于2.15倍PB实现股权退出的可能,根据测算当前嘉实元和二级市场定价对应股权PB为1.60倍,即若嘉实元和股权退出PB在1.60倍以上,此前在二级市场买入的投资者即可获得正向投资收益。

07

管理费如何收取

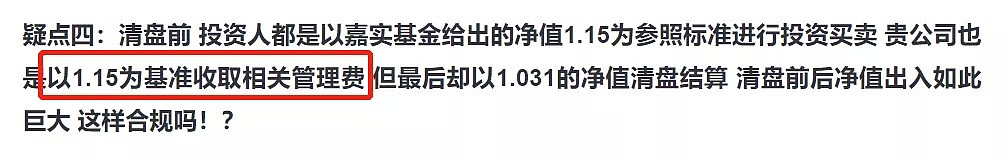

即使抛开转让金额的话题,投资者对基金公司收取的管理费也颇有质疑。“以1.15为基准收取相关管理费,但最后却以1.031的净值清盘结算”的情况,令人不满。

这点上,投资者却“错怪”嘉实基金了?

从嘉实元和的合同可见,其管理费计算方法以基金资产净值为参考,不过目标公司上市前,持有的目标公司权益按成本和估值价孰低数估值,所以这点投资者或许是错怪嘉实元和了。

对于投资者来说,没赚到多少钱,至少也别多收管理费,可能是投资者“最后的倔强”了。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64