QE4要来了?时隔四年,美联储又开始买美国国债了

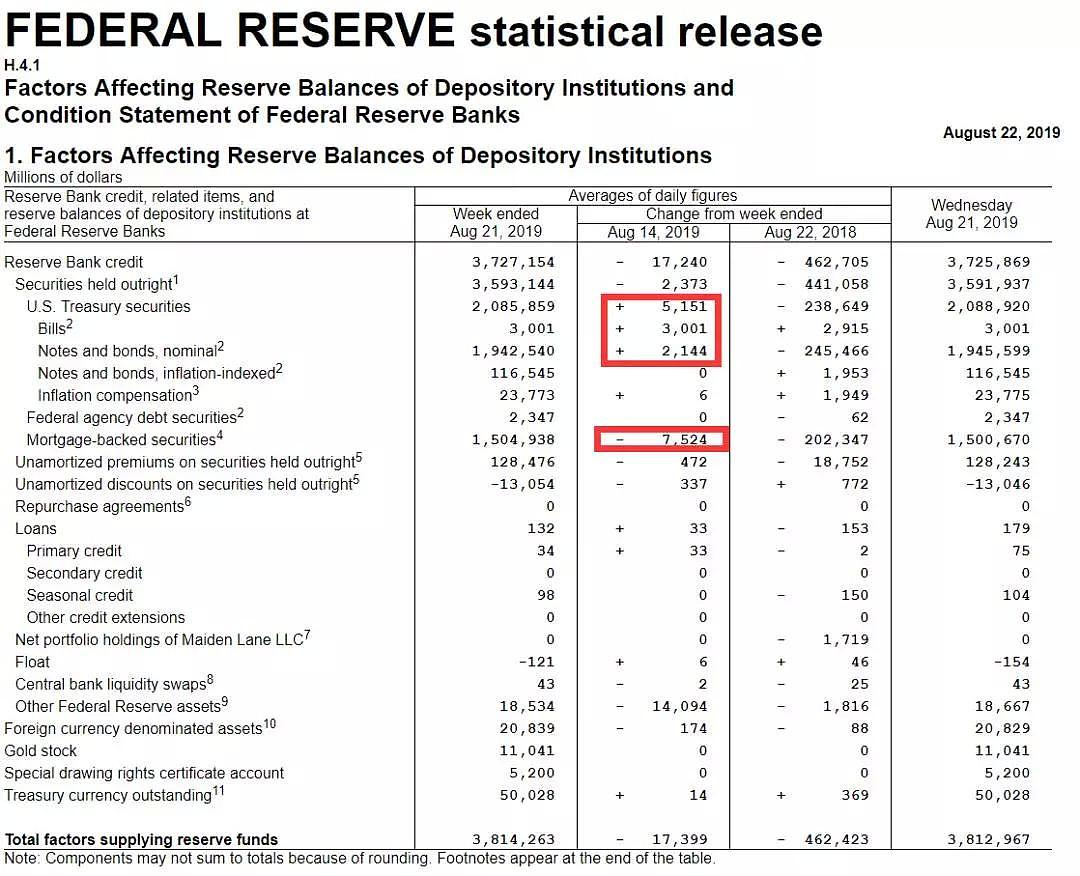

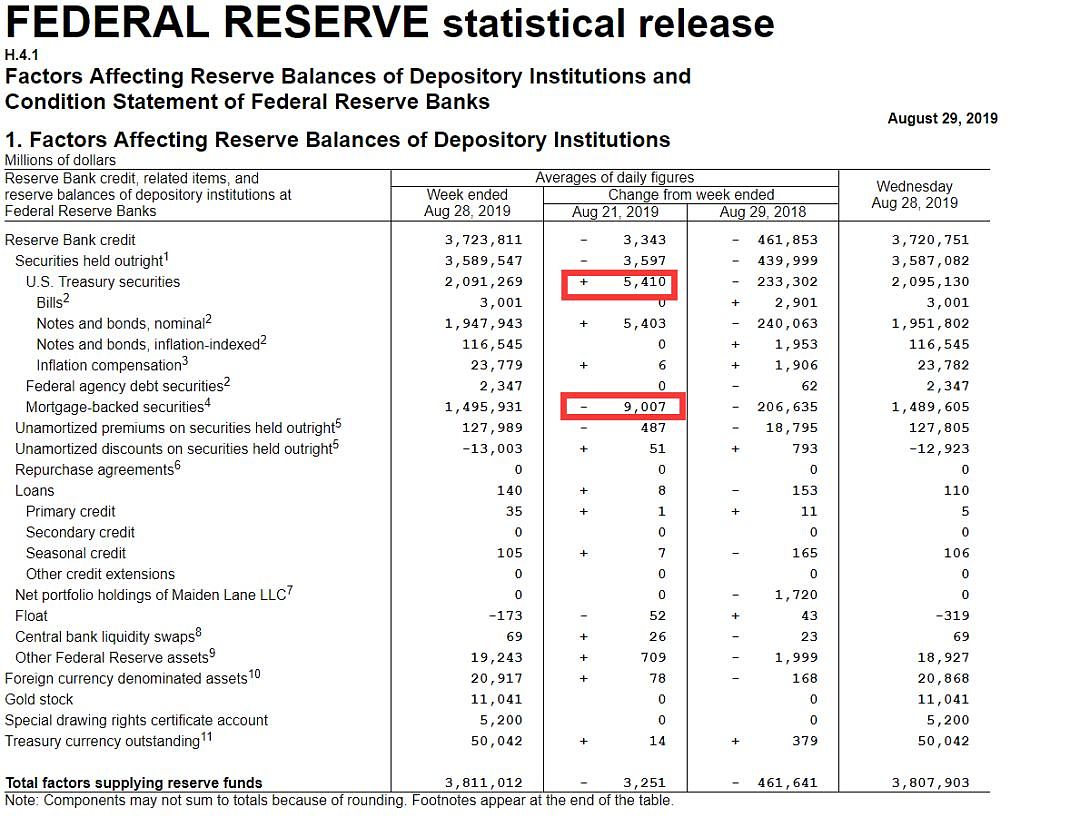

过去两周,美联储购买了140亿美元的美国国债,这是自2014年10月以来美联储首次购买大量国债。

01

美联储又开始买美国国债了

美联储最近公布的两份H.4.1数据显示,美联储已经连续两周将MBS的偿付本金的部分再投资到美国国债当中。

据智堡,上述再投资行为中,短债和中长期国债的配比为3:7,而美联储购买短债的行为并不寻常,至少近10年来看如此。

(来源:智堡)

02

美联储将提早扩表?

市场对美联储提前扩表的预期越来越强,甚至已经出现了“新一轮QE将至”的声音。

纽约联储周二公布的最新报告显示,华尔街交易员普遍认为,美联储最早可能在2019年、最迟2025年开始购买美国国债,具体将取决于银行储备和包括货币在内的美联储其它债务的增长。

纽约联储是美联储公开市场操作的执行机构。根据该报告收集的预测,到2025年,美联储的资产负债表规模可能达到3.8万亿-4.7万亿美元。

美联储目前持有约3.8万亿美元资产,包括2008年全球金融危机后为刺激经济而购买的债券。

从内部问题到外围风险,分析师们为美联储重启扩表罗列了各种理由。

据新华财经,美国银行分析师Mark Cabana在8月初发布的研报中指出,美联储最早或将在今年第四季度重新扩大资产负债表,以缓解下一轮国债发行期间可能出现的资金压力。美联储采取的措施包括分别在9月和12月调整超额准备金率,或缩短持有的美国国债的加权平均年限。

这份研报的背景是近来美国国债越来越快的发行速度。据经参,美国财政部欲凭创纪录的国债发行补充国库现金,应付财政预算入不敷出难题。

华创宏观则提出,如果美国与其他国家在金融领域的互补关系开始解体,那么未来面对较高的货币宽松压力,美联储要通过扩表填补海外买盘减弱导致的美债需求不足。

广发宏观张静静认为,若英国发生“硬脱欧”,全球不确定性风险将大幅上升,美联储或将提早扩表。

自英国新任首相鲍里斯.约翰逊上任以来,英国“硬脱欧”风险上升,一旦发生“硬脱欧”全球EPU(风险溢价)大概率大幅走高。

在此情形下,美国经济衰退风险也将上升,美联储大概率加大降息力度甚至可能提早实施扩表操作。当然,若贸易等其他因素推升EPU,美联储也有望进一步加大宽松力度。

不过,现在说美联储启动了新一轮QE可能还为时尚早。有分析指出,两周内购买140亿美元国债可能只是一种反常现象。市场仍然需要关注后续进展。

智堡认为,相比于危机后的量化宽松政策,虽然当下美联储的总资产还未转向净增加,当下的资产购买和调整只能算得上是资产的结构调整。但放眼未来,一方面美联储需要通过资产购买来维持负债增长的需求(包括美元现钞和银行准备金),另一方面需要通过国债购买期限的选择(美联储投资组合SOMA的期限结构)来改变当前令市场颇为困扰的收益率曲线倒挂,类似于日本央行 的收益率曲线控制政策。

03

金融危机后美联储曾大规模扩表

一般来说,降息和扩表都是货币政策宽松工具,加息和缩表则有货币紧缩的效果。扩表属于数量型工具,能够为市场注入流动性,甚至被认为有“类降息”的作用。

2008年后,为应对金融危机,美联储实施了近9年的扩表,其资产负债表规模从2007年底的0.9万亿美元增长至2017年5月的4.5万亿美元,存款机构准备金、超额准备金也分别达到2.3万亿美元、2.1万亿美元。

在这个过程中,美联储资产负债表资产端持有的美国国债大幅增加,负债端的构成则主要为联邦储备券(通货)和准备金。

由于资产负债表规模过大会使货币政策工具的效果弱化,因此在2017年10月,美联储正式启动了缩表。

在今年7月的议息会议上,美联储提前决定结束缩表,即从8月1日起停止减持所持美债,较原计划提前了两个月。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64