【风险前瞻】11月11日 — 11月15日

市场回顾(11月11日 — 11月15日)

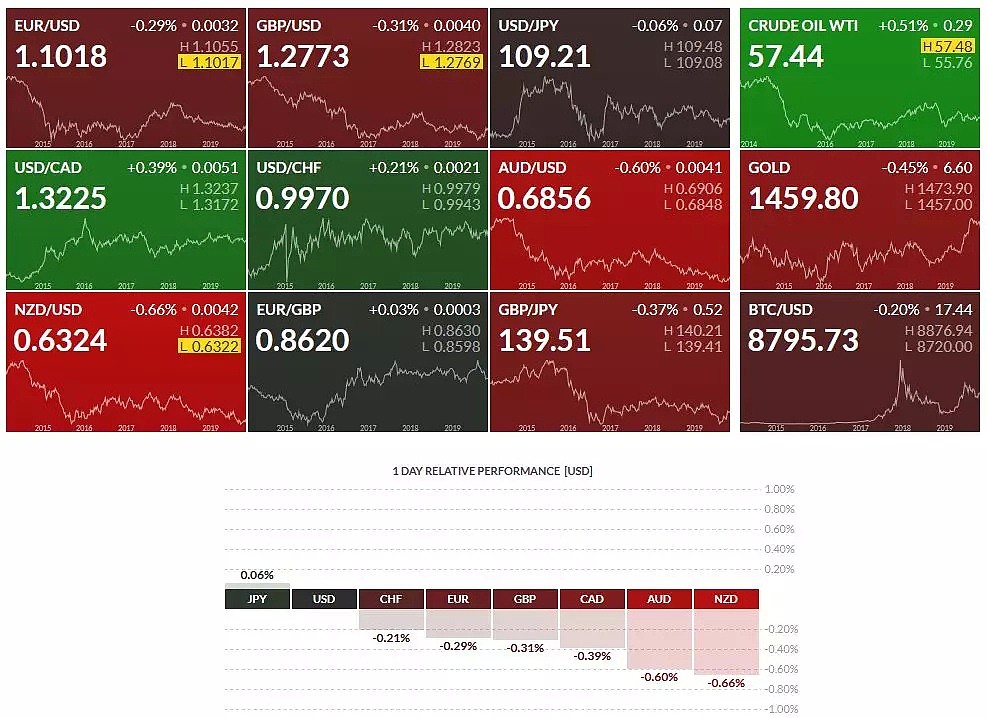

目前市场继续受到多方面影响,其中脱欧事件与贸易局势一直左右着经济的增长,以及美联储的降息与各国央行的降息,也给市场带来更多的不确定因素。从上周市场数据结束后的表现,美元指数在重要关口位置起稳改变原趋势的走向。在市场热点图目前继续呈现单边倒的现象,其中纽系货币,澳系货币,加系货币,镑系货币,欧系货币,等均有不同程度的下跌。在美元指数方向确认后,相关性的非美货币可继续关注原趋势改变的交易机会。

本周重要事件前瞻

美国数据

周三:09:30 PM US核心通胀率(年) OCT。

09:30 PM US 通货膨胀率(年) OCT。

周五:09:30 PM US零售销售(月率环比) OCT。

亚特兰大联储主席博斯蒂克表示,他反对美联储上周的降息决定,因为前两次的降息已为美国应对全球风险提供了保障。

由于美国人对财务状况和经济前景更加乐观,11月份美国消费者信心指数连续第三个月改善,进一步表明消费将继续支持美国经济增长。据周五发布的数据,10月份密歇根大学消费者信心指数初值从10月的95.5小幅升至95.7,此前的预测为持平。展望指标升至四个月高点,现状指标下降。对未来12个月和未来5年的经济展望都有所上升。

欧元数据

周二:06:00 PM DE ZEW经济景气指数 NOV。

周三:03:00 PM DE 通货膨胀率(年)终 OCT。

周四:03:00 PM DE GDP增长率环比闪存 Q3。

06:00 PM EA GDP增长率 (季度) 第二预估 Q3。

10月欧元区制造业活动大幅萎缩,因贸易不确定性以及英国脱欧前景仍不明朗,令需求再度受到抑制。制造业疲软状况正在整个欧元区蔓延的迹象,令欧洲央行决策者倍感不安。欧洲央行新任行长拉加德将不得不弥合代表德国、荷兰和法国等资金充裕国家的决策者(他们反对恢复购债的决定),与代表在困境中挣扎的二线国家决策者之间的分歧。

欧洲央行管理委员会委员暨西班牙央行行长德科斯(Pablo Hernandez de Cos)表示,欧元区必须推出一个共同的财政稳定机制,以应对欧元区经济放缓。但欧洲稳定机制(ESM)总裁雷格林表示,自去年以来欧元区经济增长放缓的情况可能比预期严重,但未必意味着经济衰退即将来临,增长放缓主要是和外部因素有关。目前欧美目前整体趋势已经确认,后期随着政策影响其趋势将可能继续走弱。

英镑数据

周一:05:30 PM GB 贸易差额 SEP。

05:30 PM GB GDP增长率环比PREL Q3。

05:30 PM GB (初值)GDP增长率(同比) Q3。

周二:05:30 PM GB 失业救济金申请数量 OCT。

周三:05:30 PM GB 通货膨胀率(年) OCT。

英国经济继续恶化的,加之脱欧的不确定性和疲弱的全球成长,可能使英国央行态度更加鸽派,“中长期而言,这应该至少会限制英镑的升值潜力,但英镑的整体走向仍将由大选决定。”英国举行大选的进度持续推进,两大党争取仍无特定立场选民的支持。政治人物提议追加医疗保健、教育与基础建设的公共支出。

苏格兰首席部长斯特金将寻求组建“进步联盟”,以便在没有政党赢得多数议席的情况下将保守党排除在外的消息影响。斯特金表示,苏格兰民族党(SNP)将通过支持第二次公投来阻止英国脱欧。大选之前的不确定性仍重压英镑。

日本数据

无重要数据。

贸易局势的好转令投资者相信全球经济正在企稳,即便没有新增长动力,但负面因素在减弱,这提振了风险资产吸引力,日元在内的风险资产承压,后期进一步关注贸易局势进展,而高高在上的股票资产仍有下跌的可能,预计日元下行空间有限。在2020年美国经济衰退的几率从几个月前估计的75%降至40%,并将原因归于美国“经济基本面的一些改善”,以及贸易冲突的缓和。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64