2020年买房,应该选择固定利率还是浮动利率?怎样选择最划算?

由于2019年第四季度就业数据好于预期,以及短期内山火及新冠疫情带来不确定性,原本市场预计的二月降息并未如期进行。

这意味着,在近期内,官方现金利率依然保持在低位,并且安信合理预测,在今年的晚些时候,会有进一步的降息。

相关链接:安信快讯 | 澳联储公布2020年首次现金利率决议!

申请房屋贷款时,申请人都需要做出一个重要决定:该选择固定利率还是浮动率?

选择一个合适的产品利率,能够节省一笔非常可观的费用。相信每一位购房者都为此做过不少调查。

相关链接:【独家】最新汇总!2020年2月各大银行产品利率及优惠,不要错过!

浮动利率和固定利率分别有什么优势和不足?

哪种利率更加适合你?

安信用案例为您详细解答。

什么是固定利率?

固定利率指的是在一定期限内,利率保持不变。固定利率期限一般为1-5年。

这意味着在这一期限内,房贷贷款的利率不会随市场利率变化而改变,无论RBA宣布加息或者是降息都不会对其产生影响。因此还款人每月还款金额不变。

固定利率期限结束后,房屋贷款利率自动变为届时的银行浮动利率。

安信提示:固定利率期限结束后,是一个非常好的转贷时机,大家不妨关注一下近期的利率优惠。欢迎联系安信,我们为您提供各银行的利率折扣及优惠!

固定利率的优势

优势一:可以预测支出可以清楚地知道每月的还款额,便于借款人安排未来几年的资金运用,也无需银行加息对自己房屋成本带来的影响。

优势二:利率锁定减少风险 利率不随物价或其他因素变化而调整,在合同期内都保持不变。

固定利率的劣势

劣势一:无法享受降息带来的优惠

由于固定利率固定了资金使用成本,无需担心利率上调所带来的影响,但当利率下调的时候,借款人又被锁定在了一个较高的利率水平上,白白多付利息。

劣势二:限制提前还款的额度

通常固定利率的房贷产品不允许额外提前还款或者允许额外还款的额度较少,否则需要支付罚金。

劣势三:没有对冲账户或随时支取功能

固定利率房贷产品通常无法关联对冲账户(offset account)或使用随时支取(Redraw)功能,对于手上有大额多余资金的客户来说,选择固定利率的产品就不能将多余资金放进对冲账户来递减利息花费。

劣势四:缺乏灵活性

如果在固定期内借款人需要对房屋贷款做出任何变更,比如更改产品、转银行、提前还清贷款、增加贷款额或者变卖房产等,一般需要支付高额的解约金。

什么是浮动利率?

如果不锁定利率,则可以选择浮动利率。

顾名思义,是指在借贷期限内利率随物价或其他因素变化相应调整的利率。

借款人的每月的还款额会随着利率的变化而变化。

浮动利率的优势

优势一:可以提前还款

通常浮动利率产品允许借款人提前还款,在降低利息花费的时候同时尽早还清贷款,且没有任何其他费用。

在我们之前的文章有提到一个还贷小窍门:因为利息是以天来计算的,如果在目前经济允许的情况下,可以提前多还一些,这样既可以减少利息又可以缩短还款时间。

优势二:享受更多功能

浮动利率产品一般会附带一些有吸引力的功能,比如 Redraw 功能,或者更加灵活可节省利息的对冲账户。

相关链接:还贷省息小窍门之对冲账户(Offset Account)

优势三:灵活性强

对于浮动利率的房贷产品,在将来如果考虑转贷或者更换更优惠的产品时,可以更容易终止合同且支付更少的解约费。

随着各家银行相继推出大幅优惠产品,安信收到关于产品利率及产品更换的咨询也是源源不断。欢迎咨询安信贷款专家,我们为您在上千种产品中挑选最适合您的优惠产品。

浮动利率的劣势

劣势一:利息花费和还款额的不确定性

由于浮动利率一直不断变化,借款人无法清楚的计算每月的利息花费,难以制定财务支出计划。

劣势二:潜在的还款压力

借款人在有机会享受利率下调的惠利同时,也承担着涨息的风险。一旦利率上升,意味着借款人将要还更多的钱,无形中增加了家庭财务压力。

安信解读可能很多人对比固定利率和浮动利率的优劣势之后,还是对于选择哪一种利率产品难以做出决定。

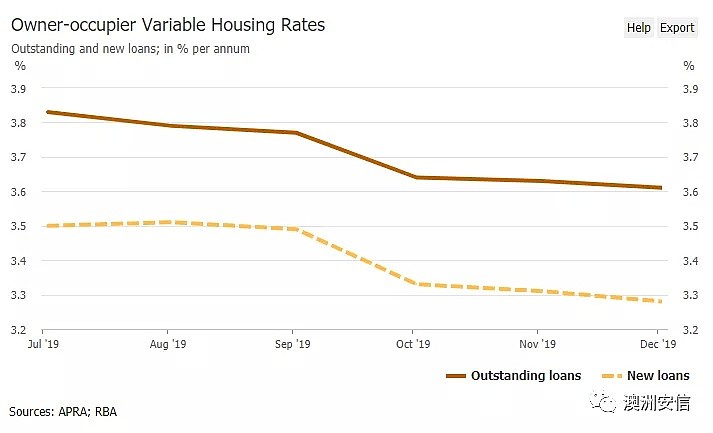

总体而言,如果现金利率处于较低位,但是很有可能会上升时,将利率锁定在低位是一个较好的选择;

反之,如果现金利率处于高位,但很多可能面临降息,那么安信建议可以考虑浮动利率。这样一来,当现金利率下降时,您的贷款利率也就跟着下降了。

然而,没人能够百分之百确定,以后经济形势会如何,现金利率会如何变化。更重要的是,每个人的情况都不一样,具体如何选择,还是需要分析贷款人自身的情况以及需求。

有的人可能既想要固定利率的稳定性,又想享受浮动利率的灵活性。对此,有一个办法就是把鸡蛋装在不同篮子里,即选择固定利率与浮动利率相结合的还款方式,其风险也相应拆分。

具体操作方法是将房贷额度按比例分配,比如70%选择固定利率,30%选择浮动利率,这就意味着借款人既可以享受低利率时的好处,又可以减少利率上升时带来的冲击。

但需要注意的是!

在选择浮动利率时,在任何时候,有需要都可以改为固定;

但若选择了固定,只有在固定期结束后才可以转为浮动利率,否则要交罚金。

安信案例

Adam夫妇购买了一套80万的公寓作为自住用途,想要贷款60万。在选择贷款产品时,他们在选择固定利率或者浮动利率这个问题上犹豫不决。

通过计算,安信的顾问为他们详细分析了两种不同贷款产品每年所需要的还款额,以帮他们作出选择。

产品1:浮动利率,本息同还,利率3.17%,每月还款额为$2,585

产品2:固定利率,本息同还,利率2.98%,每月还款额为$2,523

若选择固定利率产品,每个月将节省花费$62。

浮动利率更加灵活,额外还款也不用交任何罚金。但如果未来若利率上升,则还款额也会随之增加。而固定利率则更加稳定,可以避免利率上升的风险。

Adam 夫妇考虑到自身到未来几年的财政预算会比较紧张(旅游和结婚),因此一旦利率上升,他们将无法承受增加的利息支出。

权衡之后,在安信顾问的建议下,他们决定将三分之二的贷款额作固定,剩下三分之一做浮动,之后他们仍然可以享受固定利率的稳定性,同时也能享受浮动利率带来的优势,可以额外还款且不用支付任何费用。

总而言之,在制定贷款计划时,最重要是根据自身的需求,以及家庭财务预算,来选择适合自己的房贷产品。

为了确保您作出正确的决定,建议您在选择贷款产品时咨询专业人士。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64