美股暴跌、暴力反弹背后的黑手找到了!

美股暴跌、暴力反弹背后的黑手找到了!

黑手的子弹已经打光,所以只剩下一个方向……

美股在经历了一周之内两次熔断之后,今天三大股指暴力反弹9%。

虽然特朗普讲话之后美股涨幅扩大,但这只是表面的巧合(上次讲话后熔断),真正的原因在于导致美股暴跌的“幕后黑手”子弹已经打光。

这只黑手就是目前华尔街最为流行的对冲基金模式:风险平价基金。

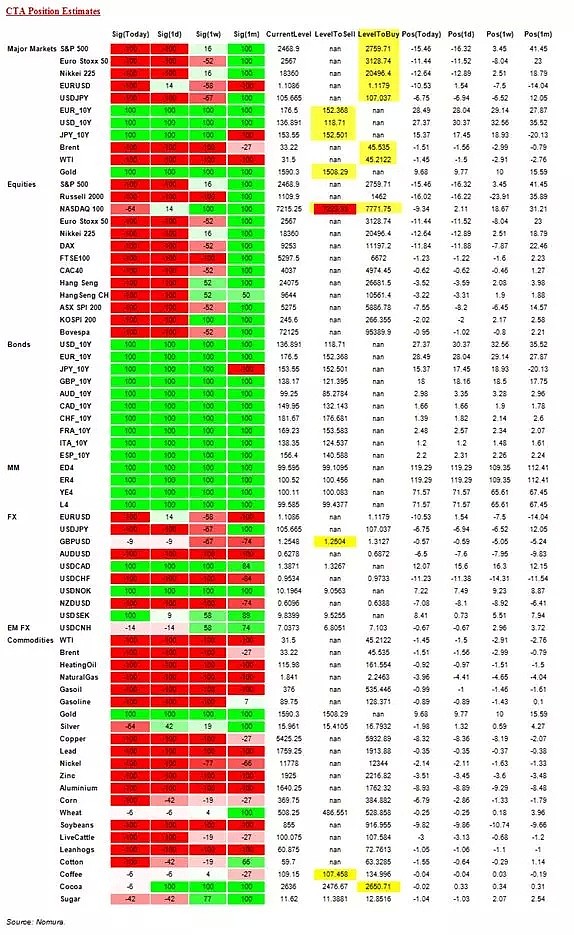

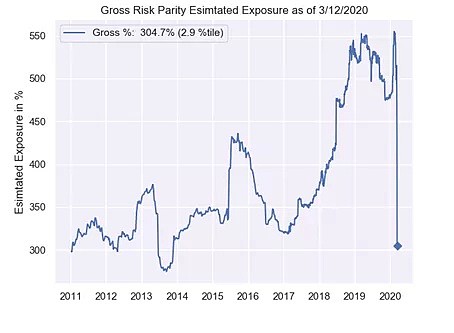

野村跟踪的风险平价基金的仓位显示,这些基金所有的股票持仓经过过去三周的意外狂跌之后,已经基本全部降到0,也就是说这类对冲基金的空头子弹已经全部打光。

而这类基金的规模非常大,据2018年的一份研究报告估计,仅在美国管理的总金额就高达1.5万亿美元。

更重要的是,这些基金有着相同的行为模式,所以“集体行动”的能量巨大。

图:野村跟踪的风险平价基金仓位

这份跟踪表可信度有多高?

为什么野村能够让对冲基金的仓位在其面前变得“透明”?

这要先从平价基金的来源和运作机制说起。平价基金(RiskParity或又称voltargeting)是桥水达里奥在90年代末的发明,并通过08年金融危机“一战成名”,迅速被同行大量复制。

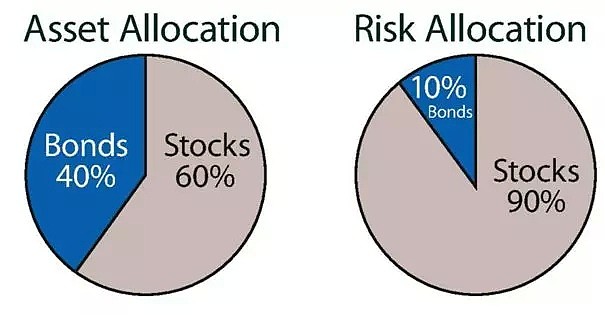

传统上的资产组合是60%股40%债,认为这种组合可以兼顾收益和风险:在股票下跌的时候,债券价格是上涨的。

但是,08年经济危机时股债同时暴跌的情形让这一投资组合失灵,市场急需找到另一种可以拿得出手,适应新环境的资产组合方式。

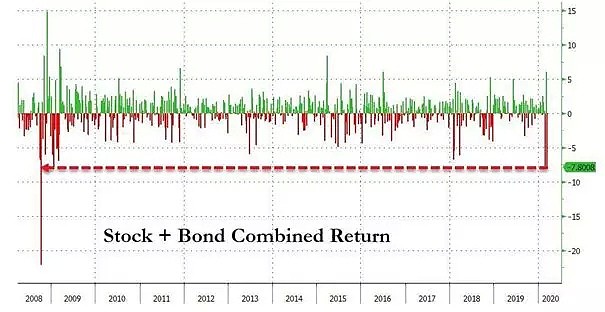

图:08年60%股40%债的资产组合方式已经被证明在危急情况下无法有效抵御风险

当时脱颖而出的,正是桥水的平价基金模式。

传统的六股四债是按照资产类别来配置,这种配置方式的结果是波动率(即风险)过度集中于股票。

图:传统六股四债的资产分布和风险分布对比

而达里奥的发明强调的不是配置资产,而是根据资产的波动率属性来配置风险。

也就是说,平价基金的关注重点在于各个资产间的风险关联度和历史关系,并通过配置资产来达到平衡各类资产的风险组合的终极目的。

同时,为了最大化收益,各类资产还会加不小的杠杆。

因为组合里面的风险是平衡的且是互相抵消的,理论上较高杠杆是安全的。

这类配置风险的方式严重依赖各资产间的历史数据和历史关系,并会根据风险变化情况,自动重新配置资产,以达到风险配置再平衡的目的。

这次的问题就出在后两条属性。

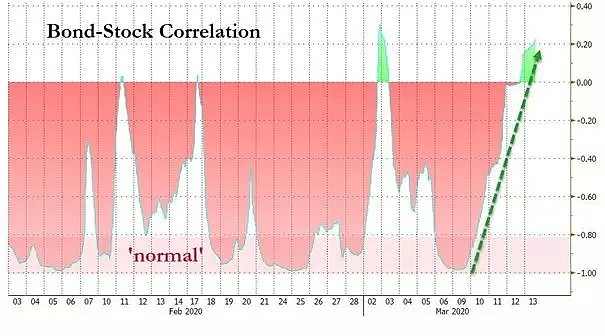

首先,这次股市暴跌也同时伴随传统避险资产的同步暴跌,导致避险资产和风险资产间的历史关系出现紊乱,最显著的莫过于美股和美债。

图:美股一周内两次史诗级熔断都与美股和美债关系异常紧密相关

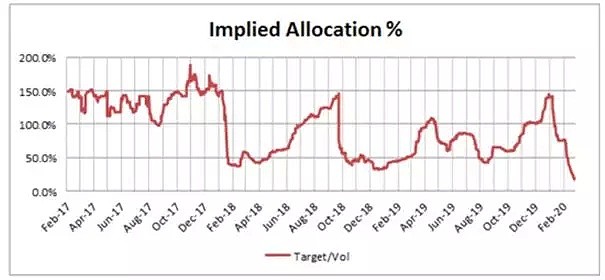

如此一来就造成平价基金的杠杆完全暴露在风险之下:以往风险资产跌了,有避险资产“补位”,但在风险资产和避险资产“通杀”的情况下,平价基金就必须被迫平仓,降低杠杆水平。

图:平价基金的杠杆水平断崖式下跌

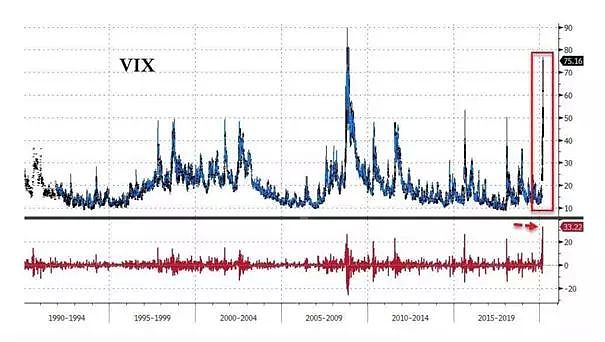

同时,由于股票的波动率飙升至2008年时的水平,平价基金的配置原理又要求“平衡风险”,所以股票遭到进一步抛售。

图:代表股票波动率(风险)的VIX暴升至08年金融危机水平

结果就是,经过三周的抛售,上万亿美元规模的平价基金手里的股票都差不多被抛光了。

图:野村证券根据平价基金的数据和风格,综合推算出的行业股票仓位变化

当市场上的大空头子弹已经打光,前面就只剩下了一个方向……

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64