每月“至少”1200亿美元!美联储承诺宽松力度不减,除去市场“心头大患”

导读:美联储内部预期分歧巨大,预期零利率保持至2022年,承诺每月QE“至少”1200亿美元

本次美联储公布的声明相比于4月的声明并无太大差别。

图:单从声明稿上来看,美联储的工作不要“太轻松”,一个月的工作就改了几句话而已

让我们一句句来看一下。

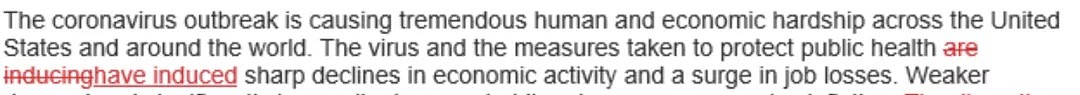

第二段里面有两处红字更改:

第一处红字更改的措辞,将新冠对经济的冲击从正在进行时,变成了过去时,暗含最坏的情况可能已经过去。

第二处红字更改的措辞,是为美联储自己“表功”的,说自己的政策有效支撑了实体经济。

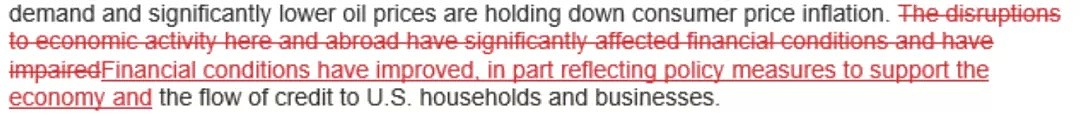

倒数第二段有六小处红字更改,实际上是两大处:

第一大处涵盖了五小处更改,实际上是本次声明中最大的变化:即“保证”在接下来的几个月,美联储不会再进一步削减QE规模,至少会保持现有购债速度不变。

(注:美联储过去一两个月一直在逐步削减购买国债的规模,从最高时速750亿美元/天,削减到40亿美元/天。现在“承诺”至少保持现有购债速度不变,就是指将购债时速保持在最低40亿美元/天——换算成月度数据,就是以每月800亿美元的速度实施QE购买国债。另外,现在购买MBS的速度为每个月400亿美元,加起来就是1200亿美元/月的QE速度。当然,“至少”的措辞里面暗含了如果情况恶化还会加速的“保障”,但不会再减速了。)

最后一处红字更改将美联储对市场情况的关注,变成了对整体情况进展的关注。实际上强调了美联储将淡化对市场的关注程度——这跟美股已经完成V型反弹不无关系。

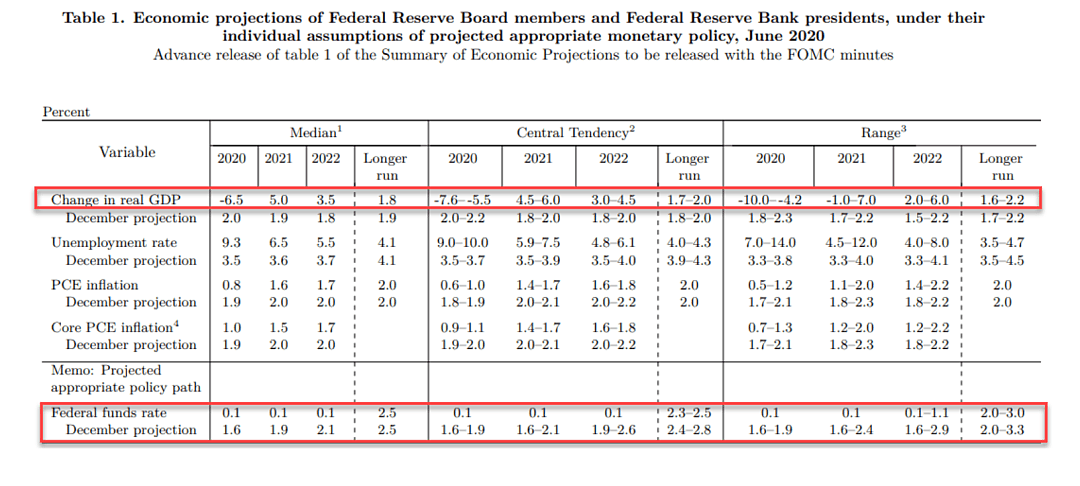

在公布声明的同时,美联储还公布了经济和利率预测:

预计今年实际GDP将下滑6.5%,预计2021年、2022年的实际GDP增速为5%、3.5%;

预计今年的失业率为9.3%,预计2021年、2022年的失业率为6.5%、5.5%;

预计今年的PCE通胀为0.8%,预计2021年、2022年的PCE通胀为1.6%、1.7%;

预计今年的核心PCE通胀为1%,预计2021年、2022年的核心PCE通胀为1.5%、1.7%;

预计利率将在2022年前都维持在当前的0%-0.25%区间(保持零利率)。

在经济和利率预测中,我们发现美联储对未来是非常“没有信心”的。

首先,从PCE通胀的预测上来看,美联储对三年内达到自己的通胀目标没有信心;

另外,以上所谓的预测值,实际上取得是美联储决策层个人预测的“中位数”,实际上预测分歧是非常大的!

以失业率预测为例,美联储决策层对今年失业率的最低个人预测为7%,最高为14%;2021年也是:失业率最低预测只有4.5%,最高为12%。

图:美联储决策层个人预期分歧巨大

这一方面说明,美联储决策层内部现在的分歧巨大;另一方面说明,美联储认为未来充满了无法预知的不确定性。

至于到2022年一直保持零利率的“一致预期”,实际上也并不是“承诺”,而是在不确定性面前的“谨慎”。实际上,这种预期反应的是一种“情绪”,而非“预测”。

(注:2018年时美联储“预期”2020年利率为至少3.5%,而如今只有0!)

最后,本次声明并没有在纸面上提及收益率曲线控制,在发布会环节,美联储主席鲍威尔对这个问题进行了回答:

已经听取了有关收益率曲线控制的研究……

是否使用收益率曲线控制,仍是一个未知数……

在未来的会议上,将继续就收益率曲线控制进行讨论。

01

未来如何演变

既然美联储都只能走一步看一步,我们自然也不会确切知道未来如何演变。

但从鲍威尔在发布会的讲话和现在整体的情况,可以大体推知未来的方向。

首先,可以确定的一点是,美联储已经非常明确其政策将随新冠的进展而变化——新冠的冲击不消退,美联储就将一直提供经济支持政策(宽松政策),而且所有的工具都可能使用。

第二,美联储再次确认,“下半场”是财政的主场。鲍威尔在发布会上明确表示:

国会已经批准了大约3万亿美元的财政支持,这对家庭、失业工人、中小企业、医院、州和地方政府都有好处。就规模和速度而言,占GDP高达14%的比例是独一无二的。 我们可能需要做得更多,国会也可能需要做得更多。

“翻译”成更通俗易懂的语言就是:财政需要继续发力,美联储也会全力配合。

第三,这就涉及到收益率曲线控制的问题,这其实是美联储配合财政政策的方式问题。

之所以鲍威尔现在称“是否使用收益率曲线控制,仍是一个未知数”,主要是因为不清楚后续市场对美债的需求情况。如果市场对美债需求强劲,财政部大量发行美债没有丝毫问题,那自然不需要收益率曲线控制;但如果市场需求不足,财政部大量的美债冲向市场,但市场需求不足,这容易让美债价格下跌,并推高美债收益率——按市场规则,只有收益率高到一定程度,才能吸引足够的买需,继而消化掉过剩美债。

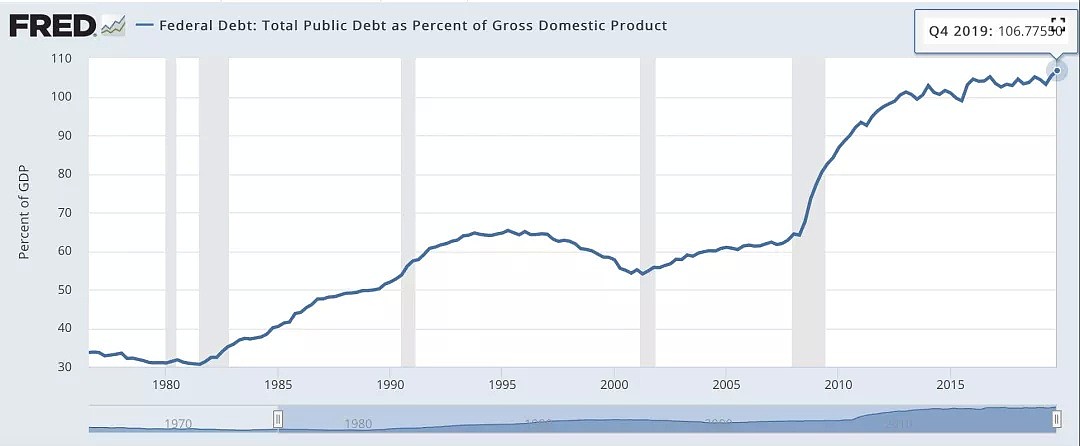

但是在美国财政赤字已经接近GDP的110%的情况下,美债收益率过高,将引发市场对美债偿还能力的担忧:尽管主权债有税收作保证,但若每年光利息支出就要吃掉全部GDP增幅甚至更多,那这种主权债显然已经失去了履约能力。

所以,只有出现了市场对大量美债“消化不良”的情况后,美联储才会使用收益率曲线控制,来压制美债收益率过度上升。一方面这样可以保护美债的偿债能力;另一方面可以借“收益率曲线控制”之名,大量买入市场吃不下的美债,为财政政策保驾护航。

图:据美联储统计,截至2019年四季度,累计未偿还美债已经占到了美国GDP的107%。新冠财政刺激,再叠加2020年GDP萎缩,这一数字还将巨幅上升

02

投资策略

尽管本次声明较上次变化不大,但承诺不会再在40亿美元/天的基础上再降低QE速度,确实是为市场去掉了一个“心头之患”。

受此影响,现货黄金价格较声明公布前,冲高近30美元/盎司,纳斯达克指数也稳稳地站上了10000点,再创历史新高。

由于未来一段时间的主旋律将由财政政策主导,而美联储并不确定市场对于财政政策所需的大量美债发行的接受程度,所以未来需要密切关注财政部发债和市场的“消化”程度。

美联储在多数时候都是在扮演救火队员的角色,只有起火之后,它才会现身——这有利于美联储加强其存在的合法性;相反,如果每次在火场美联储都提前“现身”,那倒是有“纵火犯”的嫌疑。

所以,在美联储积极、“无缝”配合财政政策之前,仍不排除市场对大量美债短时“消化不良”的情况,继而造成短时流动性问题。

另外,美债的大量发行,会稀释美债国际投资者的实际权益,再叠加美国并不友好的对外政策,国际投资者像3月份时突然大量抛售美债的情况,也可能再次发生。

美联储最终一定会“现身”,但在出现之前,短时的市场剧烈波动不可避免。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64