澳洲办公楼地产的十年牛市已经结束

在澳洲的商业地产领域当中,写字楼是长期以来交易量最大的行业,而且备受海外资本偏好。在近些年中资对澳洲的投资当中,写字楼一直是占比最高的行业之一。然而一场新冠疫情导致写字楼市场十年的牛市结束,多个行业数据显示该行业已经进入了买方市场。

澳洲写字楼行业的现状如何?面临哪些挑战?有没有在股票市场可以关注的公司呢?

澳财视频

澳洲写字楼市场 - 澳洲商业地产中最活跃的行业

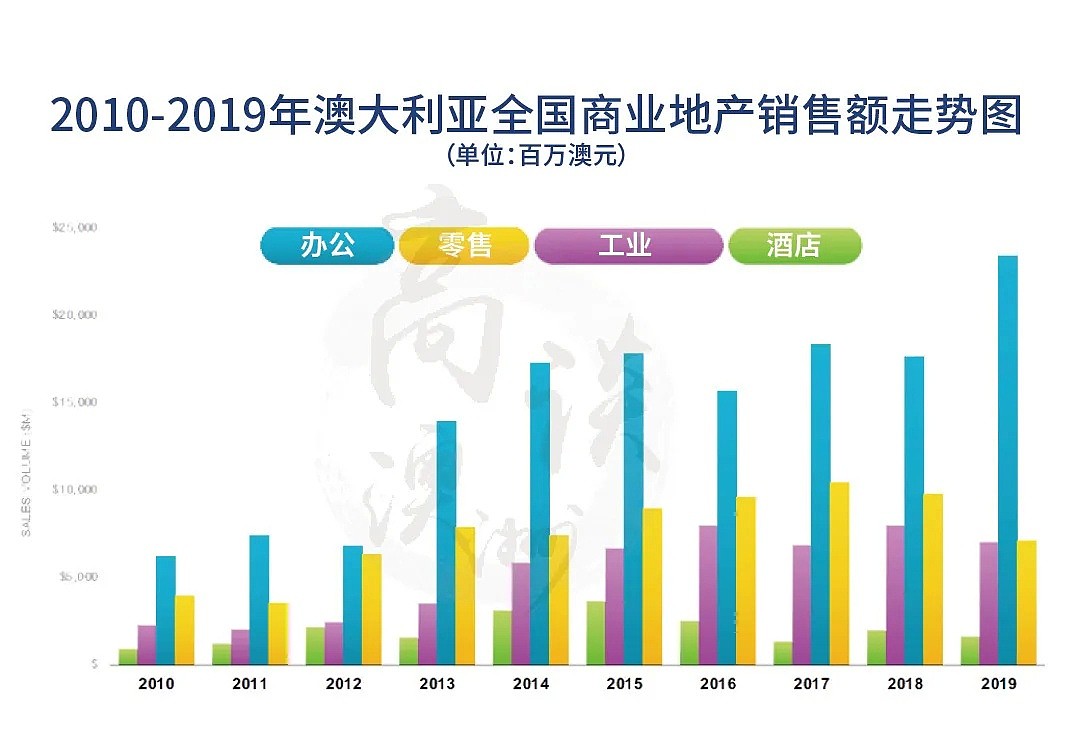

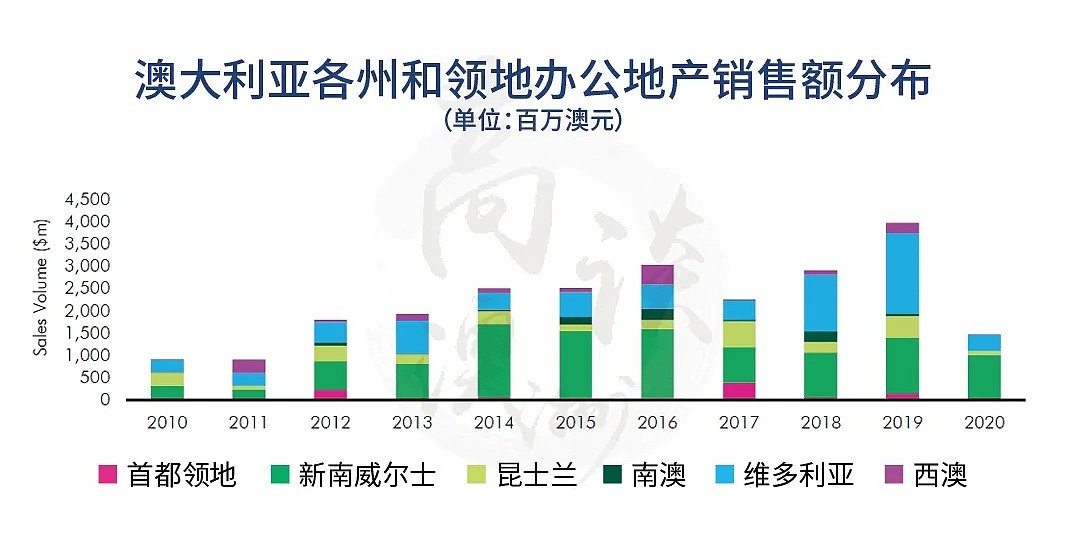

2019年是澳洲商业地产的高光时刻。

当年,澳洲的商业地产交易额达到了400亿,高于五年平均值360亿。其中写字楼的交易量超过了一半,远高于工业、酒店和零售地产。这也是澳洲写字楼地产交易额首次超过200亿澳元。

回顾近些年的交易历史,不难看是澳洲的写字楼地产行业的几大特点:长期备受海外资本的青睐,但是区域收益率差距较大,而且租金收入已经成为投资收益中主要的比重。

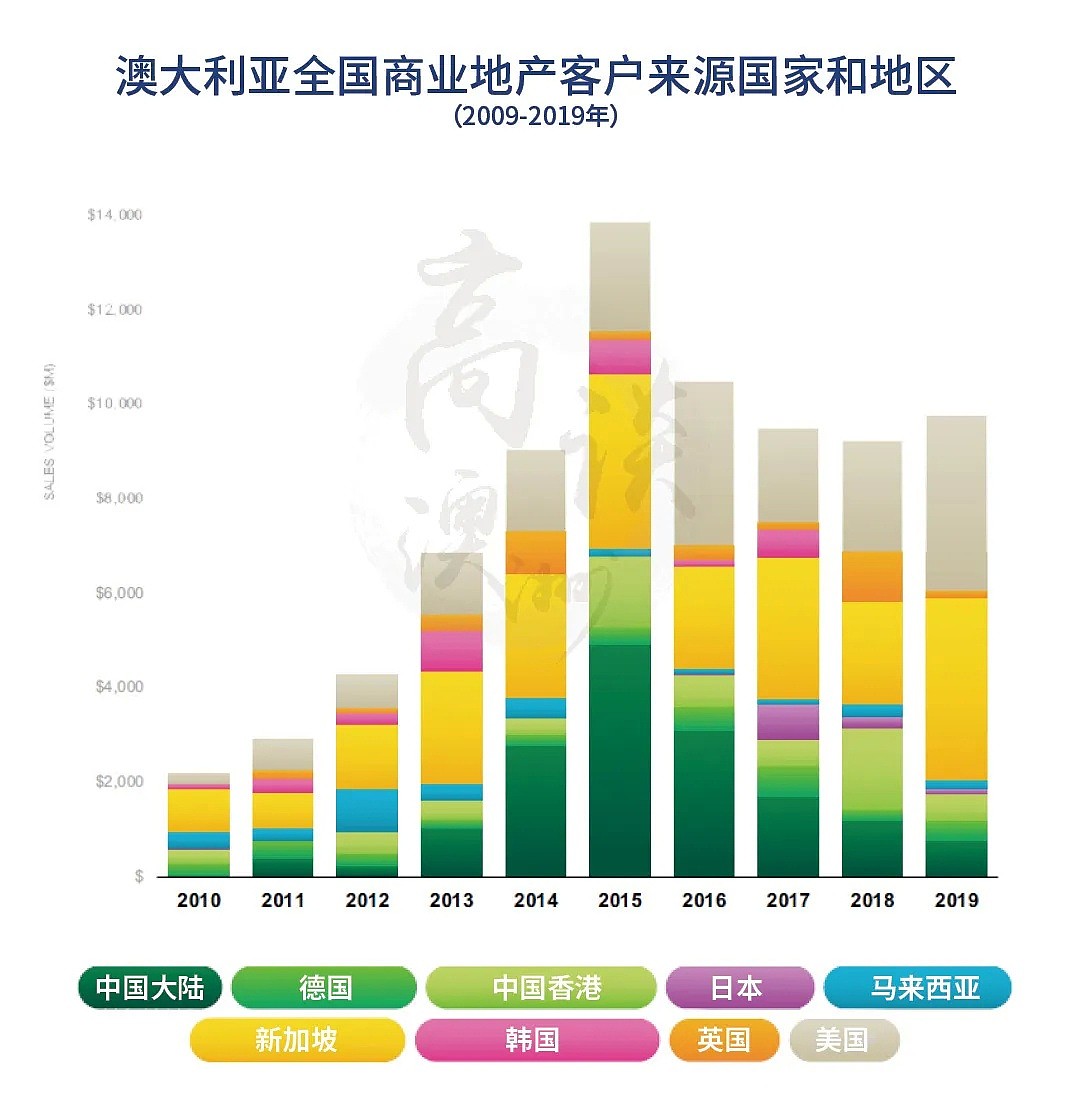

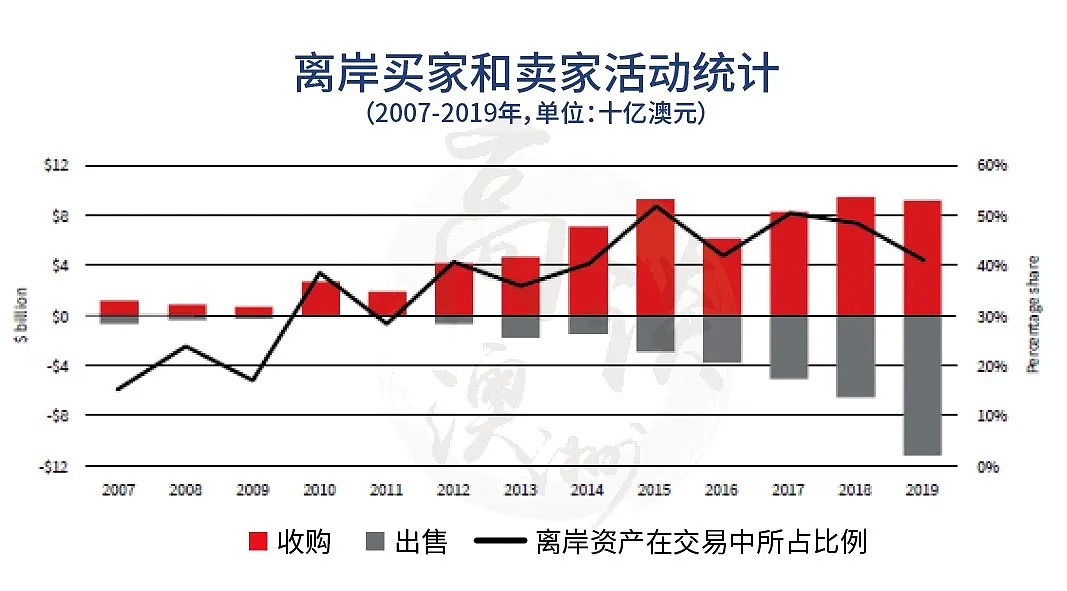

备受海外资本青睐

在商业地产交易量的中,有40%是来自于海外的投资人。但是需要给中国人正名,澳洲地产行业当中,新加坡和美国资本最多。只有在2014-16年的三年中,中国、新加坡和美国资本有三足鼎立的势头。在此之前和之后,中资的占比远不及这两个国家。

海外资本也没有把眼光局限在悉尼和墨尔本。2019年南澳首府城市阿德莱德有57%的交易是海外投资人完成的。

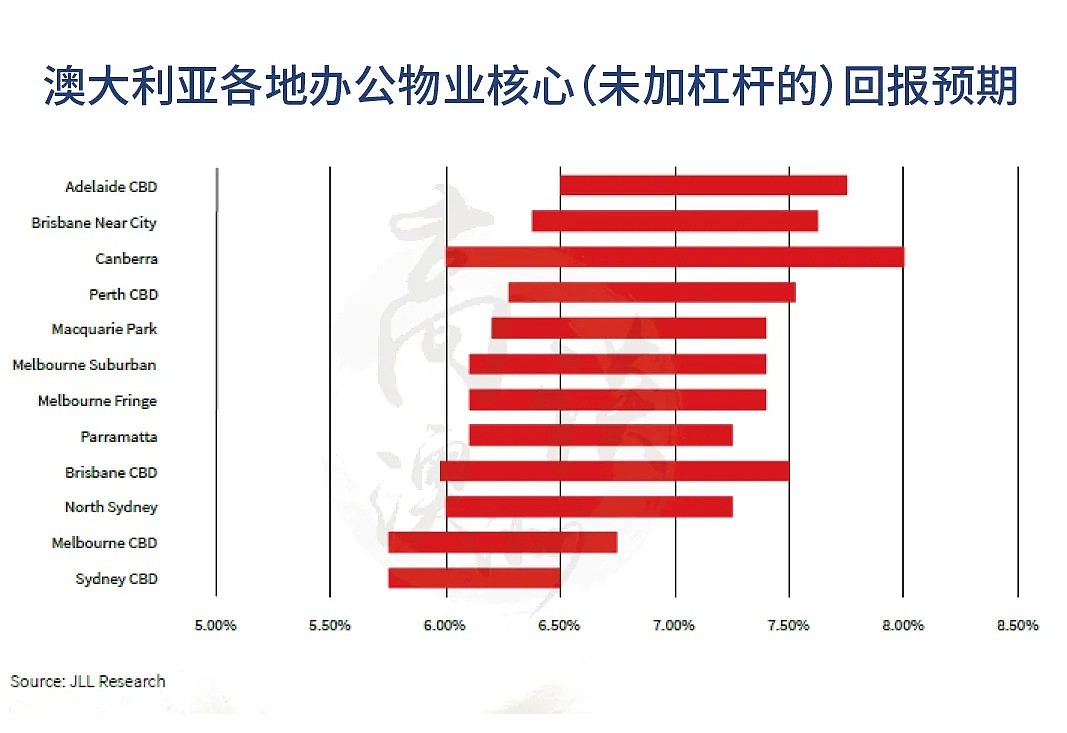

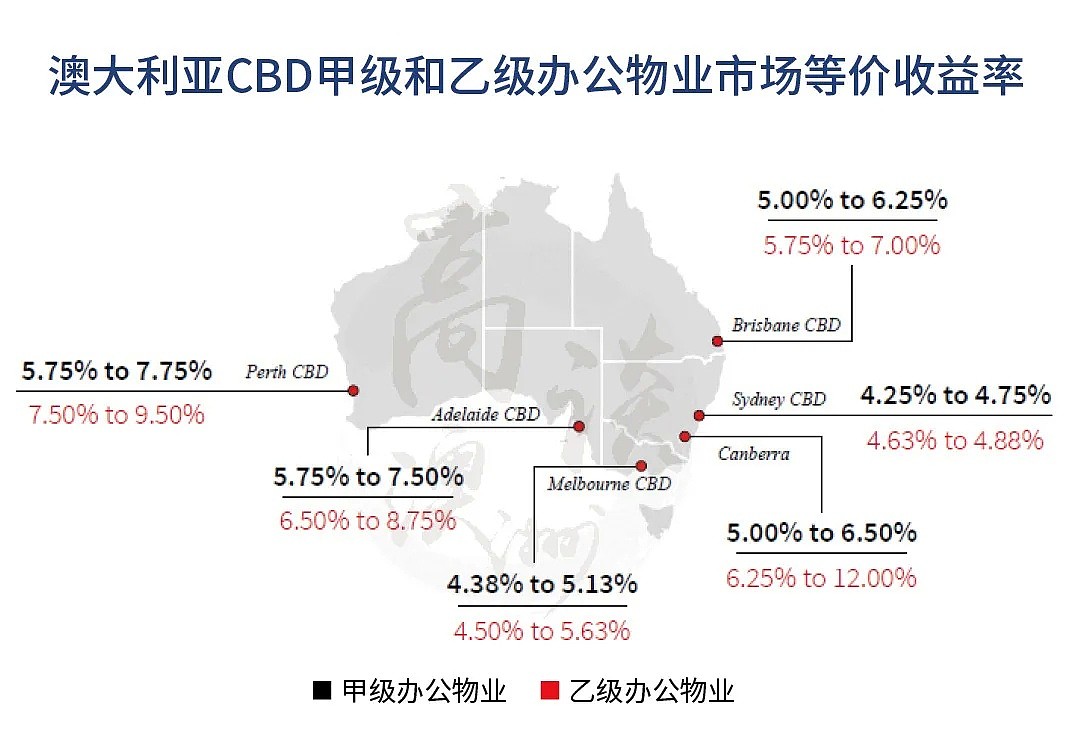

区域收益率差距较大

根据写字楼的位置和品质,该行业的年化投资收益区间不小。

在不考虑杠杆的情况下,墨尔本和悉尼的写字楼的年化收益最低,区间在4-5%左右。相比之下,布里斯班、佩斯和阿德莱德的收益在5-8%。堪培拉的二类写字楼收益率最高,可以逼近12%。

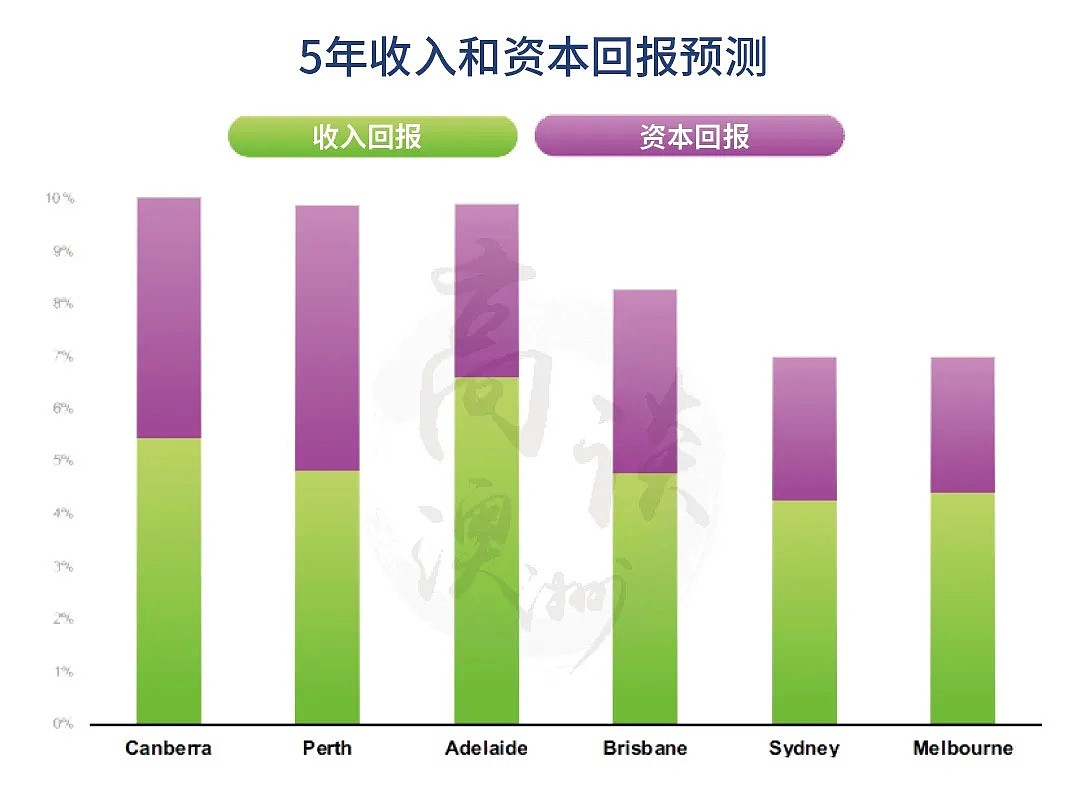

租金收入为主

CBRE表示在过去的五年中,租金收益占比高于资本升值的预期。在主要城市当中,只有佩斯的资本升值和租金收益持平。其他的首付城市的收益都是以租金为主。

澳洲写字楼行业的四大挑战

在进入2020年之后,澳洲的写字楼行业的风向似乎一下子就转头了。疫情把该行业之前所面临的一些问题加速呈现到了投资人面前:交易量下滑、海外资本撤离、收益率下跌和疫情的挑战。

交易量下滑

进入2020年之后,写字楼的交易量大幅下降。在第一季度,写字楼交易量为17亿,相比去年同期大跌56%!

海外资本撤离

而JLL的全年报告显示:海外投资人有撤出澳洲写字楼地产行业的趋势。就在交易量刷新历史新高的2019年,海外投资人出售澳洲办公楼资产的总量超过了购入总量。这是2006年来的首次。

租金收益下降

租金收益率是投资澳洲写字楼行业的主要收入。而随着央行降息,企业债券收益率下滑,墨尔本和悉尼的租金收益率都在持续下跌,这样的趋势已经维持多年。资本升值的诱惑对冲了租金下跌的问题,但是当资本升值也放缓的时候,这个行业是否还值得深度参与需要投资人思考了。

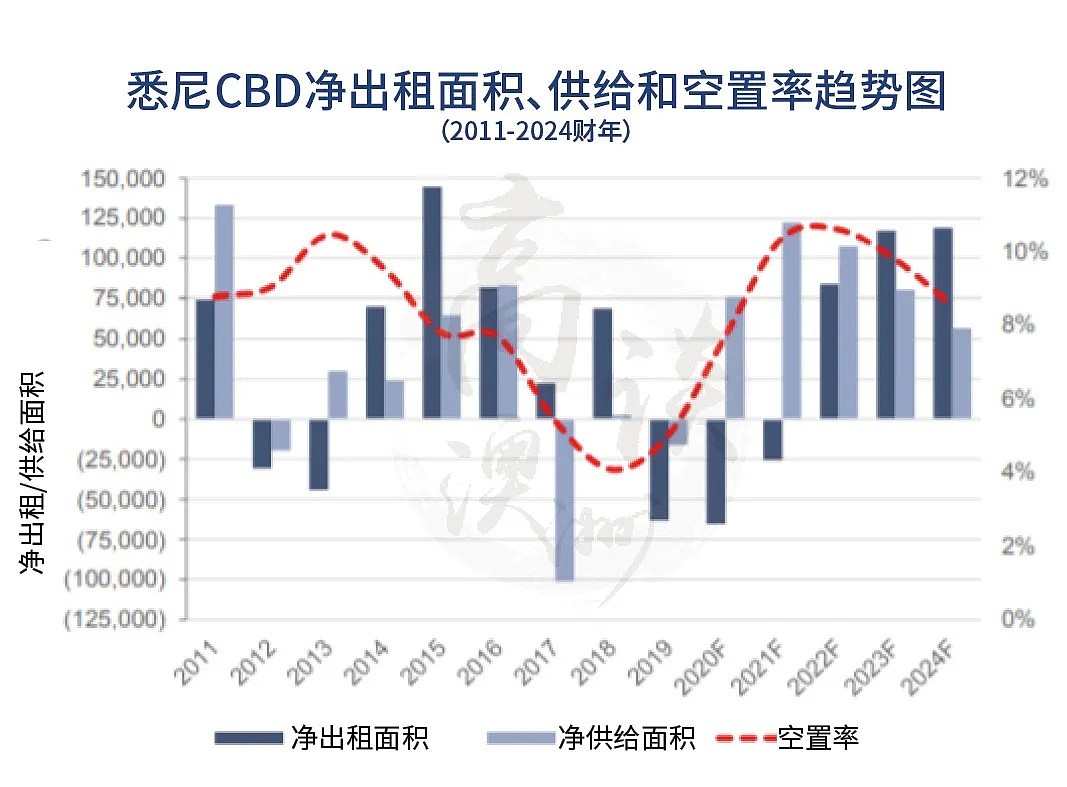

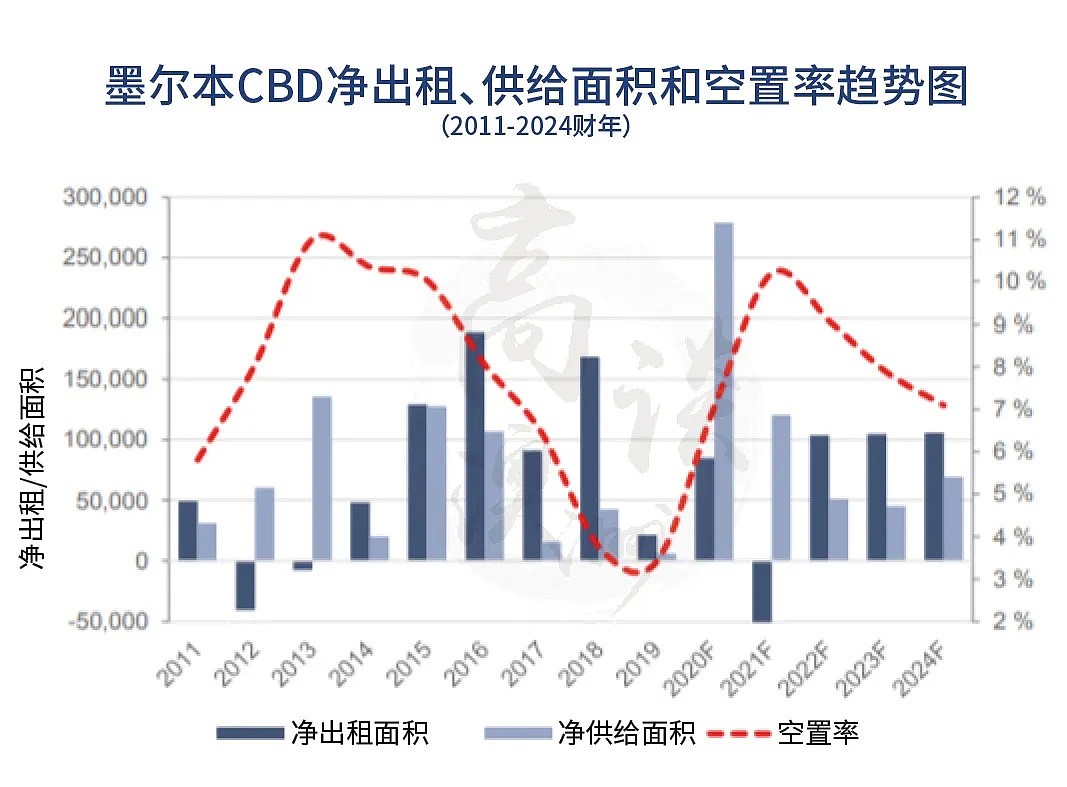

疫情导致写字楼的短期寒冬

疫情之后,澳洲总理莫里森向各类房东提出了“租金减免”的建议。在写字楼领域中,各个大型的房东都不得不接受这个现实。而与此同时,写字楼的供应并没有减少的迹象,这有可能导致2021-22年会出现空置率上升。CBRE预测悉尼和墨尔本CBD的空置率会上涨至10%,这是十多年来的新高。

总体来看,写字楼行业虽然一直是澳洲商业地产行业最受关注的投资市场,但是一场疫情让十多年的增长势头结束。卖方市场有望成为买方市场,这对于希望进军写字楼行业的投资人而言也不失是个低价投资的优质资产的机会。但是写字楼市场的恢复可能需要3-4年。

如果看好这个周期的底部,那么除了直接购买写字楼物业以外,投资写字楼行业的上市公司也不失是个选择。比如澳洲最大的办公室房东Dexus就是一家值得关注的大型上市公司。

Dexus – 澳洲最大的写字楼行业上市公司

REA是一个典型的90年代的互联网创业故事。该公司在1995年成立于墨尔本郊区的仓库起家,发展成澳洲地产分类广告的龙头企业。

市值:104.8亿澳元

股价:9.61澳元

代码:DXS

市盈率:14.33

市账率:0.9

分红率:5.2%,分红免税率19.8%

Dexus是一家专注于办公楼资产的澳洲上市公司公司。该公司的历史可以追溯到1984年,当时的名字是Deutsche Diversified Trust,2008年改名为Dexus。当公司自有管理资金168亿;外部(基金)管理资金170亿,共计管理资金338亿澳元。

DXS当前的业务可以主要分为:

Property portfolio(商业租赁):DXS旗下持有地产,通过租赁,收取租金

Funds management (基金管理):DXS借助自身在行业中的经验和资源,设立基金,收取基金管理费和表现费

Trading(资产买卖):出售旗下的资产获利

除上述三大主要盈利业务外,DXS还设有development开发业务,仅对上述三大业务线提供辅助支持,并非像其他公司一样,对外协助进行项目开发。

141亿的写字楼资产

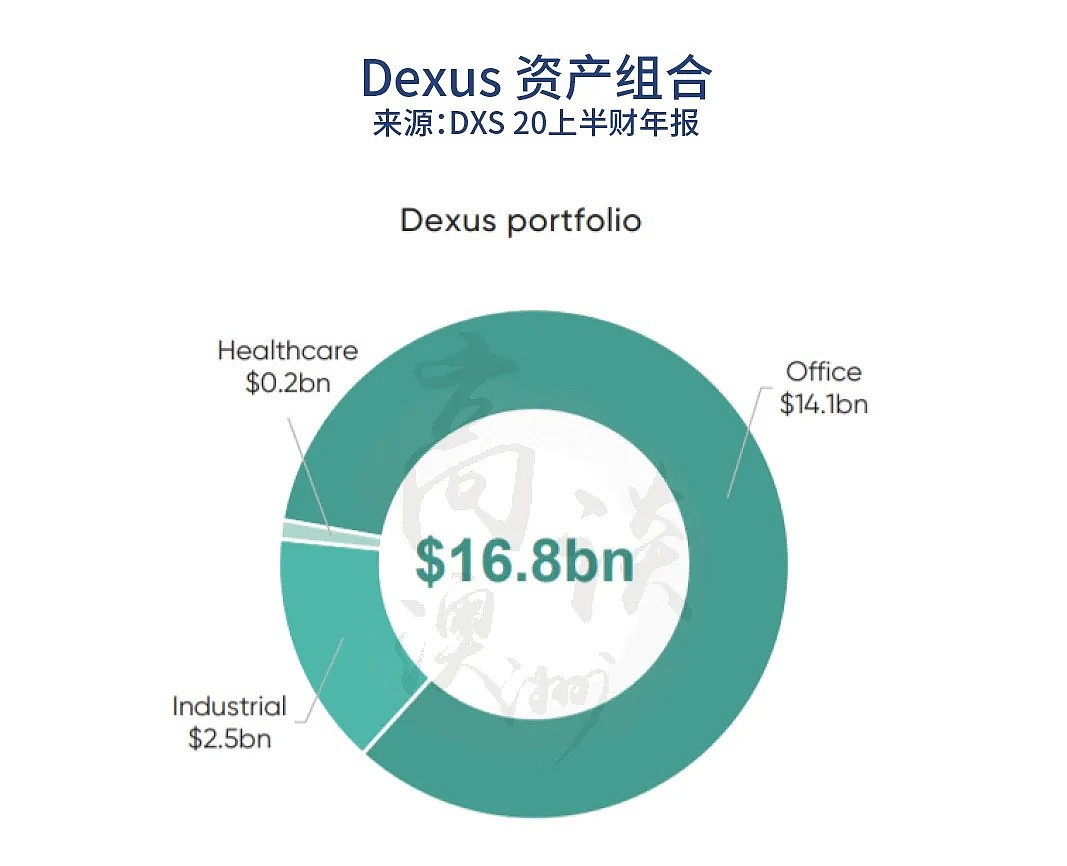

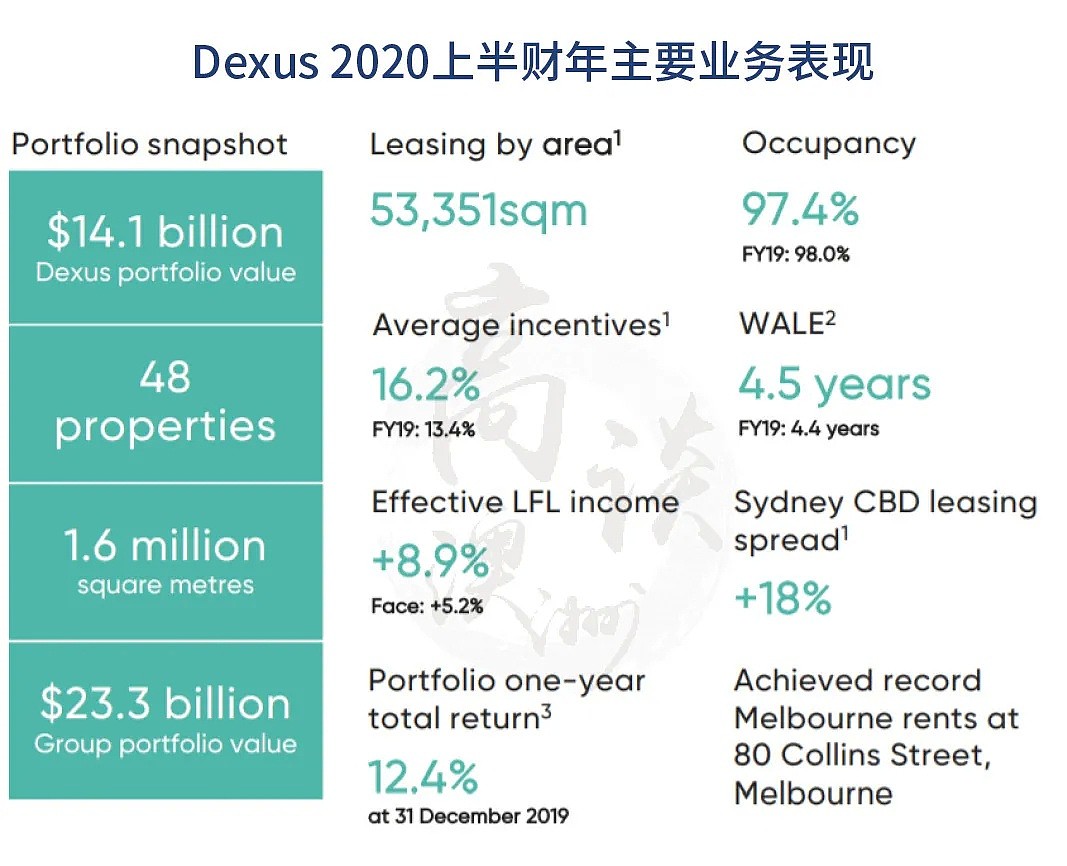

根据下图,DXS商业租赁业务下的资产总价值高达168亿澳元,其中141亿澳元(~84%)为办公楼,25亿澳元为工业地产(~15%),医院仅占约1%。

其中,写字楼资产情况如下:

共计资产48处,总面积达160万平方米,出租率达97.4%,加权平均到期时WALE 4.5年

租户包括KPMG、EY、政府机关、Santos、Sunsuper等等

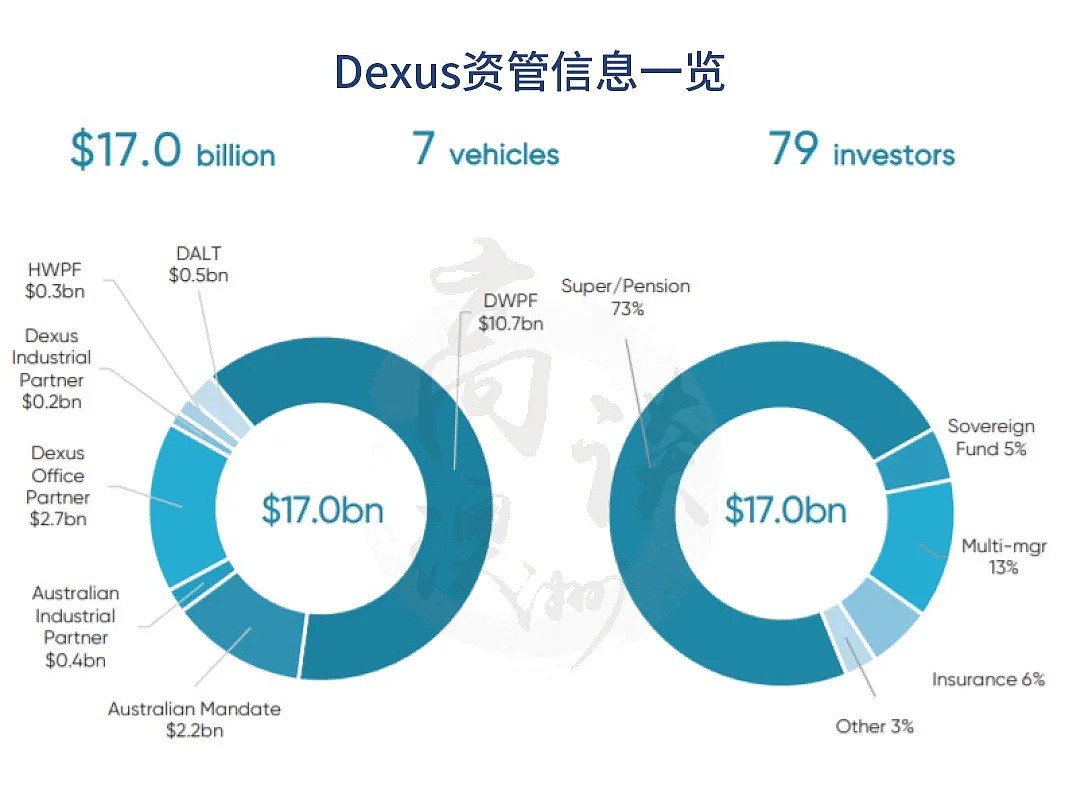

170亿的基金管理

资金管理量同比上涨13.3%至170亿澳元

共设有7个投资实体,其中Dexus Wholesale Property Fund(DWPF)以107亿澳元的资管量占据主要地位

总计拥有79名机构投资者,其中以养老金为主(73%)

资金买卖带来30%的投资收益

业务下共有6处核心资产准备通过开发或土地改性等方法进行出售

共计将为DXS带来2.45-3.15亿澳元的税前利润

自12财年以来,DXS以成功退出资产14处,共计实现3.58亿澳元的税前利润和平均30%的project IRR(未计算杠杆)

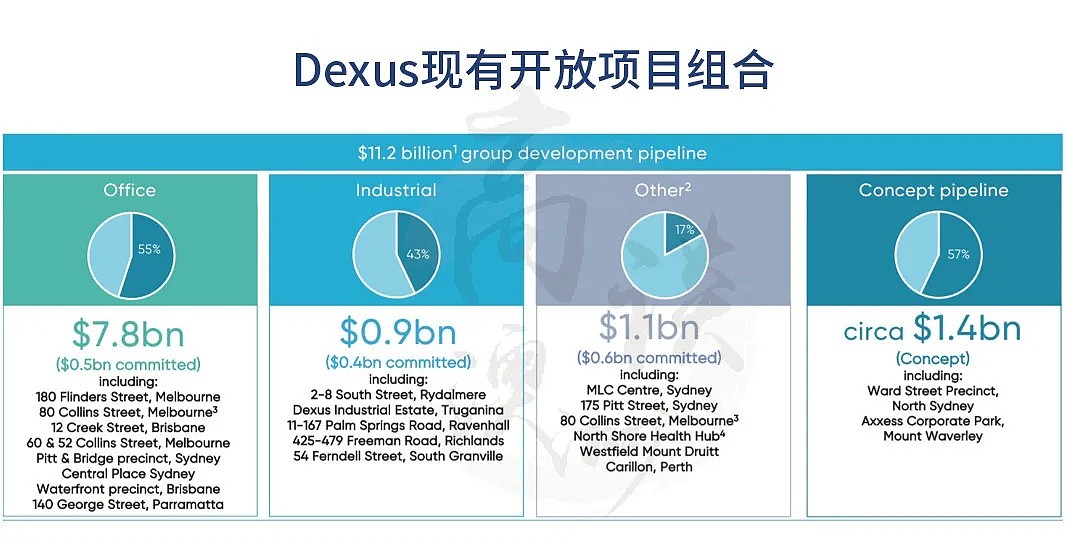

仍有112亿的开发项目

DXS目前的开发pipeline总价值达112亿澳元,其中仍以办公楼为主,占78亿澳元(~70%)

DXS自有资金、旗下基金的管理资金均会流入到development业务中

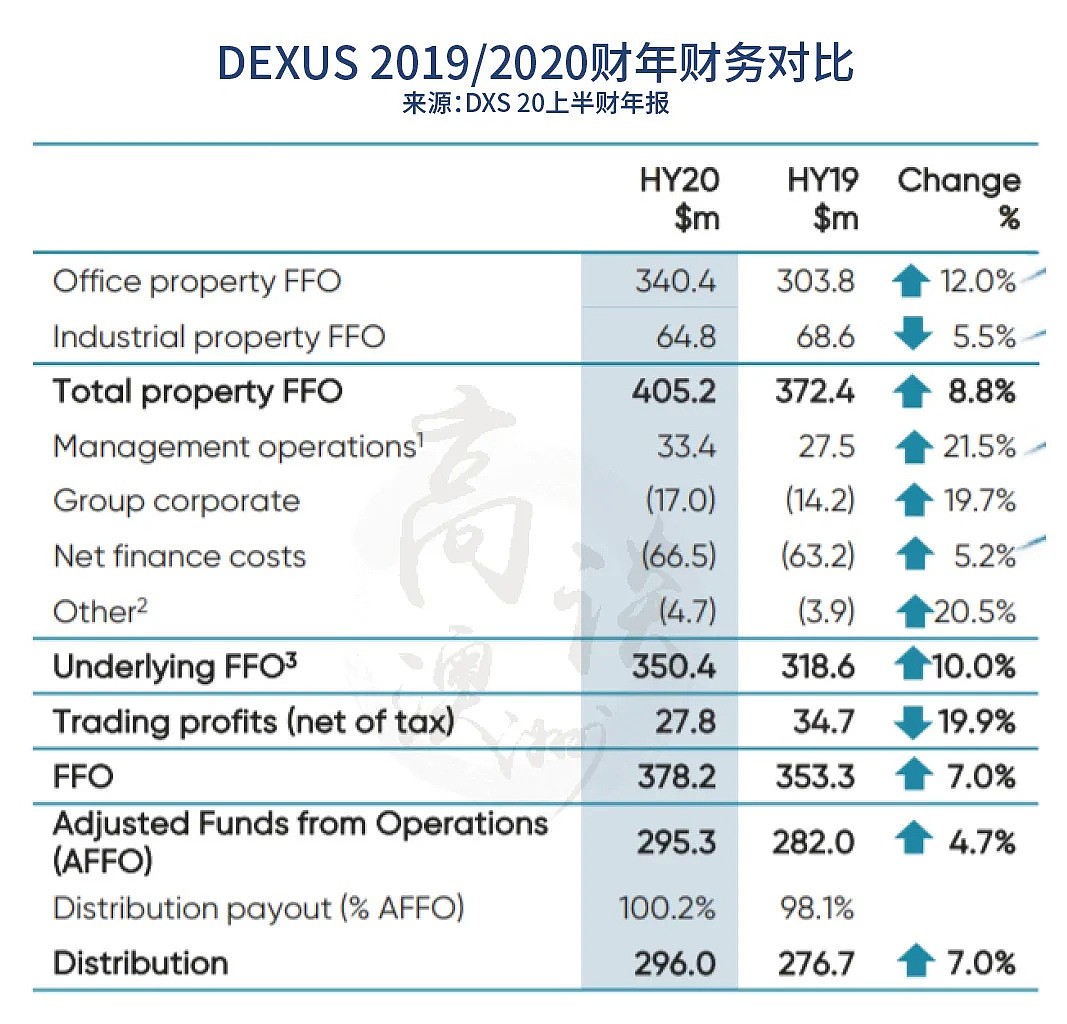

2020年半年财务健康

受益于办公楼的强劲数据,商业租赁业务的整体利润上涨了8.8%

由于资管量的上涨,管理收入上涨21.5%

调整前/调整后DXS利润分别上涨7%和4.7%

公司的财务情况整体非常健康。疫情之后,DXS在最近的3月更新中表示:公司拥有17亿澳元的流动性,25.4%的债务比重,且债务周期7.1年。

但是,考虑到写字楼行业所面对的问题,资本市场还是打击了Dexus的股价。在年初,公司的股价还维持在历史高位13.4澳元的附近。3月份,股价一度下跌至8澳元。跌幅40%。随后震荡反弹,但是反弹幅度远不及一些其他行业的股票。

公司股价上一次出现如此大幅的下跌就是2008年金融危机之后的事情了。当时,公司股价跌幅一度达到60%。而随后出现了10年的持续上涨。

澳洲写字楼市场的十年牛市已经结束。

当然这并不意味之该行业不值得投资。长期来看,该行业交易活跃,且备受本地养老金、机构投资人和海外资本关注。受到疫情的冲击,短期内面对的挑战不小。

建议投资人需考虑的是:

疫情是否会改变办公场所的需求?远程办公是否会成为常态?

短期内租金收益和资本升值双双下跌?

不同级别的写字楼的需求是否也会不同?也许写字楼市场会呈现优质资产稀缺,而非优质资产无人问津的两级市场?

然而危机并存。近期在市场上也看到了上市公司被迫低价出售资产而快速套现的行为。而大型上市公司如Dexus等股票价格被打压也不失是可以考虑的投资方式。

本文由张一凡Jack协助完成。

参考资料

https://www.jll.com.au/en/trends-and-insights/research/australia-national-office-market-overview-1q200

https://www.knightfrank.com/research

https://www.afr.com/property/commercial/office-tenants-inundate-landlords-with-rent-relief-requests-20200330-p54fe6

https://www.cbre.com.au/research-reports/australia-real-estate-market-outlook-2020

http://propertycouncil-com-au-2095495.hs-sites.com/research-and-data/office-market-report

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64