美股“魔幻”上涨宛如1968,此后是长达15年熊市

01

发生了什么?

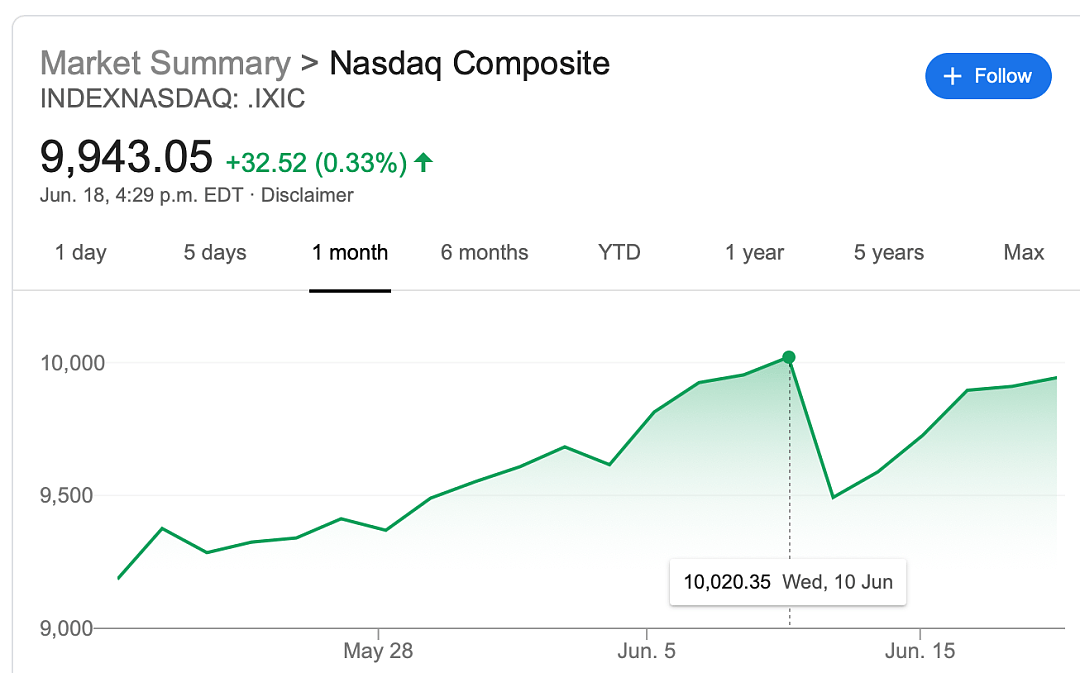

美股在完成了V型反弹之后,纳指在率先突破10000点大关,创出了历史新高之后,回调;如今又再次连涨5个交易日,再次逼向10000点。

图:纳指连涨5个交易日,再次逼向10000点

有买方分析称,美三大交易所指数出人意料攀高,这创造了史无前例的“魔幻”现象。

而有分析甚至将美股的奇迹归于美国千禧年散户的“疯狂”。

实际上,这种“魔幻”的现象曾在1968年出现过。

1968年,是美国历史上最为动荡的一年:当年黑人运动领袖马丁路德金被暗杀、125城骚乱、总统钻地堡、美国出兵维持华盛顿秩序……

但美股选择忽略,自顾创出了历史新高。

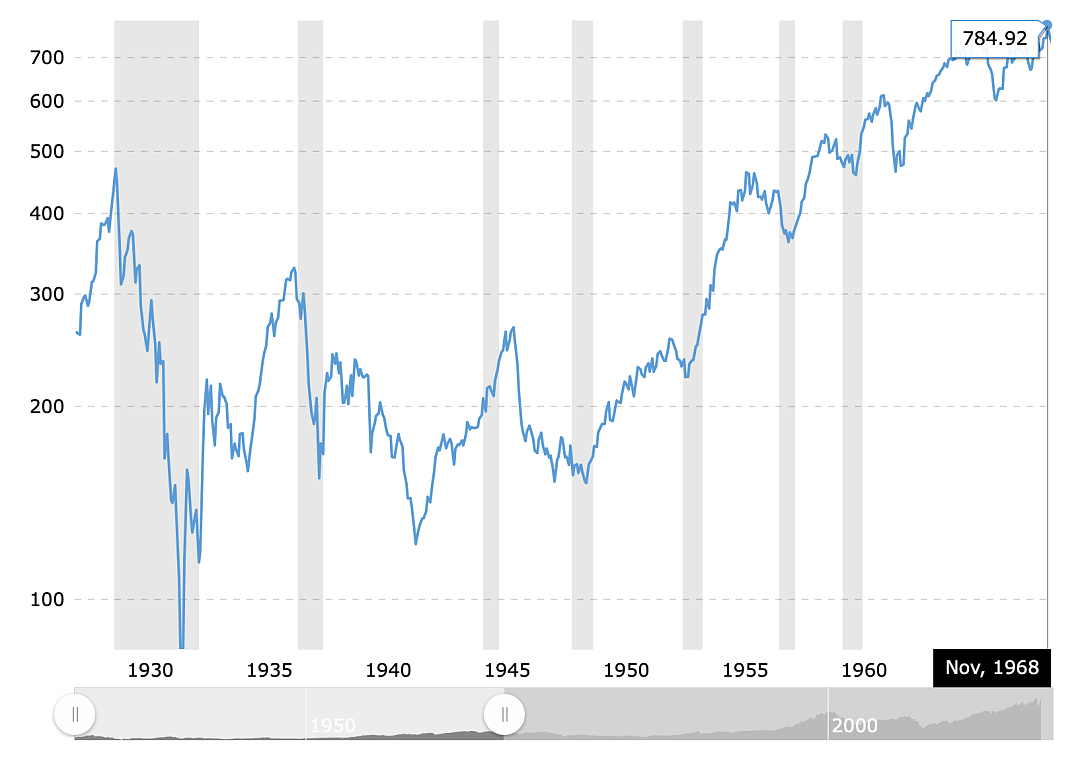

图:标普500指数在1968年创出了历史新高

02

为什么会发生?

从历史上来看,美国社会动荡从来都没有震动过股市。1963年肯尼迪遇刺、1965年的民权运动、1967年的反越战、1968年的马丁路德金遇刺、1992年的洛杉矶暴乱、2011年的占领华尔街运动……

事件发生当月,美股都波澜不惊,甚至是上涨,当年标普500的涨幅从4%-20%不等。

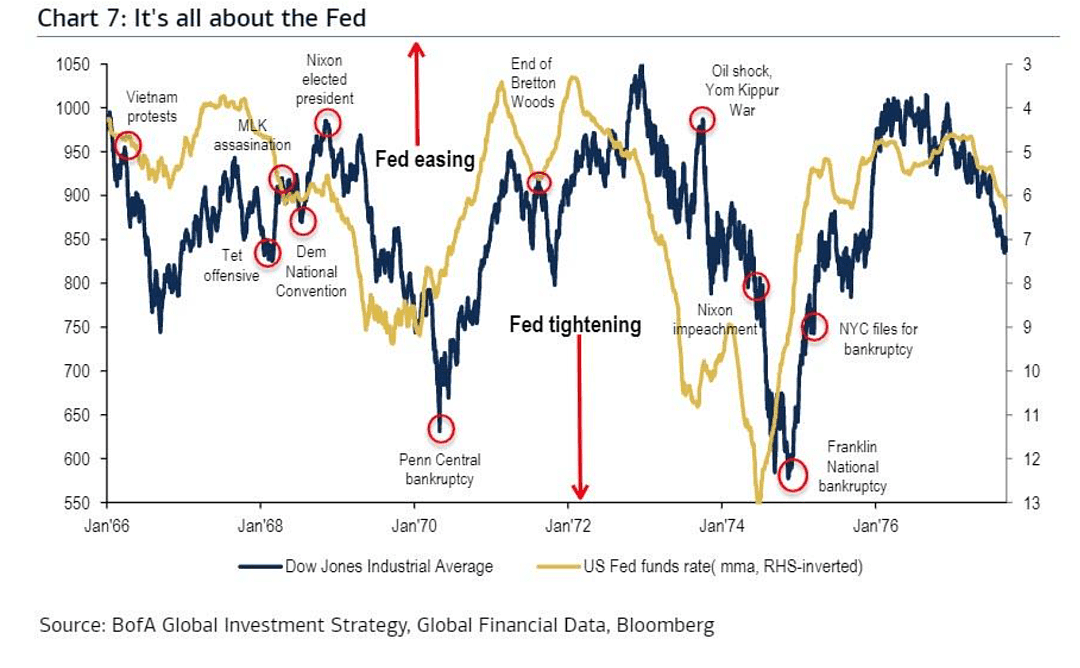

为什么?因为美股市场受美联储政策的“操控”。

图:美股走势与美联储政策成强相关

从这个角度理解,事情就清晰了很多。

1968年以及之前,美联储以近10%的年率扩大资产负债表规模,广义货币供应量以9.8%的年率增长。

这在很大程度上也是在为越战提供“融资”。

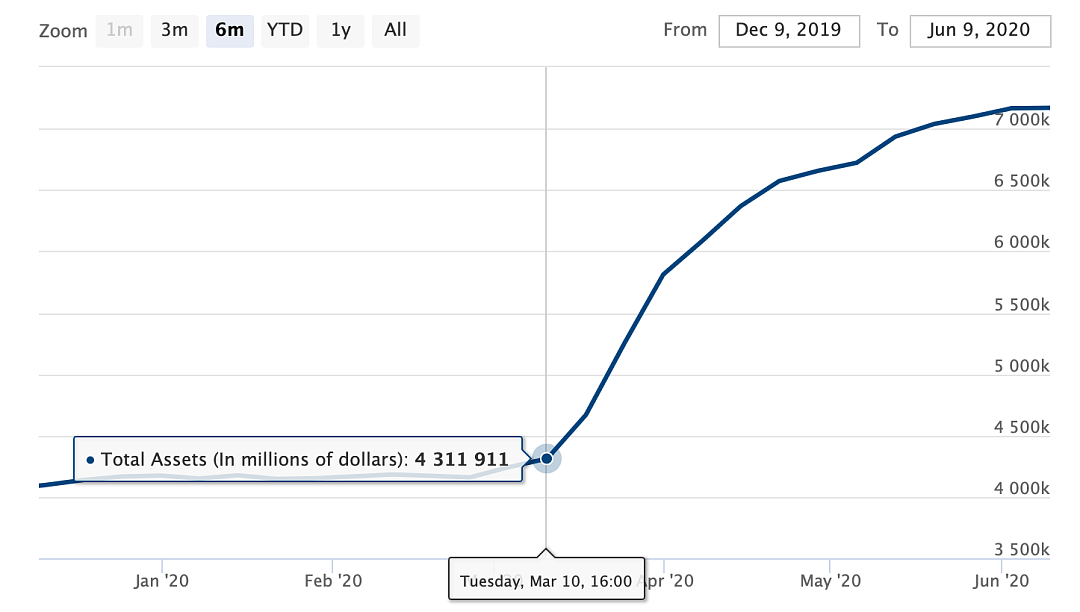

而如今,美联储的资产负债表在短短3个月间增长了将近1倍!

图:美联储资产负债表近3个月的变化

03

未来如何演进?

1968年美股创出新高之后,随即进入了长达15年的熊市。1968年及之后市场上发生的一切,会是今天的“镜像”么?

图:1968年,美股再次经受住下跌、反弹、再创新高的“考验”之后,进入了15年漫长的熊市

答案是不会、也会。

之所以说不会,是因为1968年时的经济状况与如今有很大差异。

1968年,美国的失业率还在继续下降,最低到3.6%,这与新冠爆发前的美国失业率非常接近;同时当年上半年个人收入以9.8%的年化增速高速增长。

而美联储当年扩张资产负债表规模的“动机”,是满足激增的信贷需求。

显然,当时的经济是处于过热的阶段——1969年美国通胀率大幅上升。

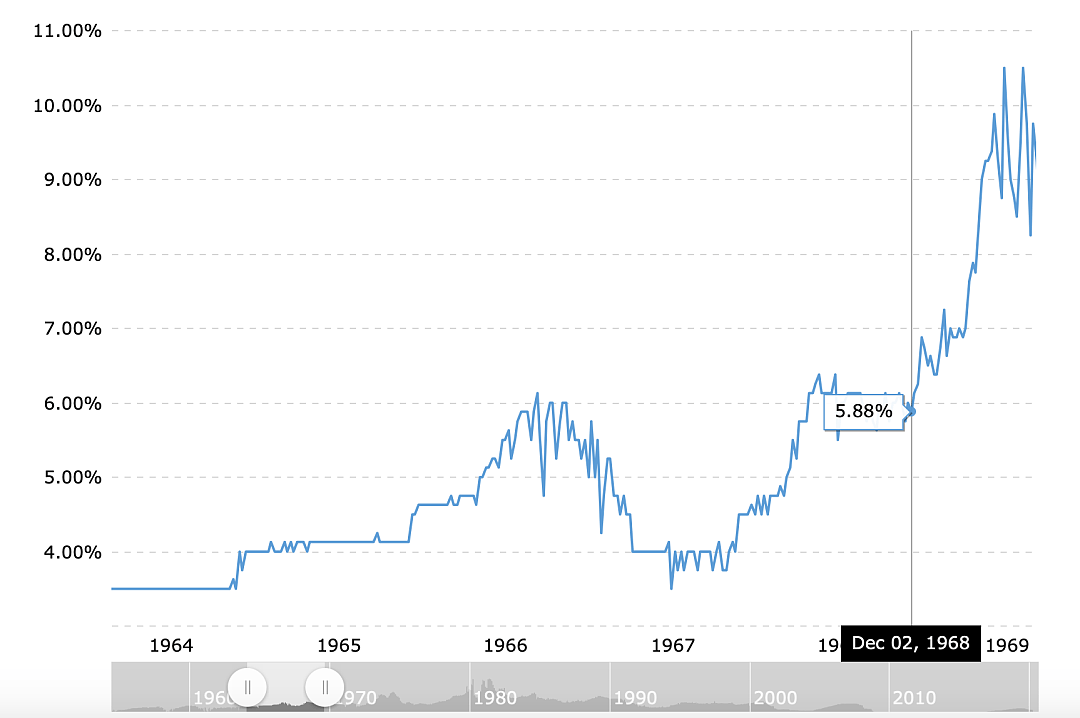

1969年,由于通胀大幅上升,美联储“被迫”大幅提升利率,导致美股从1968年的峰值暴跌了30%以上。

图:1968年之后美联储大幅升息

所以,仅仅从这一点最大的不同就可以很容易看出,1968年并不是如今的“镜像”。

但是,1968年在更加本质的层面上,却与如今有着惊人的“相似”——1968年正处在既有秩序崩溃的前夜。

美联储为什么会实施对经济造成如此大破坏的政策?

在很大程度上是因为,当时的美联储仍然受到黄金的制约——当时的布雷顿森林体系是以美元和黄金为基础的金汇兑本位制:35美元=1盎司黄金。

因此美联储需要用升息来捍卫布雷顿森林体系,维护现有秩序的重要性远高于维护短时经济稳定的重要性。

在美元被全球抛售的背后,根本原因并不是因为利率没有吸引力,而是因为美国政府财政赤字不断扩大,同时国际收入情况恶化,市场开始质疑美元信用。

在各国的抛售下,到1968年,美国官方储备的黄金仅剩9200吨,相比之下,战后的1945年,美国拥有21770吨黄金。

美国黄金储备的大幅减少更加强了市场对美元即将大幅贬值而金价将会上涨的预期,欧洲各国纷纷抛售美元从美国换回黄金,目前欧洲各国的黄金储备大多是这个时期买入的。

1968年3月,黄金加速流出,在月初的十几天内美国黄金储备就减少了124吨,迫使当时的美国总统约翰逊在3月18日签署法令:美元不再由黄金支撑,取消发行美元时须有25%黄金储备的硬性规定。

从1968年开始,布雷顿森林体系通过黄金双轨制(央行不再按每盎司35美元官价向市场供应黄金,黄金市场金价自由浮动,但各国政府或中央银行仍需按官价结算)苦苦支撑了3年多,最终在1971年8月15日,美国总统尼克松单方面宣告,美国政府停止外国用美元兑换黄金,亲手撕毁布雷顿森林协议,相当于对全世界说:“美元实质性违约了!”

04

投资策略

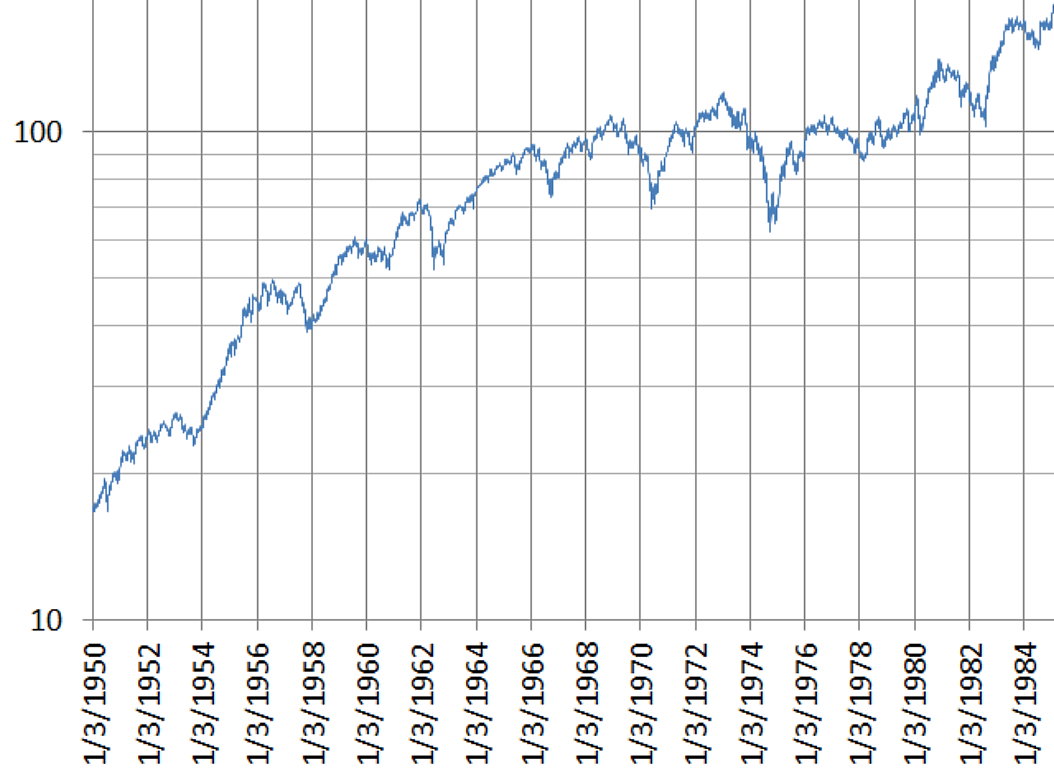

回头来看,1968年美股创出了新高,同时也开启了长达15年的熊市——上面的标普500图是计算通胀因素后的美股实际收益率。

实际上1968年到1982年间,美股基本上是在横美国社会动荡、政府巨额赤字、去全球化、美股反而暴涨……

一切都如昨日重现。

盘波动,但考虑到高通胀和美元贬值因素,实际上是下跌了长达15年。

图:标普500名义走势在1968年后横盘长达15年,期间不乏大跳水,但上行动力已经全部消失

为什么美股在这段时间出现了长达15年的名义横盘和实际的熊市?

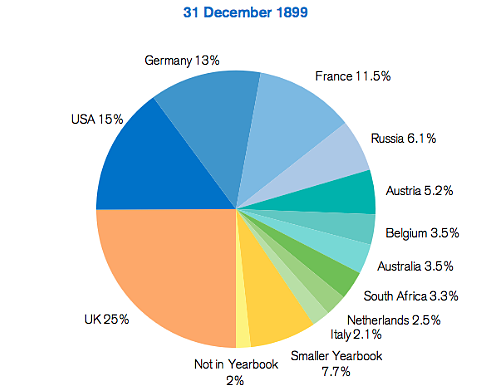

如果回顾过去100年的全球股票史会发现,单个国家的股票市场跟国运是紧密相连的。1900年各国股市在全球的比重,俨然一副当时国力国运的“镜像图”:1899年12月31日,在全球股票市场中美国市场的占比仅为15%,当时大英帝国仍在的英国占到25%,德法分别占13%和11.5%。

图:1900年各国股市占全球的比重

1900年当时表面强大的俄罗斯帝国占全球市场的份额紧随其他欧美列强之后,占6.1%。

但是1905年输掉了日俄战争,1917年又爆发了十月革命,在此后的冷战中作为苏联主体部分节节败退,最终又遭受苏联解体冲击的俄罗斯,百年来国运一直在衰落,而其股票的市值在全球份额中已经仅剩0.78%,仅比泰国和沙特多一点。

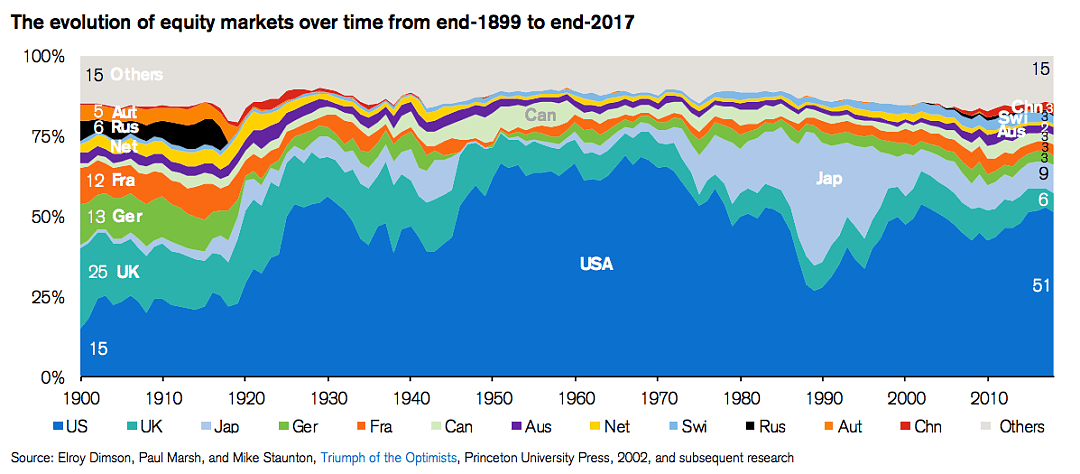

如果再将时间拉近一点,从日美之间股市的占比来看,也可以看出国运对于股市长期投资而言具有的决定性作用。

自上世纪六十年代到九十年代,日本经济的狂飙突进,让日本股市开始挤压美国在全球的份额,但日本泡沫被击破后,其股市份额开始随着国运回撤。

图:日本的进击与回撤

再在视角拉回到1968年的美国,当时美国在越南战争中“铩羽”,让全世界开始怀疑美国是否能够在冷战中取胜;同年,苏联在24小时之内就让布拉格的美械步兵营全军覆没,这与亲自下场打了7年越战,却占不到便宜,反而被北越在1968年发动的“春季攻势”翻盘整个战局的美国,形成了鲜明对比。

实际上,藏在美元信用和美股最底层的,是美国在全球的经济和军事相对实力。

在1968年,世界对美国的信心被一连串的事件打击,直到1982年苏联逐渐失去战略优势,美国重新回到相对优势地位后,美股才真正开启了下一轮牛市。

目前,由于新冠的冲击,世界对美国的信心又再一次开始滑落。

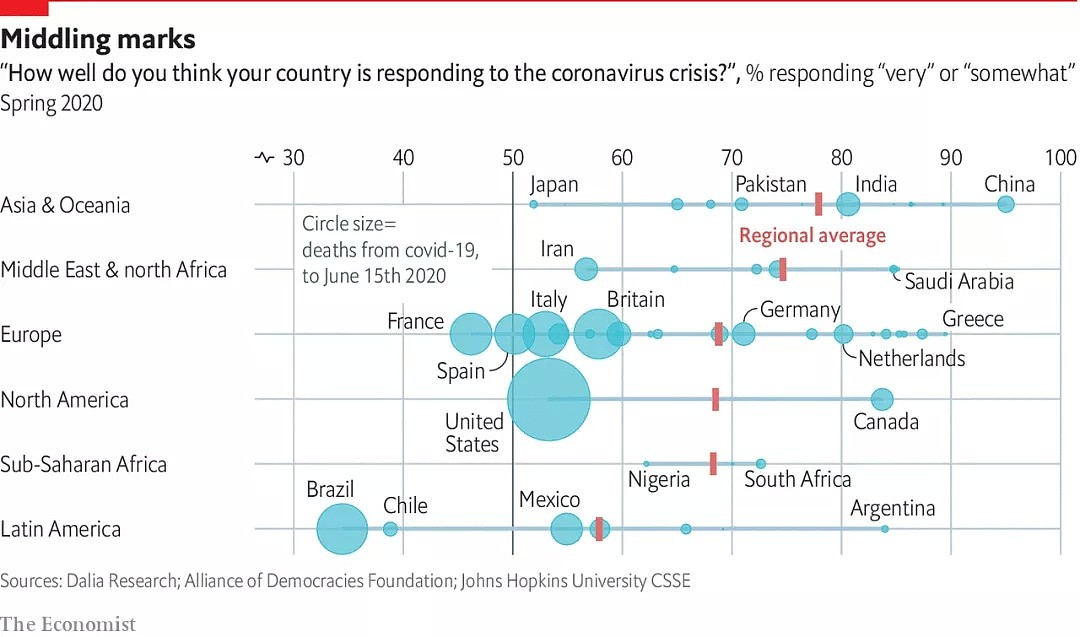

图:全球各国对应新冠的“得分”——中国95分,美国“不及格”。

新冠冲击+大国竞争,美股在美联储和财政部的人为控制下,可能很难再现像3月份一样暴跌,但何时再开启牛市,这一回要看斗争的结果。

上一次用时15年,这一次呢?

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64