五大资产配置策略,哪款最适合你?

嗨,我是麦麦。

昨天我们提到了牛市中的四种人,有人不知道什么时候补仓,有人不清楚该不该套现,还有一种人,眼看着身边所有人都在赚钱,自己的账户每天都在巨亏。

为什么?

我大胆猜测一下,很可能年初重仓搞了一大把债券在手里(说的是不是你啊?)。

麦麦身边就有这样的朋友,以为债券基金稳赚不赔,把所有的钱都砸了进去,现在套在最高位。

最近股票涨的有多猛,债券跌的就有多惨。看着别人在吃肉,心里很不是滋味。

满仓股票的小伙伴也别高兴太早,普通人在牛市中,是很难赚到钱的,甚至亏钱的占多数,为啥?道理很简单,踩不准节奏、爱频繁交易、不能及时离场。

一旦市场见顶,没有几个人能顺利逃出来,之前赚的那点浮盈,基本都被股市的绞肉机碾碎,而且恐慌情绪的蔓延是很吓人的,比疯牛更可怕。

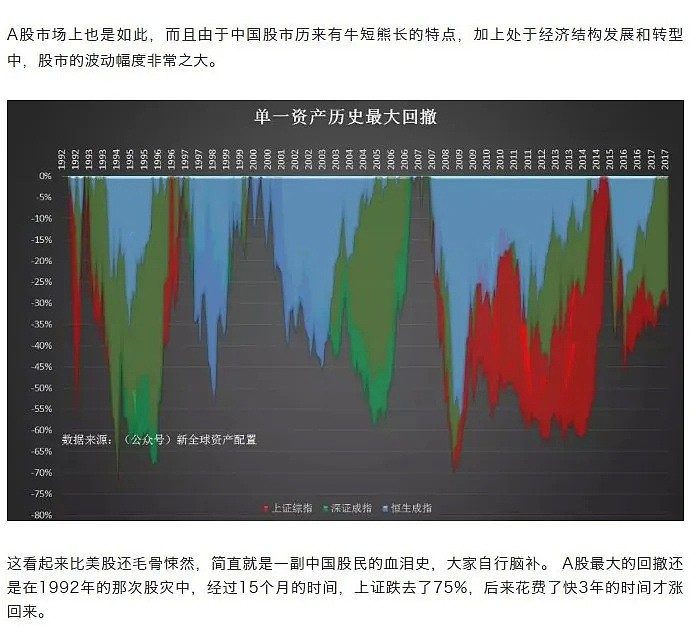

A股向来牛短熊长,下图这张图汇总了从1992年到2017年,A股最大回撤数据,看得人毛骨悚然。

最大70%的回撤意味着什么?

如果你投入了100万进去,最惨的时候你的账户只剩下30万,辛辛苦苦赚的钱瞬间灰飞烟灭,刺激不刺激?

很多人是无法承受这样的回撤力度的,市场跌20%就已经疼的嗷嗷叫了,到了-40%大部分人都会割肉离场,等不来后续的反弹。

所以,无论是股票、债券、商品还是其他资产,我们把所有的钱都押注在一个篮子里,风险特别大。

昨天跟米团子聊天,她对于市场大涨大跌就看的很淡定。原来她一直在分散配置,股市涨了当然开心,跌了也不会觉得肉疼,因为手里的债券可能会涨起来。

不把鸡蛋放在一个篮子里的道理,大家都懂。所以,在你开始理财之前,首先要考虑的,不是该买哪只基金,而是做好资产配置的准备,选择适合自己的配置策略,然后严格执行,这比什么都重要。

毕竟我们理财不是为了投机,保持财富稳健增长才是更优先的目标。

一、怎么配置?

之前我们介绍过“标准普尔家庭资产象限图”,要打理家庭资产,得先把钱分成养老、应急、短期消费、搏收益四个部分。

这也意味着,不同的钱,打理的目标是不同的。

但如何实现具体的目标?还要回归到“资产配置”的具体方法上来。我们给大家介绍几种常见的配置方法:

1、股债平衡策略

这是使用最多的策略,也最适合普通人,由格雷厄姆在《聪明的投资者》中提出。

它主要利用了股市和债市的跷跷板效应,通过不同比例的配置,相互对冲风险。在同等收益下降低风险,同等风险中,博取更高收益。

具体分配比例,常见的有:二八(80%债券+20%股票)、四六(60%债券+40%股票)。

但注意,可不是投一笔就完事了。

假如确定了四六配比,手上的债基一跌,原先的60%就缩水了,这时就需补仓,来维持比例的平衡。

发现了吗?这种方法,一定程度上强迫了我们高抛低吸。

所以资产配置的核心,是比例分配+再平衡。

但在“再平衡”的时候,也有人对这种固定比例的分法提出了质疑。

毕竟债券的占比,直线拉低了股市利好时的收益,而股市的持仓,又因为比例的控制,很难把握住短期轮动的机会。

于是,更多的改良方案应运而生。比如,通过估值来调整股债配比的——

2、FED模型/格林斯潘模型

FED,就是股债利差,计算公式是:股债利差=万得全A市盈率的倒数-十年期国开债收益率这个指标,代表股市的“市场收益率”高于债市“无风险利率”的部分。

利差越高,说明股市越值得投,反之,就重点投债市。

这项指标,已经远比单看市盈率(PE)估值更有价值了,但在之前的文章中也谈到过,市盈率数值本身,并不能完全真实反映当前状况,它更适用于长期稳定、流通性较好的指数。

所以还有一种策略,是根据市场周期来判断——

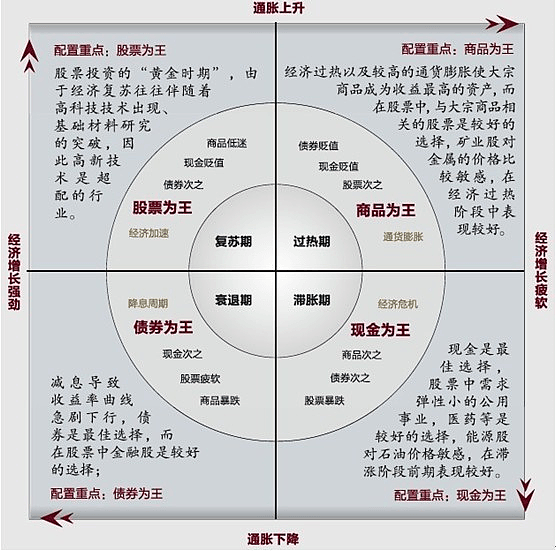

3、美林投资时钟(The Investment Clock)

通过GDP(经济增长)和CPI(通货膨胀)两个指标,来判断当前市场的周期。并在不同的阶段,重点投入涨幅更大的品种(详见下图)。

但同样的美林时钟,在国内却被玩成了电风扇。

前申银万国首席策略分析师凌鹏也曾发文,就像不是所有的牛奶都叫特仑苏,在中国,也不是所有的大类波动,都能用美林时钟来解释,还有可能是银行资产的再配置。

所以对于普通投资者而言,要预判经济市场的周期?这题超纲了。

于是,全球最会赚钱的对冲基金桥水基金,构建了一种不需要主动管理的静态组合——

4、全天候策略(All Weather)

不管在哪种市场环境下,表现都不至太差。

这是美林时钟的改进版,在此基础上,更加强调风险平价(Risk Parity),即以风险大小为依据,控制持仓比例,确保不同资产的风险一致。

假设,持有股票的风险是债券的6倍,那每买1份股票,就再对应买6份债券,来实现风险的对冲。

但债券的收益太低,于是引入杠杆,加大本金,提升整体收益。

这种策略,也许收益率没有多惊人,但却能在同等收益下,大幅降低投资风险,也就是更高的夏普率。

二、不同策略的选择

聊完理论,不同策略在国内市场的真实运作情况如何?还是成绩说了算。

刚好目前市场上,已有基于这几大策略为卖点的基金组合,可以帮助我们对比看看。

这些策略各有千秋,分别适用不同的需求。

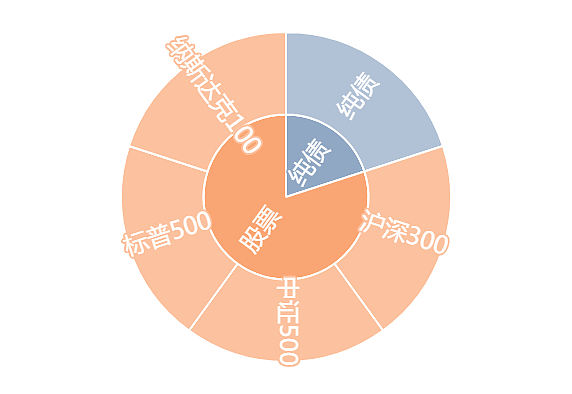

1、二八轮动——极简投资组合

这个组合20%买了纯债,80%买了4只指数基金,单单四只,却相当于买下了整个A股和美股市场,是典型的二八轮动策略。

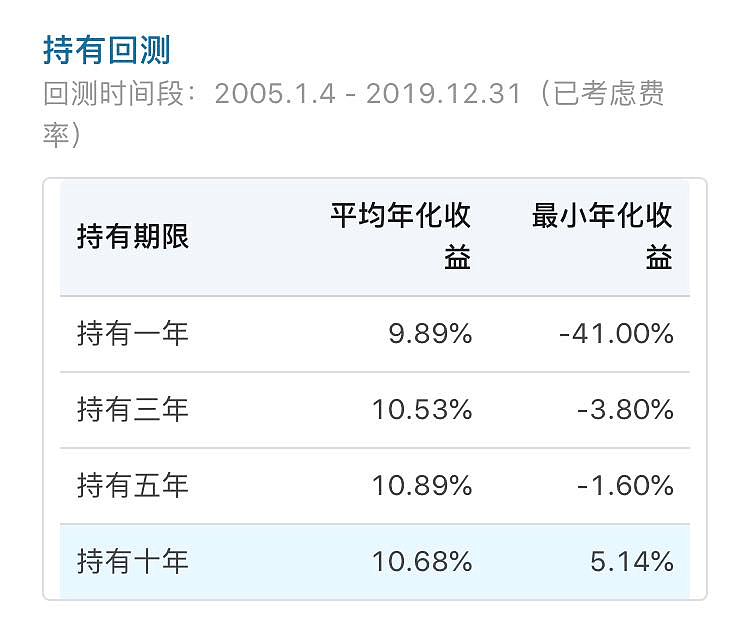

“再平衡”的调整一年一次。根据且慢上十年期的回测,持有五年的平均年化在10.89%,最小收益-1.6%,但这个波动如果缩短到1-3年,风险就会大幅提高,正好经历了熊市的第一年,亏损高达41%。

这个配比,更适合打算投资5-10年的钱,至少要跨越整个牛熊周期。

(截图来自:且慢)

2、四六轮动——我要稳稳的幸福

这个组合,曾因太过稳健声名大噪。下图这条红色收益线,典型的基金组合界“人狠话不多”,基本上旱涝保收。

(截图来自:蛋卷APP)

它主要采用的,就是40/60的配置策略。

60%债基打底,加上40%灵活配置型股基,覆盖金融、房产、制造、科技、消费、传媒各行各业。

市面上相似的,还有银行螺丝钉在蛋卷基金的“钉钉宝365天组合”、“浅吟低唱组合”,主要通过二级债基和偏债型混合基金,来提升股票占比,但整体大致也在四六的区间。

3、FED模型——久聪定投组合

这款组合就是以FED为估值指标,严格执行股债二元轮动配置。

“再平衡”没有固定周期,估值区间就是报警线,一旦触发,立即调整。

近5年的回测来看,在2015年的疯牛期,它早早卖掉了高位股票,收益不及大盘指数,但也躲过了后期的暴跌,所以长期收益跑赢了沪深300。

4、美林时钟——月风绝对收益组合

市场上,根据周期来调控的基金很多,尤其是FOF,所以这里提到的组合,并不一定最具代表性。

但却是罕见的,基本只投行业板块ETF的基金组合,这就要求,主理人对市场的行业风格有更加敏锐地判断。

比如今年3月初,疫情得到控制,他立即加仓了食品饮料;又赶在了创业板1887点时满仓,这个板块今年赚得盆满钵满。

(截图来自:蛋卷APP)

需要特别注意的是,这款组合里没有投债券,追求的是高收益。

如果是追求稳健的小伙伴,可以参考前面提到的策略,再另买一些纯债基金。

5、全天候策略——蛋卷安睡全天候(海外)

基于全天候策略,蛋卷出了一款投资美国市场的组合产品,叫蛋卷安睡全天候(海外)。

投资标的包括55%的债券、30%的美股指数基金、10%的黄金、以及5%的大宗商品。

平均年化收益在7.44%,成立以来唯一亏损的是2015年,跌了3.5%。

这个抗跌幅度,似乎有些不尽人意。全天候策略作为桥水基金的专利,看来也没有完全公开它配置的秘密。

整体看下来,

如果有一笔近几年都不打算动的养老钱,或者只求短期相对稳一点、不赔钱,可以考虑债券占比较高的股债轮动;

而期待平均年化收益更高一点,同时又能承受短期亏损,可以关注FED估值策略;

更激进一点,打算“生钱的钱”,美林时钟倒是不错的选择。

今天介绍了几种常见的配置策略,但资产配置会随着我们需求的变化、市场的发展,不断调整,这是一门长期的功课。

一味去抄大V作业,或是盲目跟投,只会成为风浪中飘忽不定的小船,难以抛下安心的锚。

建立相对独立的价值体系,才是真正有了掌控自己钱包的能力。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64