房屋收入大于工资收入,澳大利亚如何失去对房价的控制?

自2000年以来,澳大利亚的实际房屋价格上涨了150%,而实际工资却上涨了不到三分之一。

悉尼和墨尔本跻身世界上最昂贵的城市之列。在过去的20年中,整个澳大利亚业主的比率从 70%降至65%,房屋净资产水平已从80%降至75%(债务比例升高)。在主要城市,年轻人似乎已经被高房价从市中心驱离。

在那些有能力负担住房的人中,家庭债务与收入之比的增加,和金融系统似乎也愈发脆弱。

人们经常被告知问题出在供应上,我们在人们想要的地方没有足够的房屋。

虽然在人口稳定的情况下,减少住房供应量,会使得人均住房的持有量减少,房租提高。但我们看到的是不同的东西:租金与房价之间的差距越来越大。

澳大利亚已成为由需求驱动房价上涨的案例。越来越多的澳大利亚人为了确保投资回报(资本收益和租金收入)而购买住房。

尽管经历了多个主要的繁荣和萧条周期,包括维多利亚1880年代的土地繁荣和随之而来的1890年代的衰退,土地价值和房屋价格与经济总量相比,依然很低。

房价在2009-10年和2017-2019年进行了短暂的修正,但自1980年以来,澳大利亚的实际房价已飙升了215%,并且几乎没有回归长期趋势的迹象。

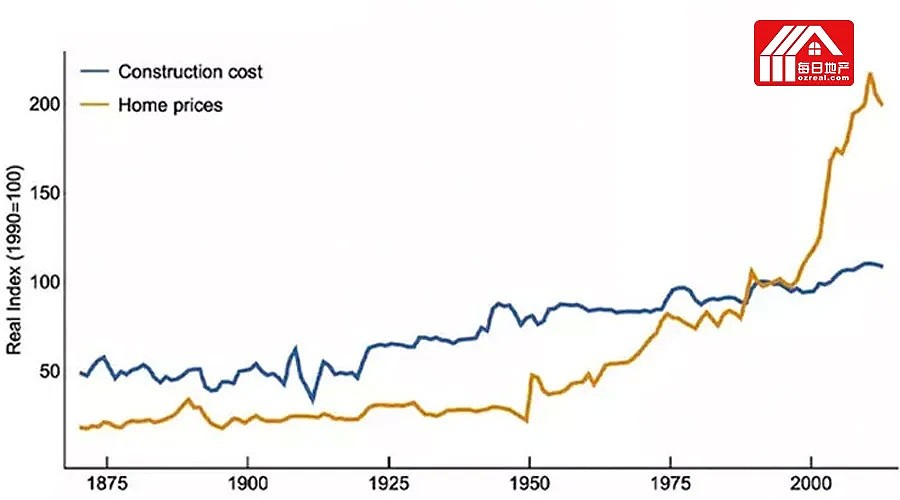

上图显示,房价上涨是由土地价格上涨而不是建筑成本推动的,因为图中显示,建筑成本的增长速度接近总体价格通胀。

房价上涨或归因于低利率。低利率使家庭可以相对于他们的收入获得更大的抵押贷款。但是在1960年代利率也很低(接近2010年代房价飙升时的利率),不过彼时低利率并没有对房价造成太多推动作用。

所以,低利率似乎是房价飙升的必要条件,但不是充分条件。其他因素还包括获得贷款的容易程度,对业主有利的减税制度等。

土地投资回报如果资本化计算,已从1960年前的国内生产总值(GDP)的3.5%增至2000年以来16.7%。它已经变得如此高以至于可以与工资收入抗衡,成为家庭收入的主要来源。

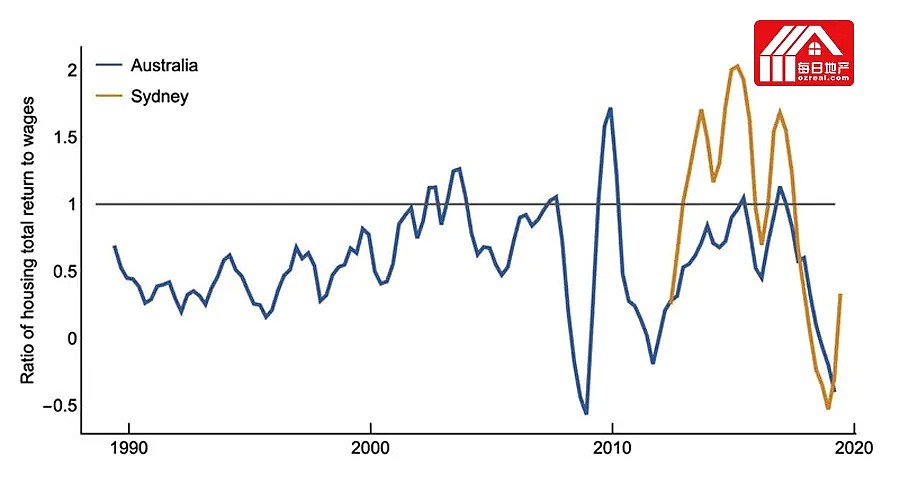

下图将全澳和悉尼典型房屋一年的回报与工资收入进行了比较。如果数值大于1,则意味着房屋产生的回报(由租金和资本收益构成)比工资要大。

在截至2019年6月的29个季度中的16个季度中,悉尼房屋产生的收入高于全职工资。

在澳大利亚,住房绝大多数是私有的。在1950年代和1960年代的短暂时期,公共住房的建造规模很大,但随后又进行了大规模的私有化计划,如今它仅占新供应量的百分之几。

从1980年代开始,国家松绑了对贷款的控制,使银行得以增加与房地产有关的贷款。

随着房产价格的上涨,会刺激更多的信贷流入有限的土地供应,因此下一个上涨周期又会出现。

在澳大利亚,房产相关的抵押贷款从1990年占GDP的不到20%增长到如今的80%以上。相比之下,商业贷款仅增长了5%,从35%变成40%。

投资者在新贷款中所占的份额已从1990年代初的10%增长到40%。他们与自住业主和首次置业者展开价格竞争,后者以前没有遇到这样的竞争。

澳大利亚对投资者异常慷慨的税收减免无疑也推动了房价。他们可以享受资本利得税的折扣,同时报税时可以从租金收入中扣除全部成本(包括利息成本)。如果扣除额超过租金收入,该过程称为负扣税。

上述因素叠加,造成了目前澳大利亚房价的现状。如果要改变现状,抵押贷款需要被加强监管。以1950年代和1960年代澳大利亚使用的信贷控制为例,该信贷控制将资金导向了新的而不是现有的住房,呈现出的结果就包括房屋所有者比例的提高。同时,针对性地进行税务改革,比如取消负扣税,或者减少资本利得税折扣等,也是控制房价的重要手段。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64