中国最赚钱的饮料:两元一瓶的农夫山泉

导读:能把平平无奇的生意做成印钞机,并不只有酱油。9月7日周一,在农夫山泉上市前一天的暗盘交易中,农夫山泉高开55.8%,随后涨幅进一步扩大,一度涨至155%。

食品饮料今年实在太火了。

一级市场,喜茶、元气森林红透半边天,能不能入股奶茶、气泡水新贵,成了VC界扛把子的入场证。

二次市场,无论是鸭脖还是水饺,股价一律飞天。赫赫有名的海天味业,100倍的估值,6000亿的市值,“酱茅”威名响彻A股。

无论看不看得懂,中国的优质消费股和美国的科技龙头股,在这个多灾多难的年份里,成了最惊艳的两朵奇葩。

优质资产之所以受到追捧,核心逻辑在于稀缺,无论是稀缺的成长确定性、还是稀缺的盈利稳定性。

在全球央行的流动性洪流之下,在超低的无风险利率支撑下,投资者们心甘情愿的闭眼买入,无惧令人咋舌的估值。

这个可能是历史上最好的IPO窗口期,农夫山泉又踩对了节奏。

打新份额抢疯了?一点不奇怪。

农夫山泉身上有太多让资本市场疯狂的元素了:

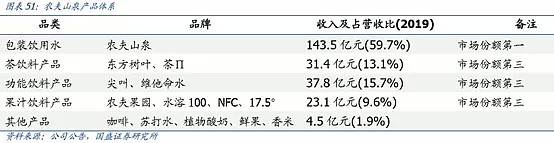

围绕饮料这个赛道,农夫山泉构建了五大产品线:

其中占据60%收入、贡献65%毛利的,正是大家最熟悉的包装饮料水。

你能想到吗?看来平平无奇的瓶装水,却是比牛奶、啤酒赚钱的多的行业,同时也是增速最快的食品饮料子行业。

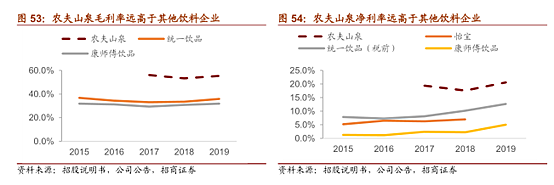

而农夫山泉,占据着行业20%的份额,不仅稳居行业第一,收入增速远高于行业水平,净利率比同行还高了整整十个百分点,几乎把瓶装水行业做成了单寡头市场。

稳定成长!高毛利!稳居行业第一的食品饮料公司!投资者还能要求更多吗?

能把平平无奇的生意做成印钞机,并不只有酱油。

01

农夫山泉是怎么坐稳

国内瓶装水头把交椅的?

从零开始打造出这样一个饮料帝国,其创始人自有过人之处,钟睒睒是个营销天才。

1954年,他出生在一个知识分子家庭。

电大毕业后,钟睒睒成为了《浙江日报》的一名记者。在做记者期间,他结识了不少商界人物,积累了丰富的人脉。

钟睒睒人生最重要的转折点是1988年。在那个流行下海经商的年代,钟睒睒选择到刚刚成为经济特区的海南闯荡。

和他几乎同时到海南淘金的还有潘石屹等如今人们耳熟能详的企业家。

和很多南下淘金的人一样,钟睒睒最初的多次创业也并不成功。

1990年,看到了宗庆后创办的娃哈哈口服液巨大商机,钟睒睒成了娃哈哈在海南和广西的总代理。但他拿着较低价格在海南出售的口服液再以较高价格卖到广东,这一行为很快就被娃哈哈发现,他也失去了总代理的资格。

在那个遍地是机会的年代,钟睒睒发现,海南当地人特别喜欢用龟鳖煲汤,龟鳖汤更是当地招待贵客的大菜。

钟睒睒想,大家现在都喜欢养生保健,那为什么不把岭南的龟鳖汤推向全国呢?别人喝汤,我做成龟鳖丸,不就好了?

1993年,钟睒睒赌上全部身家,在海口成立了海南养生堂药业有限公司,聘请了三位中医药大学的专家花了8个月的时间,研制出了“养生堂鱼鳖丸”。

此时,距离钟睒睒南下海南开启创业生涯已经有五年时间,成败与否在此一举。

钟睒睒的营销天分开始显露,在他的操盘下,龟鳖丸迅速火遍大江南北,钟睒睒也赚到了人生中第一个1000万。

随后,他又推出“朵而”“清嘴”等保健品和食品品牌,推出一个火一个。“海南养生堂”成为了当时全国人民耳熟能详的著名品牌。

然而,好景不长。1995年,保健品市场迎来严厉监管。当时的卫生部对全国200多种口服液进行抽查,宣布不合格率高达70%。在全国上下一片声讨中,保健品市场从顶峰跌落谷底,3000多家保健品厂商中,仅有不到1000家幸存下来。次年,国务院停止了保健药品的审批,保健品市场野蛮生长的时代宣告结束。

面对一夜之间坍塌的保健品市场,已经过了不惑之年的钟睒睒满是疑惑,未来怎么办?

他最终决定回杭州。

但是,这不是告老还乡,而是重新创业。

六年前他看到了娃哈哈凭借一瓶口服液卖遍全国,如今,钟睒睒决心要有自己的饮料品牌——他决定进军瓶装水行业,成立了农夫山泉。

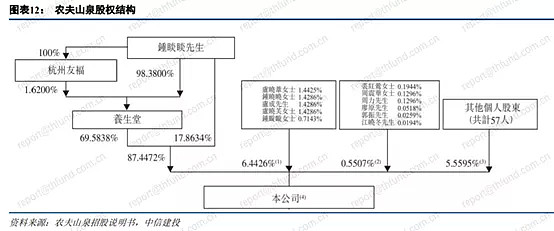

直到今天,钟睒睒仍然持有农夫山泉超过87%的股份,牢牢掌控饮料帝国。

当时国内的瓶装水市场刚刚起步不久,逐渐形成中的三分天下格局:

娃哈哈纯净水。借助娃哈哈口服液、果奶的庞大渠道网络和品牌效应迅速在全国推广,1996年顺利拿下全国第一市占率的宝座,销售额突破10亿元;

次年,乐百氏利用几乎同样的套路布局纯净水市场;

加上较早进入这一市场的康师傅,在90年代末,娃哈哈、康师傅和乐百氏三大纯净水品牌几乎垄断了国内的瓶装水市场。

看似几成定局的瓶装水市场,却遭遇了“野路子”农夫山泉的“降维打击”?钟睒睒拿出了保健品运营的打法:

制造概念、广告轰炸;让“权威”背书,令消费者眼见为实;让消费者占小便宜。

当时的瓶装水市场,几乎所有产品都主打纯净水,乐百氏更是号称“27层过滤”。

经营保健品多年的钟睒睒意识到,纯净水只是满足了人们对清洁饮用水的需求,但是并不代表纯净水就是健康的。根据他多年在保健品市场摸爬滚打的经验,人们对吃的喝的总有升级需求——越健康,越好。

农夫山泉主打天然水概念,喊出了“农夫山泉有点甜”的广告语,在当时众多的瓶装水竞争者中脱颖而出——不少消费者甚至专门买一瓶农夫山泉,尝尝到底甜不甜。

铺天盖地的广告轰炸更是当时消费品走红的不二法门。

产品上市后,农夫山泉抓住了家庭电视机普及的机遇,大力投入电视广告。根据全国中央及省市主要电视台的340 个广告监测数据,1999 年全国饮用水行业电视广告总投放为 6.35 亿元,同比+61%。农夫山泉 1999 年广告投放同比+256%。

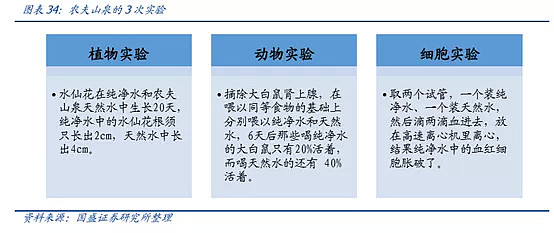

不止如此,在电视广告中,农夫山泉请来权威专家,大谈天然水的种种好处,还把植物养在天然水和纯净水中做对比——消费者一眼就能看出,养在天然水中的植物长得更快、更健壮。

不止如此,在电视广告中,农夫山泉请来权威专家,讲述天然水的种种好处,还把植物养在天然水和纯净水中做对比——消费者一眼就能看出,养在天然水中的植物长得更快、更健壮。

另外,农夫山泉率先抛弃了500毫升的包装,推出550毫升的包装。这也迎合了不少消费者喜欢占小便宜的心理——同样的价格,买一瓶农夫山泉我能多喝一口,为什么不买呢?

农夫山泉以一己之力挑战全行业,引发轩然大波。三大品牌坐不住了,纷纷反击,一时间“天然水好,还是纯净水好”成为各大媒体头条,两大阵营你来我往,史称“第一次水战”。

口水战看似热闹,但真正得益的是当时的小老弟,名声大噪的农夫山泉打破了瓶装水市场三分天下的局面,成为一匹黑马。消费者的心智也被改变:买农夫山泉,我喝的是千岛湖没有污染的天然水!

钟睒睒一战奠定了农夫山泉的市场地位,此后各种风波不断,商战刀光剑影,但农夫山泉的营销战斗能力显露无疑。

一个企业的潜力在于CEO的格局,农夫山泉的崛起,不仅在于钟睒睒的营销天分,更在于他的眼光和超前的思维。

2004到2007年,农夫山泉的销售额一直维持在20亿元人民币,增长极度缓慢。钟睒睒意识到,要让农夫山泉这个全国性的公司站稳脚跟,优化渠道是必不可少的工作。

但这不是他的专长。2006年,钟睒睒找到长期做IT技术的胡健,邀请他做公司CIO,主要负责渠道优化。

当时的农夫山泉,在全国已经有超过100万家门店,如何精准掌握每个终端的信息,如何了解竞争对手的销售情况,在网络尚未普及的时候,是一件异常困难的事情。

2007年,胡健开始上线移动信息化系统。当时连3G都还没有普及,一开始使用的是短信,收到的数据以文字为主。农夫山泉,为每个业务代表包月一定的流量,还送给业务代表一台手机,成功维护并拓展了销售渠道。

渠道优化之后,农夫山泉的销售额年均增速达到30%至50%,市占率从2006年的不到10%增长到2012年的超过20%。

提升渠道的精细化管理能力,结合技术赋能,农夫山泉此举超越了整个市场的格局。

农夫山泉另一个超前的眼光就是提前布局十大优质水源基地,形成长期稳定的竞争优势。

钟睒睒的胆量还体现在,在价格战的市场氛围中,做了一个令人匪夷所思的举动:涨价。

2012年酷热的夏天,消费者悄然发现,每一瓶农夫山泉从1.5元变成了2元。但是别的瓶装水品牌却并未涨价。

当时的涨价,是钟睒睒的一次豪赌,农夫山泉的市占率从2012年至2015年不仅没有增长,反而出现了小幅下降。在那几年,钟睒睒面临巨大的压力。

但是钟睒睒赌对了:在农夫山泉之后,其他品牌瓶装水也纷纷涨价,随着收入的快速提高,消费者也更能接受2元水,逐渐地,在一二线城市,2元水成为主流。

事后来看,当时钟睒睒提价,有两个方面的考虑。

一方面,是他在提价之后,可以更多地让利渠道商,巩固胡健建立的渠道体系;

另一方面,他也看到了低价竞争实际上在瓶装水市场上是行不通的——在农夫山泉提价之前,康师傅一度降价打价格战,虽然市占率迅速提升,但随之而来的“水源门”事件,让康师傅痛失行业龙头地位,康师傅瓶装水也成了低端水的代名词。

自此,瓶装水市场形成了鲜明的价格体系差异,以农夫山泉为代表的2元水,至今仍然占据低线城市相当份额的一元水,以及日后给农夫山泉带来最大竞争压力的三元水和更高价格的高价水。

一将功成万骨枯,过去二十年的瓶装饮用水大战可谓惨烈,商战之凶猛几乎可拍成电视剧。农夫山泉的成功,无疑是一次全方位的“降维打击”。

可是为什么瓶装水市场这么吸引人呢?难道其他饮料不香吗?

02

最平淡的水,却是最赚钱的饮料

其他饮料还真没瓶装水香。

啤酒是夏日人们不可或缺的饮料、咖啡和茶饮有助于人们午后提神、酸甜可口的果汁则备受青少年的喜爱、碳酸饮料是运动一场之后最好的解暑佳品……

相比而言,瓶装水,简直就是寡淡无味的代表。

但就这样一个寡淡无味的行业,全球的饮料巨头都趋之若鹜。

全球食品饮料巨头百事在1994年就开创了Aquafina瓶装水品牌;可口可乐在1999年进军瓶装水市场;以生产固体饮料为长的雀巢也在1998年开发了雀巢优活瓶装水品牌,目前已经卖到了全球超过50个国家或地区。

正是瓶装水市场的高成长性和高利润率吸引了各大食品饮料巨头。

研究公司Grand View Research估算认为,全球的瓶装水市场规模到2025年将超过2000亿美元,年复合增长率为7.4%。

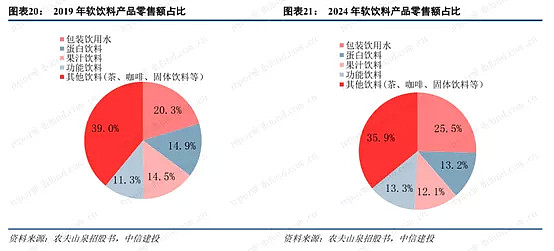

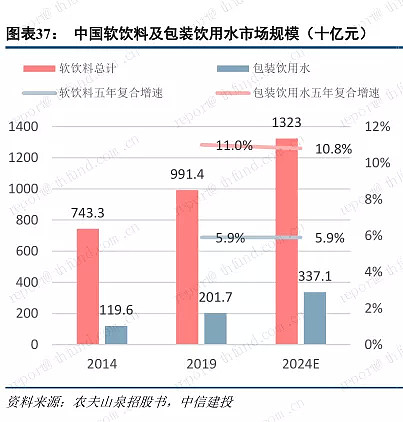

根据弗若斯特沙利文的报告,中国人去年花在瓶装水上的钱超过了2000亿元,占软饮料市场的20.3%。

在过去五年中,瓶装水的复合增长率为11%。根据弗若斯特沙利文的预测,到2024年,瓶装水将占到软饮料零售额的25.5%,将比现在的占比增加5个百分点。除了功能饮料占比在四年后将略有提升外,蛋白饮料、果汁饮料的占比都将明显下降。

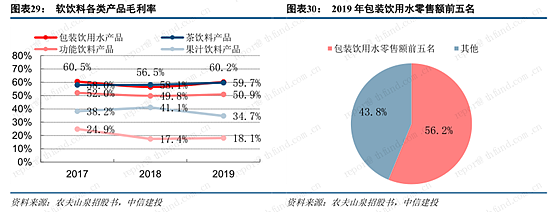

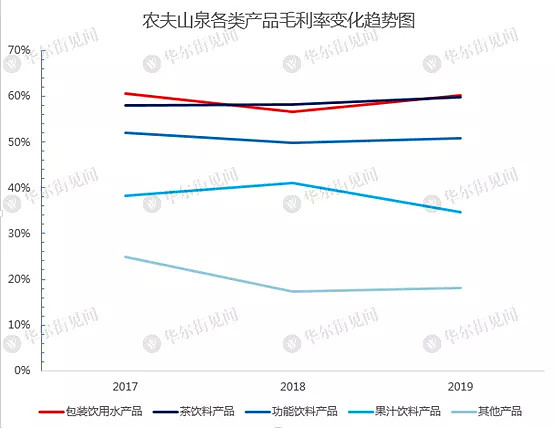

和其他软饮料相比,瓶装水的毛利率更高、更赚钱。

根据农夫山泉的招股书,旗下的瓶装水毛利率高于茶饮料、功能饮料和果汁饮料。

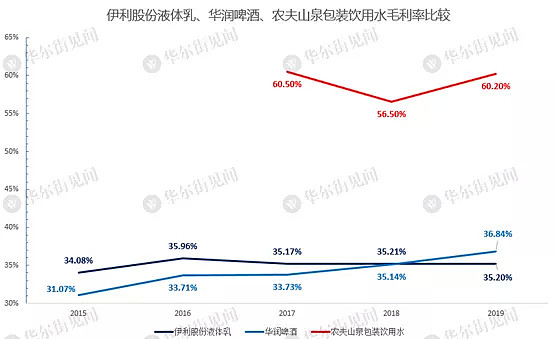

如果把瓶装水市占率第一的农夫山泉和液体乳市占率第一的伊利股份、啤酒市占率第一的华润啤酒(主要产品是雪花啤酒)做对比,我们不难发现,尽管液体乳和啤酒都是公认的高毛利饮料产品,但农夫山泉的瓶装水毛利率远高于华润啤酒和伊利股份的液体乳产品。

也就是说,在软饮料中,瓶装水的增速前景最好、毛利率最高,可谓是这一行业最好的一个细分赛道。

在全国众多瓶装水厂商中,最赚钱的,并非是价格高出同行的景田百岁山,也不是背靠央企的华润怡宝,而是“大自然的搬运工”农夫山泉。

03

农夫山泉为什么一枝独秀?

在一个成长迅速、利润爆表的赛道中杀出一条血路,农夫山泉自然有它的独门绝技——广告营销、渠道铺设、成本控制和水源地选择。

在上文中已经提到,农夫山泉在最初的广告中,并没有诉诸净水技术或者请当红明星,而是从口感入手,“农夫山泉有点甜”——这一令人上头的广告立刻为农夫山泉插上了翅膀,之后“大自然的搬运工”直戳消费者心智:

中国传统文化中对自然的尊崇在此刻让消费者进一步验证自己的价值观——只有天然的,才是最好的。

如今,农夫山泉的广告宣传进一步优化,不只是展现水源地的秀丽风光,还演示了水源地的野生动物——人们喝的农夫山泉,就是长白山东北虎喝的水,纯净、营养,取自天然。

农夫山泉另一件做对的事情就是极具前瞻性地优化渠道建设。

在2006、2007年,当时上网还是一件比较奢侈的事情,但是农夫山泉就已经开始布局现代化的经销商网络信息管理体系。

钟睒睒在看到了胡健一手搭建的营销体系已经成型之后,才有了涨价的底气:每瓶水涨5毛钱,就意味着能多给经销商分一些利润,农夫山泉的经销商渠道逐渐巩固。在一二线主流消费市场,仍然坚守1元水的康师傅、娃哈哈、冰露等品牌逐渐被渠道商抛弃。

在渠道方面,农夫山泉和目前市占率位列第二的怡宝相比,依然占据明显优势。

农夫山泉主要采取的是一级经销商+直营模式。这样一来,大大减少了经销层级,这意味着农夫山泉可以让利更多给一级经销商。但怡宝目前仍采取较为传统的经销商、分销商多级模式,经销商层级越多,怡宝的让利空间越受限。

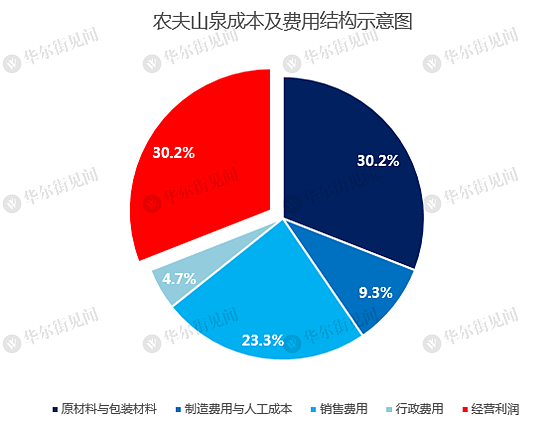

我们刚刚讲到,瓶装水的利润空间巨大,但依然考验生产商的成本控制能力。

钟睒睒在控制成本方面,也走在了同行的前面。

2019年农夫山泉营收240亿,为营收103亿怡宝的2.3倍,而其员工数为18590人,仅为怡宝的1.5倍。员工人均创收方面,农夫山泉为129万,怡宝仅为85万。

农夫山泉的工厂全部都是自有工厂,但是怡宝的工厂大多数是代工厂。按理说,依靠自有工厂生产的农夫山泉理应比代加工模式拥有更多员工、耗费更多的人工成本。

但是,根据怡宝2017年社会责任报告中披露的数据,其人工费用在总制造费中占比高达52%,而农夫山泉同年人工薪酬占(人工薪酬+制造费用)比仅为19%——按照每瓶0.43元的出厂价来计算,每瓶农夫山泉花在人工和原料上的成本只有4分钱。这显示出农夫山泉在管理和经营能力方面明显高过怡宝等对手。

在这里,我们不得不提到的就是,农夫山泉在水源地方面的独特优势。

曾经有人测算过,如果销售市场距离水源地在500公里以内,瓶装水尚可盈利,但运输半径一旦超过500公里,油费加上过路费,还有损耗,运输成本就会陡然上升,终端价格除非卖到2.5元以上,否则根本不可能盈利。

农夫山泉自然深知控制运输成本的重要性。因此,目前公司生产的天然水生产地都距离主要消费市场不远:浙江千岛湖足以覆盖江浙沪包邮区;湖北丹江口可以覆盖两湖、河南等中部省份市场,向西可以拓展至川渝市场;广东万绿湖的水源则可以满足珠三角庞大的消费需求。

从千岛湖迈向全国十大水源地,农夫山泉有效地降低了物流成本。在过去三年中,农夫山泉物流及仓储开支占收入比重从13.4%下降至10.5%。

04

农夫山泉的未来会怎样?

不可否认的是,农夫山泉占据了一个好的赛道。

市场普遍认为,瓶装水市场在未来依然能够高速发展。

前瞻产业研究院预计,中国瓶装水市场未来五年有望维持7-9%增速增长。

在这样一个好赛道上,农夫山泉有望继续巩固其第一的位置。

市场普遍认为,在怡宝这些年收入增速几乎停滞的情况下,2015年以来农夫山泉市占率却持续提升,双寡头市场正在向单寡头格局演变。

2017-2019 年怡宝的营收规模徘徊在百亿附近,而农夫山泉的包装水收入规模从101亿元提升到143亿元。

市场热捧农夫山泉的另一个原因是,农夫山泉已经8年没有提价,市场普遍预计瓶装矿泉水有望进入2.5元时代。那也意味着农夫山泉毛利率的进一步提升。

农夫山泉的另一个竞争优势是,其品类更为全面,除了瓶装水之外的产品为农夫山泉贡献了约四成收入,而且这些产品的毛利率并不低、增速同样迅猛。

农夫山泉在推广这些产品时,采取了几乎和推广农夫山泉瓶装水一样的套路:回归天然概念,对竞争对手降维打击。

在果汁饮料中,农夫果园的“喝前摇一摇”广告语同样深入人心。农夫果园强调产品中含有至少30%的天然果蔬汁,这和当时最为流行、但果汁含量仅为10%的其他果汁饮料产生了区别。

在茶饮料方面,当人们已经习惯了各种加了糖的甜味茶饮料时,农夫山泉另辟蹊径,开创东方树叶品牌,打造天然茶饮,让崇尚低糖、健康饮食的消费者眼前一亮,也迅速打开了市场。

如此一来,农夫山泉在瓶装水、果汁饮料、茶饮料等方面,和娃哈哈、康师傅、统一等老对手形成了显著的差异性,形成了对这些老品牌的降维打击之势。

农夫山泉的“健康水帝国”已日趋成型,看起来牢不可破。

但正如二十年前钟睒睒横空出世,把一群传统对手打得七零八落。如今已成前浪的农夫山泉也面临着后浪的“降维打击”。

如今,元气森林推出的代糖饮料,让消费者既能喝到甜味“快乐水”,又无需担忧身体负担;喜茶等品牌也推出瓶装饮料,吸引忠实粉丝消费;景田旗下的百岁山,直接推出3元水,依靠精美的广告制作、独特的包装设计、优质的水源地等吸引消费者,景田的市场份额也在不断攀升。

农夫山泉是否能够继续占领新一代消费者的心智,成就中国的可口可乐?我们拭目以待。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64