她被称为"女版巴菲特",今年暴赚170%突然火了(组图)

这两天,华尔街被一个女基金经理:凯瑟琳•伍德(Catherine Wood)刷屏了!

她执掌的方舟投资(ARK Invest),旗下产品净值今年暴涨170%,被誉为“女版巴菲特”!

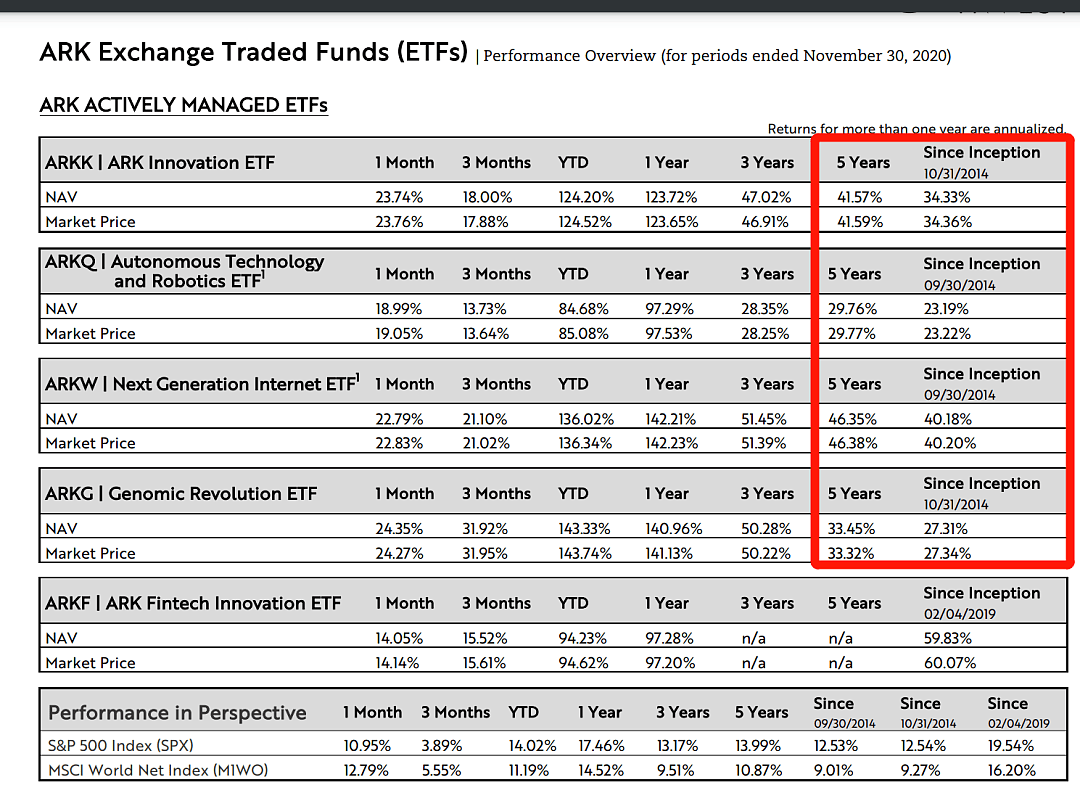

产品净值长这样:

究竟她是怎么做到的?

华尔街女投资人封神,今年暴涨170%

近日,华尔街女基金经理凯瑟琳•伍德成为投资界的“女神”。

为何?因为她旗下的产品太牛了:代表产品ARKK,今年暴涨170%,净值从50美元暴涨至最新的134.81美元。

而把时间拉长至5年,该产品2014年发行,据截至2020年11月30日的基金报告显示,该基金5年净值增长年化达到41.59%,远远超过标普500指数不到14%的表现。

ARKK是方舟金管理规模最大的产品, 总资产规模也在净值的暴涨同时暴涨,最新超172亿美元,为全球最大的主动管理ETF之一。

方舟旗下有5只主动管理ETF和2只指数型ETF,分别是ARK创新主题基金(代码:ARKK)、自主技术和机器人基金(代码:ARKQ)、下一代互联网基金(代码:ARKW)、基因革命主题基金(代码:ARKG)、金融科技创新基金(ARKF),3D打印创新基金(代码:PRNT)和以色列创新技术基金(代码:IZRL)。

而截至2020年11月30日,所有基金的净值表现都十分突出。

方舟投资的成功也吸引了众多投资者的追随,凯瑟琳•伍德也因此被冠以女版巴菲特、华尔街女股神等名号。

专门投资“颠覆性创新”公司,特斯拉是第一重仓股

不过,和巴菲特不一样的是,凯瑟琳更偏好投资、只专注于投资科技创新板块。包括新能源汽车、区块链、基因、互联网企业等。

资料显示,凯瑟琳•伍德在投资领域工作超过30年,2013年创办方舟投资。凯瑟琳目前担任方舟的首席执行官兼首席投资官,该公司管理着过去三年中回报最高的三个股票ETF,包括ARKK。

凯瑟琳称,创立方舟的原因有两个:第一,主要专注于颠覆性创新的公司,主要是在股票市场。第二,开放研究,成为资产管理领域的“共享经济”公司。

凯瑟琳表示,“我们都在寻找下一件大事。向后看基准的那些人与未来无关。他们是关于什么起作用的。我们都在忙着什么。”

她今年能获得如此显著的超额收益,和她对科技创新的重仓有关。

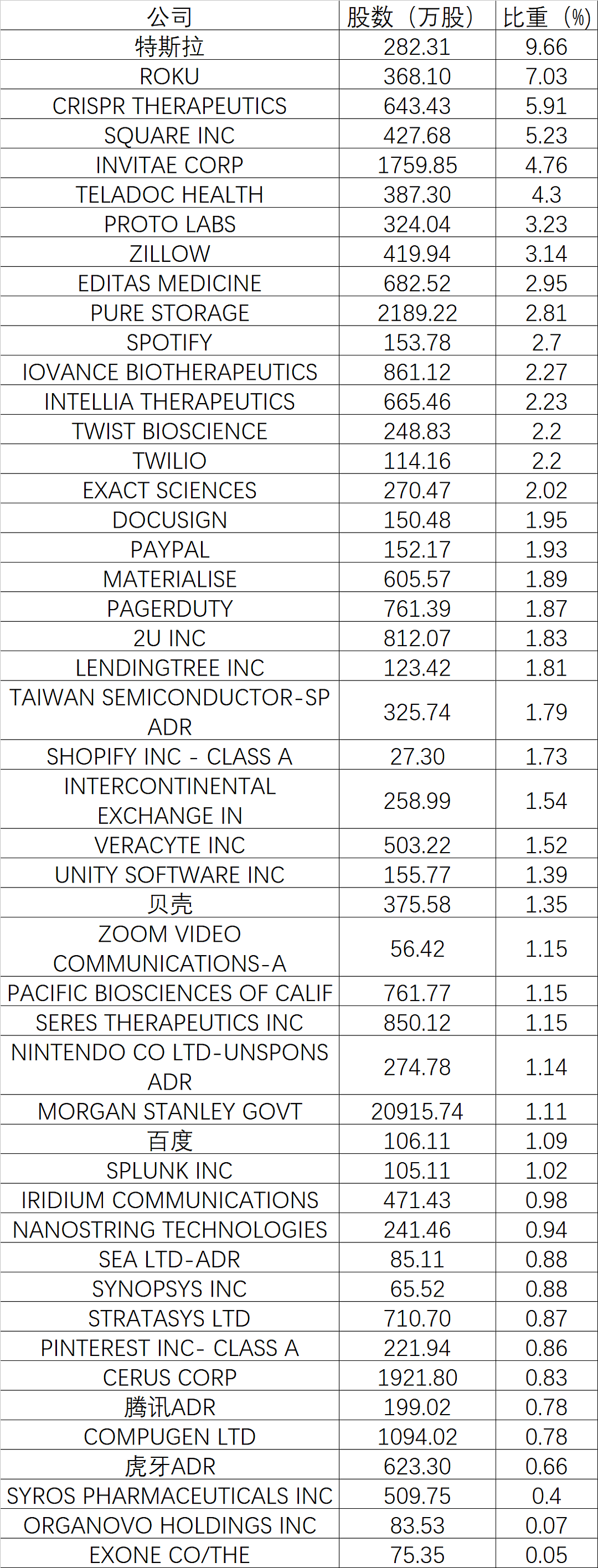

如她的第一重仓股便是特斯拉。截至12月23日,她的基金仍近10%的仓位持有282万股特斯拉。而特斯拉的股价表现大家应该都听清楚,今年暴涨近700%。

虽然,近日特斯拉因为苹果也要进军自动驾驶汽车市场,但方舟仍表示十分看好特斯拉。

根据方舟投资说法,没特斯拉model 3比其他电动汽车至少高出一个指标。“纳入所有规格并平衡比较是一个称为“充电率”的度量,即每分钟增加的里程数。以美元/充电率来衡量,今天大多数电动汽车尚未达到特斯拉Model 3(大约在2018年)。我们的分析表明,没有一款电动车接近2020 Model3。”

而对于苹果的入局,其认为iCar的推出对特斯拉的风险很小。特斯拉进入2021年后,势头仍在。

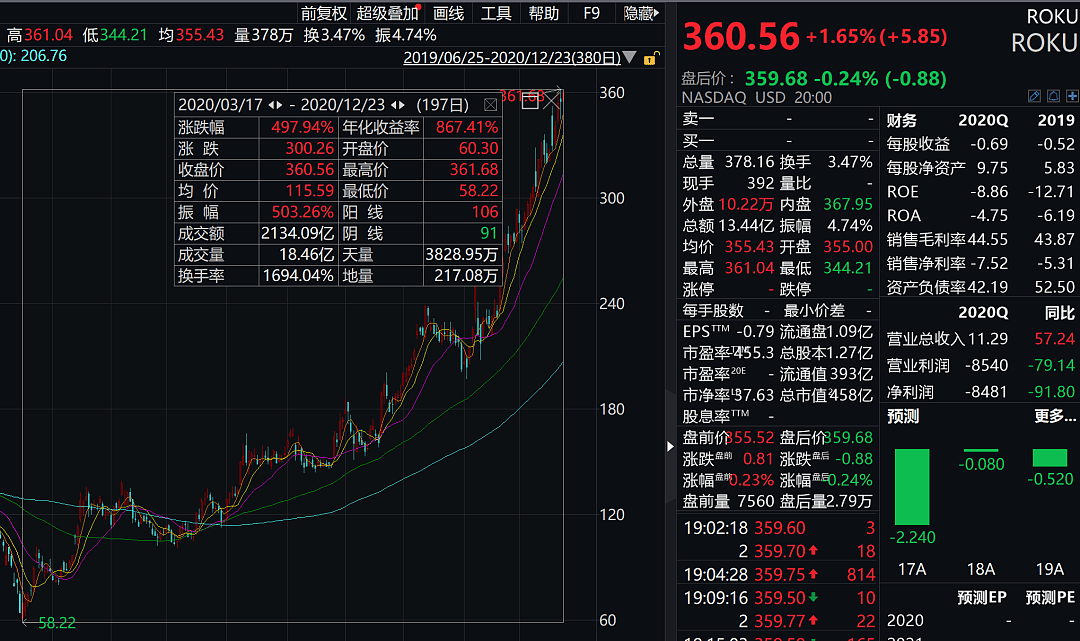

不仅特斯拉,方舟的其它重仓股涨势也很猛。第二重仓股ROKU,持股比例超7%,是一家用户电视流媒体平台,今年最高涨幅近500%。

从ARKK基金12月以来的最新持股变动来看,加仓市值居前的有特斯拉、teladoc health、paypal和百度公司。

重点关注基因科技企业,也买了百度、腾讯等中概股

凯瑟琳最近发表评论说,基因组股票将在未来五年推动她的投资组合收益主要来源。她接受彭博社采访时说,她和她的团队相信“下一代FANG将来源于基因组领域,这是因为DNA测序,人工智能和基因疗法的融合将治愈疾病。”

而她重仓持有的Editas Medicine,在周一飙升了50%,创下历史新高;12月以来,该股股价已经翻倍。

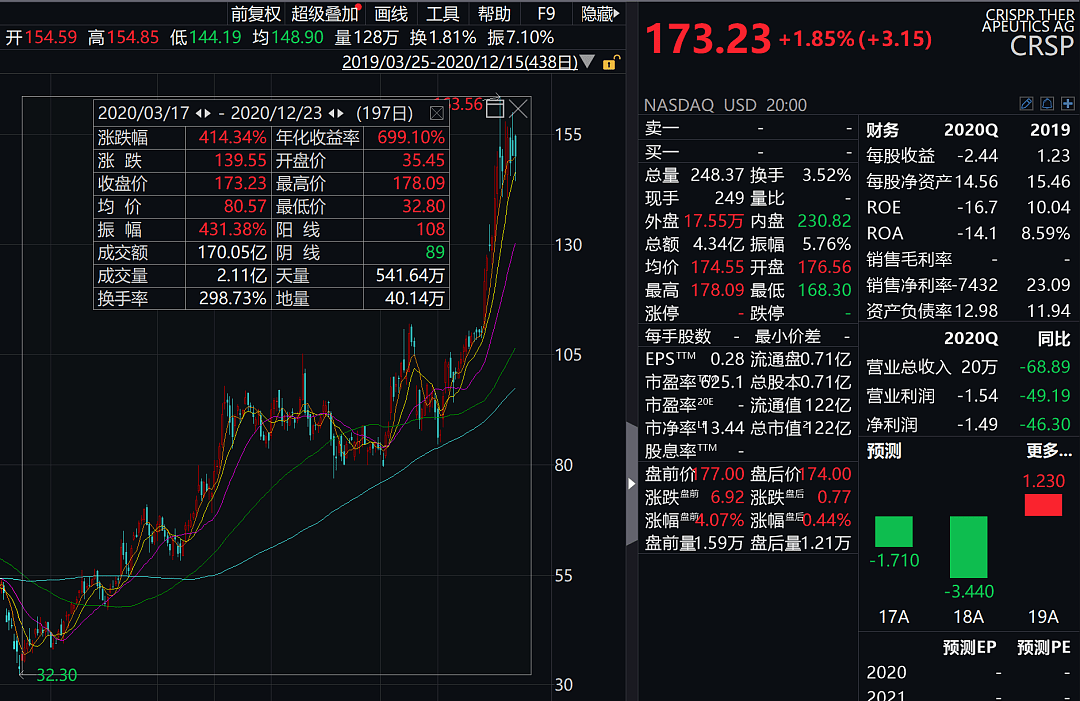

其第三大重仓持有的CRISPR Therapeutics,也是一家基因编辑公司,占基金的5.91%,年内暴涨超400%。

投资组合中的其他基因组股票包括Invitae Corporation,Intellia Therapeutics等

此外,中概股中,375.6万股贝壳,106万股百度,199万股腾讯,623万股虎牙。

其中,百度公司是ARKK基金首次买入公司,截至2020年12月23日数据,ARKK基金持有百度市值近2亿美元,占总持仓的1.09%。

百度也在她买入后暴涨近30%,期间股价一度突破200美元。

截至12月23日,其持仓数据具体如下:

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64