重要信号:张坤大幅调仓?买白酒的要小心了

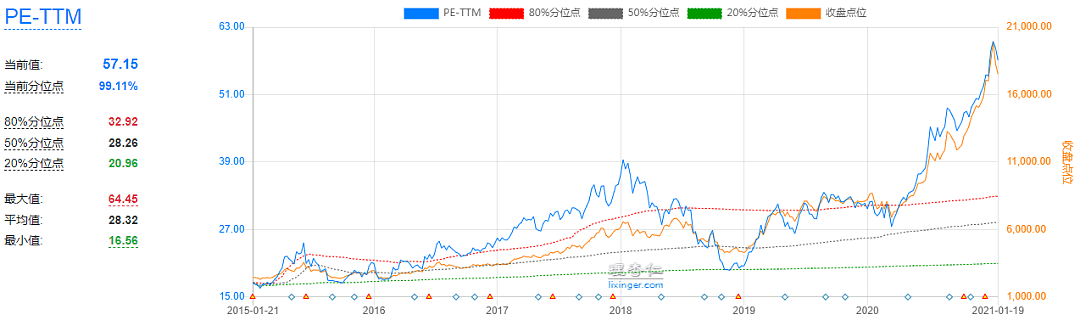

导读:虽然已经连跌5天了,但目前,中证白酒指数的市盈率还有57.15,历史百分位99.11%,比过去99.11%的时间都要贵。

嗨,太意外了,张坤调仓了。

这感觉,就跟巴菲特说,他要卖可口可乐一样,手里的可乐都变味儿了。

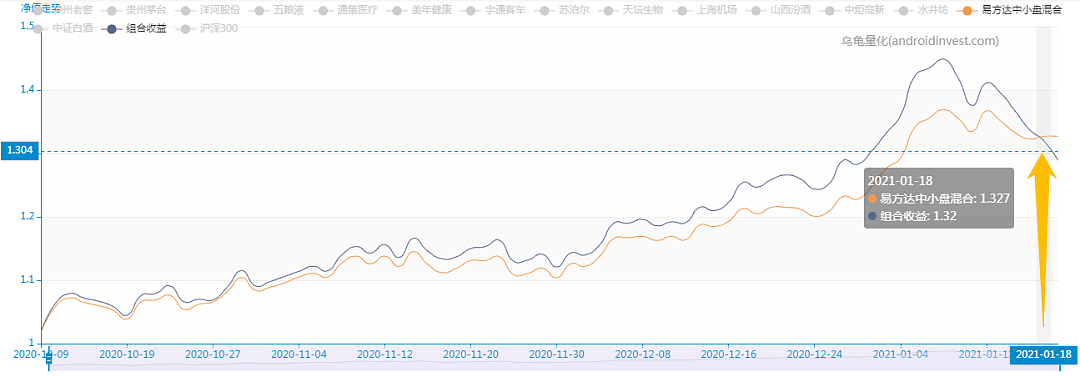

1月18日的易方达中小盘,净值估算要跌1.27%,结果实际还涨了0.27%。

这妥妥的调仓的证据啊。毕竟,“净值估算”的主要依据,都是已经公开的、好几个月前的持仓。

01

他是什么时候开始调的?

根据易方达中小盘公开的2020年三季报,我们模拟建了它的重仓股(占基金净值比81.09%)的组合。

拜他常年持股集中所赐,回测出来,前期高度一致,直到最近,出现了明显的偏离。

组合还在下跌,但中小盘已经开始上涨了。

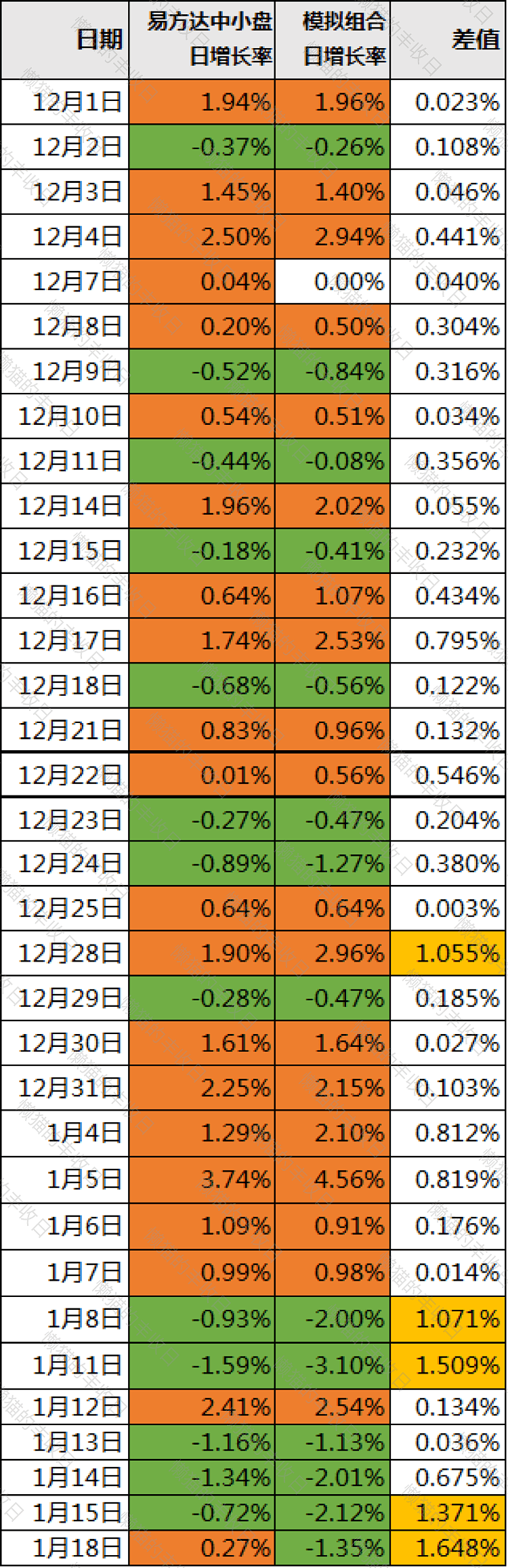

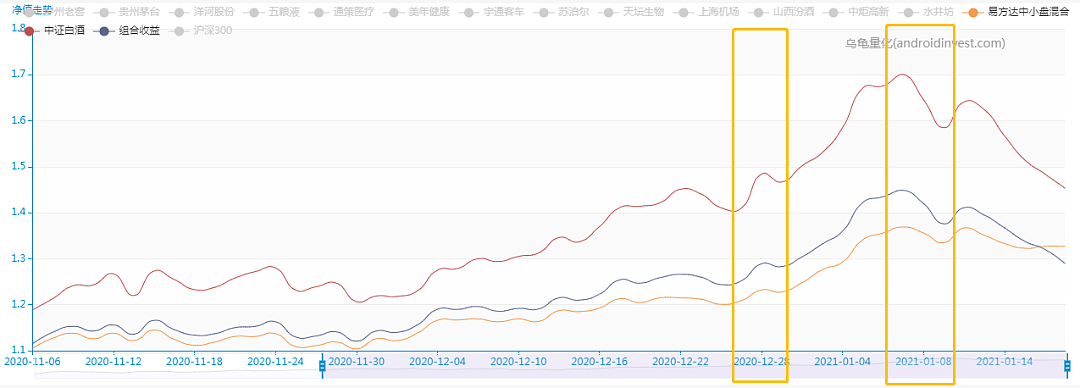

具体来看,我们推测大约是从12月底,开始了调仓之路……

毕竟去年三季度就已接近300亿的规模,这么多钱大进大出,还得好些天的调整。

12月底、1月初,白酒涨得最好的几天,收益反而不及预估值;

这些天,白酒暴跌时,它又摔得轻一点;

甚至在白酒大幅下跌时,它还出现了上涨。

02

其它重仓白酒的基金有变化吗?

而他的两只基金,同样也是常年高仓位白酒,同样一买就是6年。

加上张坤的中小盘,这三只是公募界买茅台最多的主动基金了。

相比之下,其它公司的消费类基金就……动静不大。

比如同样在我们基金池里的刘彦春,他的两只明星基(景顺长城鼎益混合、新兴成长)的重仓股,泸州老窖、茅台和五粮液都位列前5,但显然,这两天变化不大。

胡昕炜的汇添富消费行业,茅台是第一重仓股,另外五粮液、泸州老窖、酒鬼酒也算重仓,也没出现太大变化。

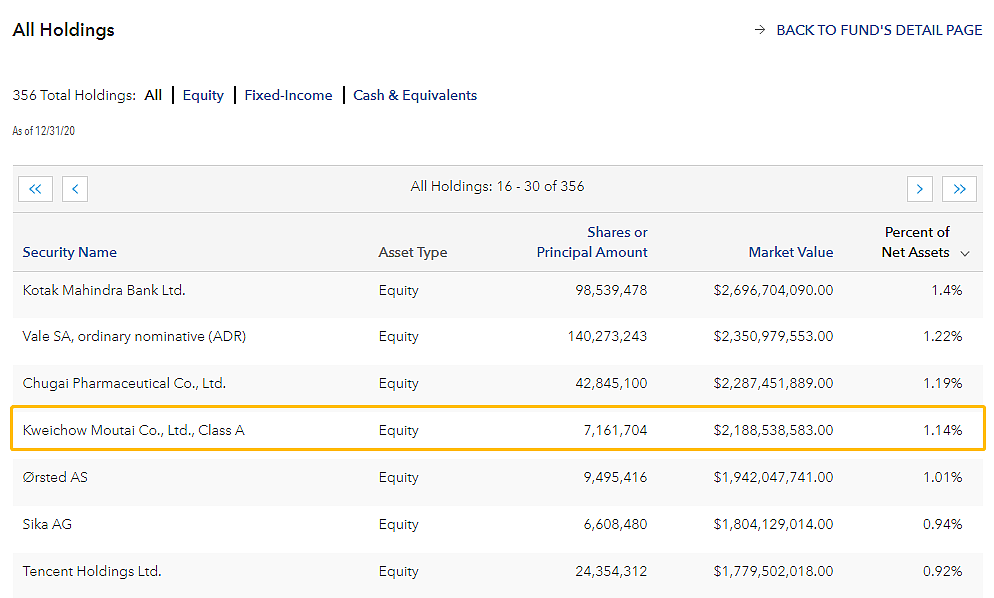

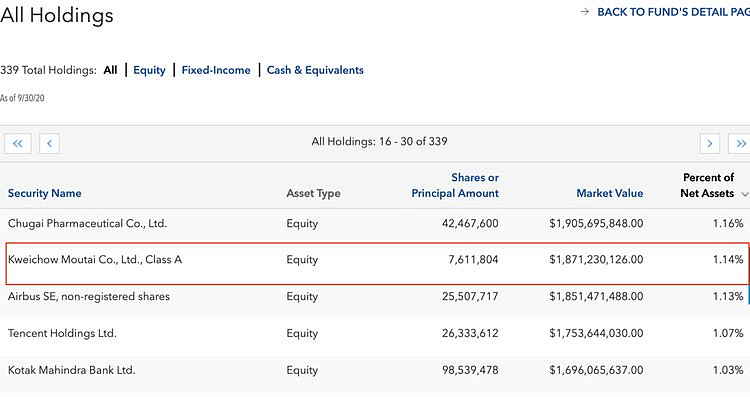

但全球买茅台最多的基金——美国资管巨头资本集团 Capital Group 旗下的欧洲亚太成长基金(EuroPacific Growth Fund),刚刚公布去年四季度的持仓,已经从761.1804万股减持到716.1704万股了。

(2020年四季度持仓)

(2020年三季度持仓)

03

这是什么信号?

目前来看,也许市场还有分歧,但要知道,张坤买白酒,一买就是七年。

易方达中小盘可是公募基金界唯一一只连续30个季度重仓茅台的基金,他刚买的时候,还是移动互联网风生水起的2013年。

而隔年第四季度,他又买入了五粮液,接着2015年的第二季度,泸州老窖也开始加入十大重仓股的行列。

他曾公开分享过自己挑选公司的标准:“不想持有十年以上,就不要持有一分钟。”(当然,这话是巴菲特说的。)

十年未满,如今的调仓,是下车,还是减仓?只能等到二季度才有答案了。

但确定的是,白酒已经太贵了。

04

到了该卖的时候了?

我们之前分析过白酒,长期回报秒杀其它版块,但现在,看看它的估值:

虽然已经连跌5天了,但目前,中证白酒指数的市盈率还有57.15,历史百分位99.11%,比过去99.11%的时间都要贵。

即便是在2015年的大牛市,白酒也没这么贵过。

“贵”意味着什么?

举个例子你就明白了,一个东西现在的价值是100元,每年增值15%,目前的市价是150元,那么你愿意买吗?

如果拿两年,价值会到132.25元,不到成本,不合算。

如果拿五年,价值会到201.14元,收益率34.09%,还可以。

虽然不准确,但道理差不多,白酒目前就是这种情况。

买贵的风险,可以参考17年底、18年初。

当时白酒的估值也是登顶了历史高峰,市盈率39.38,但接下来的故事,大家都知道了,暴跌40%,也只花了4个多月。

写完这篇,也许白酒会一直跌下去,也许还会回头、继续泡沫的狂欢,茅台、五粮液也依旧是好公司,白酒依旧是好赛道。

但即使再好的公司、再好的板块,透支掉未来几年业绩的估值,也不再是合算的买卖。

毕竟当年的美股,经历了漂亮50,即便是可口可乐,也用了近10年的横盘,才消化掉估值。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64