史上最大庞氏骗局主谋麦道夫逝世(组图)

周三,伯纳德·L·麦道夫(Bernard L. Madoff)在北卡罗来纳州巴特纳的联邦医疗中心(Federal Medical Center)逝世,享年82岁。这位曾经在华尔街极具威信的人物,因操纵了金融史上规模最大、可能也是最具破坏性的庞氏骗局,在2008年成为一个时代金融不法与失策的象征。

2009年1月,离开曼哈顿法院的伯尼·麦道夫。从棕榈滩到波斯湾,他的诈骗受害者众达数万。 HIROKO MASUIKE/GETTY IMAGES

联邦监狱局(Federal Bureau of Prisons)确认了他的死讯。麦道夫被判150年监禁,他在2020年2月申请提前释放,在一份法庭文件中表示,他的肾病进入晚期,只剩下不到18个月的生命,他已经接受姑息治疗。

麦道夫规模巨大的骗局始于友人、亲属和乡村俱乐部的熟人之间,但最终扩展到哈达萨(Hadassah)这样的大型慈善机构、布兰戴斯(Brandeis)和叶史瓦(Yeshiva)等大学、机构投资者,以及欧洲、拉丁美洲和亚洲的富豪家族。

在精心制作的财务报表和投资者与监管机构深厚信任的支持下,麦道夫在衰退和危机中安稳地操纵着他的诈骗计划。但始于2007年中、并在2008年9月雷曼兄弟(Lehman Bros.)破产时达到高潮的金融危机成了他的末日。

对冲基金和其他机构投资者迫于其客户的压力,开始从他们在麦道夫那里的账户提取数亿美元。到2008年12月,超过120亿美元的资金被取走,却几乎没有新的现金流来支付这些赎回。

面对破产,麦道夫向他的两个儿子承认,他的资金管理业务实际上是个“弥天大谎”。他们将他的自白报告给了执法部门,第二天,也就是2008年12月11日,他在曼哈顿的顶层公寓被捕。

他的诈骗受害者众达数万,其中一些人在一夜之间从财富充裕落至了极度绝望的境地。账面亏损总计648亿美元。

损失的不只是金钱。至少有两人因对亏损感到绝望而自杀。麦道夫的一位主要投资者在长达数月的一场诉讼中心脏病发作而死,该诉讼是有关其在骗局中所扮演的角色。一些投资者失去了他们的住所。

麦道夫也未能在这些悲惨的余震中幸免。2010年12月11日,在他被捕的两周年纪念日,麦道夫的长子马克(Mark)自杀于自己的曼哈顿公寓。

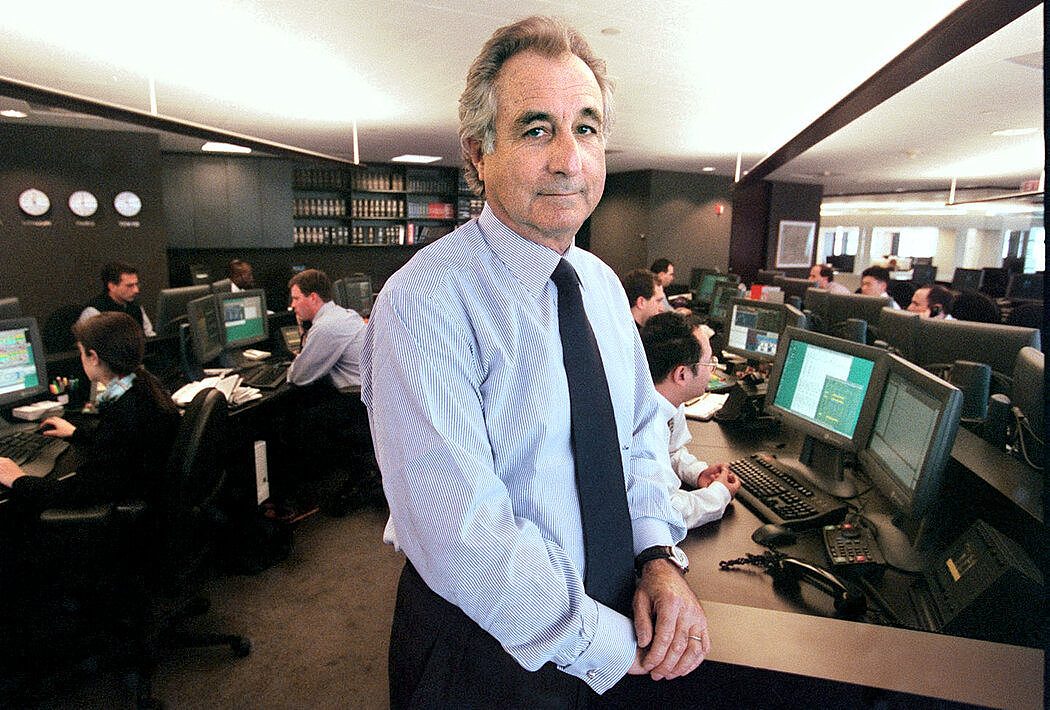

在20世纪90年代初的严重经济衰退、1998年的全球金融危机以及2001年9月恐怖袭击后的一系列危机中,麦道夫都成功地操纵着他的诈骗骗局。 TIMOTHY A. CLARY/AGENCE FRANCE-PRESSE — GETTY IMAGES

2012年6月,伯纳德·麦道夫的弟弟、律师出身的彼得(Peter)因在其兄的公司担任首席合规官,承认了与此相关的联邦税务和证券欺诈罪名。2012年12月,政府没收了他的所有个人资产,以补偿他哥哥的受害者,他也被判处10年有期徒刑。2014年9月3日,麦道夫的小儿子安德鲁(Andrew)死于癌症,年仅48岁。

除了身家性命,很多人的职业声誉也毁于一旦。十几名著名对冲基金和财富经理不得不承认,他们把客户的钱交给了麦道夫,结果全部赔光。

对于美国证券交易委员会(Securities And Exchange Commission,简称SEC)而言,这是其75年历史上最丢脸的一次失败。最早从1992年开始,SEC就对麦道夫欺诈案的超过六条可靠线索进行了调查,但均未有成果。

伯纳德·劳伦斯·麦道夫(Bernard Lawrence Madoff)于1938年4月29日出生在布鲁克林,他的父亲拉尔夫(Ralph)和母亲西尔维娅(Sylvia)·麦道夫(婚前姓芒特纳[Muntner])都是来自东欧的工薪阶层移民。

他在皇后区南部边缘的社区劳尔顿长大。在那里,他遇见了露丝·阿尔彭(Ruth Alpern),两人在1959年结婚。阿尔彭的父亲在曼哈顿有一家规模不大但生意兴隆的会计事务所。

1960年,在从霍夫斯特拉大学(Hofstra University)毕业之前,他就已经在SEC注册了自己的证券公司——伯纳德·L·麦道夫投资证券公司(Bernard L. Madoff Investment Securities)。他读书时在暑假做救生员,并经营了自己的草坪洒水器安装生意,攒下的积蓄成为他日后创立公司时的部分资金来源。

在法学院度过了平淡无奇的一年后,他全身心投入到了场外股票交易的业务当中。

1970年,弟弟彼得加入,麦道夫的公司也开始以利用尖端计算机技术而闻名。它是最终成为现代纳斯达克(Nasdaq)的新兴电子交易市场的早期参与者之一,并成为了数个计算机交易平台的投资者。

到20世纪60年代初,他开始接受岳父索尔·阿尔彭(Saul Alpern)和阿尔彭家公司的两名年轻会计为他筹集的资金。后来,这两名会计开始靠发行票据来维持给麦道夫的现金流,他们并未按照法律规定在SEC登记这些票据。1992年,在麦道夫通过会计师客户获得近5亿美元资金后,SEC封停了这一隐蔽的资金管理业务,这些会计师客户还以为麦道夫在为他们进行投资。

监管机构对那两名会计提起了民事诉讼,迫使他们停止票据销售业务,但未能追踪到麦道夫家族之外的资金去向。

那时,各路对冲基金、养老金计划和大学捐赠基金已将数亿美元委托给了麦道夫,尽管其商业运作十分秘密,独立审计都是由一家位于郊区铺面办公室的单人公司签署的。

后来,金融学者提出理论称,麦道夫的庞氏骗局之所以能持续这么长时间,是因为它更多是在迎合客户的恐惧而非贪婪:他向他们承诺,会在日益动荡的市场中保持稳定收益,而不是惊人的回报。而他总能完成目标。

在2009年6月29日被判刑之前,他宣读了和辩护律师艾拉·李·索尔金(Ira Lee Sorkin)准备的一份声明。

“我要为巨大的苦难和痛苦负责,我理解这一点,”他在法庭上说。“清楚自己制造了多少痛苦和苦难,我现在饱受折磨。正如我的一些受害者所指出的那样,我给我的家人和孙辈留下了耻辱的遗产。”

他规模巨大的骗局始于友人、亲戚和乡村俱乐部的熟人,但最终扩展到大型慈善机构、大学、机构投资者和富豪家庭。 RUBY WASHINGTON/THE NEW YORK TIMES

麦道夫的身后人包括妻子露丝、弟弟彼得、姐姐桑德拉·M·维纳(Sondra M. Wiener)和几名孙辈。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64