金融监管委员会周三表示,尽管目前的放贷标准依然健康,但一段时间以来信用增长大幅超过家庭收入增长,这将会增加澳洲经济中期风险。因此,将采取措施给房地产市场降温,并在未来两个月内发布放贷限制指南。

“在这种背景下,委员会讨论了可能的宏观审慎政策反应。APRA 将继续与理事会协商制定相应措施。在接下来的2个月里,APRA 还计划发布一份关于实施宏观审慎政策框架的信息文件。”

金融监管委员会由澳大利亚储备银行行长Philip Lowe 担任主席,其他成员包括澳大利亚审慎监管局局长 Wayne Byres、澳大利亚证券和投资委员会主席 Joseph Longo 和财政部秘书长 Steven Kennedy。

根据 APRA 的数据,债务至少是收入六倍的新住宅抵押贷款在 6 月季度从一年前的 16% 跃升至创纪录的 22%。

分析人士指出,数据显示,澳洲置业者当中,超过20%的人贷款超过家庭收入的6倍,一旦利率上升或贷款人失业,风险就会显现出来。因此,澳洲监管机构并非打击房价或房子的可支付性,它们最关心的是债务收入比,并可能采取宏观审慎工具控制风险。

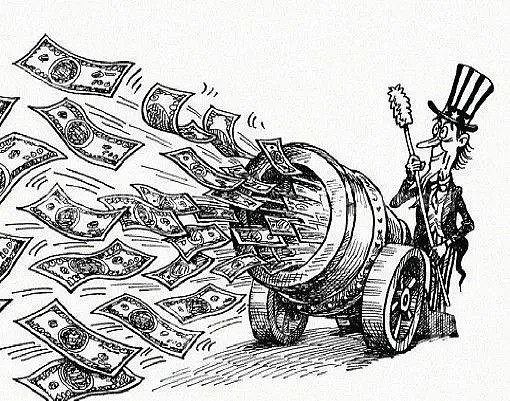

堪培拉为减轻澳大利亚 Covid-19 大流行的影响而部署的大量财政刺激措施可能会带来不利影响,因为为政府支出提供资金的央行货币创造推高了通胀。

虽然监管机构不会以房价或负担能力为目标,但债务收入比是他们正在审查的一个关键基准,可以应用所谓的宏观审慎工具。

在大流行期间到 2021 年中期,家庭存款比其他情况下增加了约 700 亿澳元。这相当于 GDP 的 3.5%,到 2021 年底,这一数字预计将增至 1200 亿美元,占 GDP 的 6%。家庭还通过加速偿还债务来加强资产负债表,因此他们对未来的支出更有信心。

如果家庭在 2022 年花费大约 15% 的累积储蓄,经济将直接增加 350 亿澳元的消费支出,相当于 GDP 的 1.75%。政府向家庭部门注入了大量现金,这促成了储蓄的显着增加,其资金来自公共债务发行,而迄今为止,大流行期间政府债务的最大买家是澳大利亚央行。

澳大利亚央行的大规模债券购买计划在很大程度上为财政扩张提供了资金,但在许多方面模糊了财政政策和货币政策之间的区别。如果我们退后一步看看大流行期间发生了什么,从概念上讲,它表明我们已经进入了澳大利亚的未知领域。政府的转移支付是由中央银行通过创造货币间接资助的。

量化宽松政策和政府向家庭直接支付现金的有效结合将促进未来支出,并导致未来几年消费者通胀上升,到 2023 年中期,潜在通胀率将在 RBA 2.0%-3.0% 目标区间的中点附近。相比之下,澳洲联储预计 2023 年中期的基本通胀率为 2.0%。

央行的债券购买计划增加了货币供应量,通过政府撒钱进入家庭存款,一些人还获得了利用退休储蓄Super来度过危机的能力,从而增加了系统中的现金。令到澳大利亚的家庭存款增长速度快于信贷,储蓄账户中的现金清洗最终将使核心通胀率比央行预期更早地回到澳大利亚央行的目标区间内,从而迫使利率上升。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64