俄乌开战,铁矿石再度暴涨!澳洲三大矿企的股价要飙了吗?

石油、天然气、煤炭、黄金……俄乌冲突的持续,欧美国家的制裁,让全球大宗商品价格全面起飞。

可能很多人都没想,铁矿石的价格也会受到冲突的显著影响。

毕竟,乌克兰的铁矿石年产量为 4000 万吨,俄罗斯则为 2500 万吨,与澳大利亚的产能规模相比都微不足道——仅仅是全球最大的矿业集团必和必拓(后简称:BHP)的生产目标,在本财年就为2.5亿吨左右。

但就如我们周二(3月1日)的分析那样,全球供给“一盘棋”,一旦出现明显缺口,整体的格局都会改变。

上周末,日本最大的钢铁制造公司新日铁(Nippon Steel)就表示,鉴于日本进口的高品位铁矿石球中有14%来自乌克兰,公司不得不考虑调整供应线,将考虑以澳大利亚和巴西作为替代来源。

露天大型铁矿石球团仓库

高品位铁矿石占据全球铁矿石贸易的一小部分,但由于品质高,供给方也不多。近年来,在巴西的生产受到尾矿坝事故影响后,乌克兰对这一商品的重要性就有所上升。冲突爆发势必影响该国的供给,市场预计价格可能会进一步上涨。

然而,这是否意味着铁矿石价格就要向2021年上半年那样一路走高?似乎也并不尽然。

过去半年,铁矿石价格可谓跌宕起伏。先由于中国限产,在去年11月跌破每吨100美元;今年年初,随着需求量有所恢复,又暴涨逾60%,重新点燃投资者的信心;但中国农历春节以后短短6天,又再次大跌近20%,从每吨150美元跌至130美元下方,迎头泼了一盆凉水;俄乌冲突爆发后,本周铁矿石价格又反弹至为每吨 145美元左右。

和铁矿石价格一起波动的,还有澳大利亚各大铁矿巨头们的股价。

今年2月,在澳交所上市的三大铁矿公司:BHP、Fortescue Metals Group(后简称:FMG)、力拓(后简称:RIO)先后发布了2022财年的半年财报,股价也随之波动。

中国政策性限制持续和俄乌冲突不断升级,利空利多两股力量相抗,未来三大矿商的股价又将何去何从?

中国政策组合拳“降火”,

铁矿高价位能维持吗?

往常新年前后,都是铁矿石需求的淡季,但从2021年11月19日到2022年2月11日,中国市场的铁矿石价格从触底的509.50人民币元(111.94澳元)大幅反弹,期货主力合约一度上冲至849.50人民币元(186.64澳元),两个多月暴涨66.73%。

与此同时,统计数据则显示,中国铁矿石港口库存以及各环节总库存在不断地累加。

时值需求淡季,铁矿石价格如此大涨,引发了中国监管部门的高度关注。

2月11日14时55分,中国国家发改委发布消息称,将与国家市场监管总局开展铁矿石市场联合监管调研。消息指出,针对近期铁矿石价格出现异动等有关情况,国家发改委价格司、市场监管总局价监竞争局拟于近日派出联合调研组,赴部分商品交易所、重点港口开展铁矿石市场监管调研。

中国珠海港用于转运的铁矿石和煤炭泊位

一石激起千层浪。对此最为敏感的期货市场迅速做出反应,在消息发布后市场交易的最后5分钟,铁矿石主力合约直接上演 “高台大跳水”,当日主力合约夜盘收盘价跌幅更是高达7.62%。

之后,中国接连打出一系列政策组合拳“降火”,铁矿石期货主力合约从2月11日最高点849.50人民币元(186.64澳元),一路下行至18日夜盘收盘价683人民币元(150.06澳元),短短6个交易日跌幅高达19.60%。

过去一年来,中国对煤炭、铁矿石等大宗商品的监管显著强化。钢铁行业分析人士认为,这与年前中国中央经济工作会议提出的“正确认识和把握初级产品供给保障”要求有关,也和过去一年大宗商品市场经历的暴涨行情有关。减少对澳大利亚铁矿石的依赖,几乎可以说中国钢铁行业未来的主要战略目标之一,将会长期贯彻下去。

三大矿企业绩与股价表现为何“大相径庭”?

三大矿企业绩与股价表现为何“大相径庭”?

过去半年,铁矿石价格遭遇“断崖式”下跌后触底回升,澳洲三家以铁矿石为主业的矿业BHP、FMG和RIO的股价也随之逐步回暖。

中国监管机构对铁矿石市场进行整顿之后,铁矿石价格再次出现暴跌,澳洲三大矿业巨头的反弹之旅也戛然而止,股价在高位出现大幅波动。

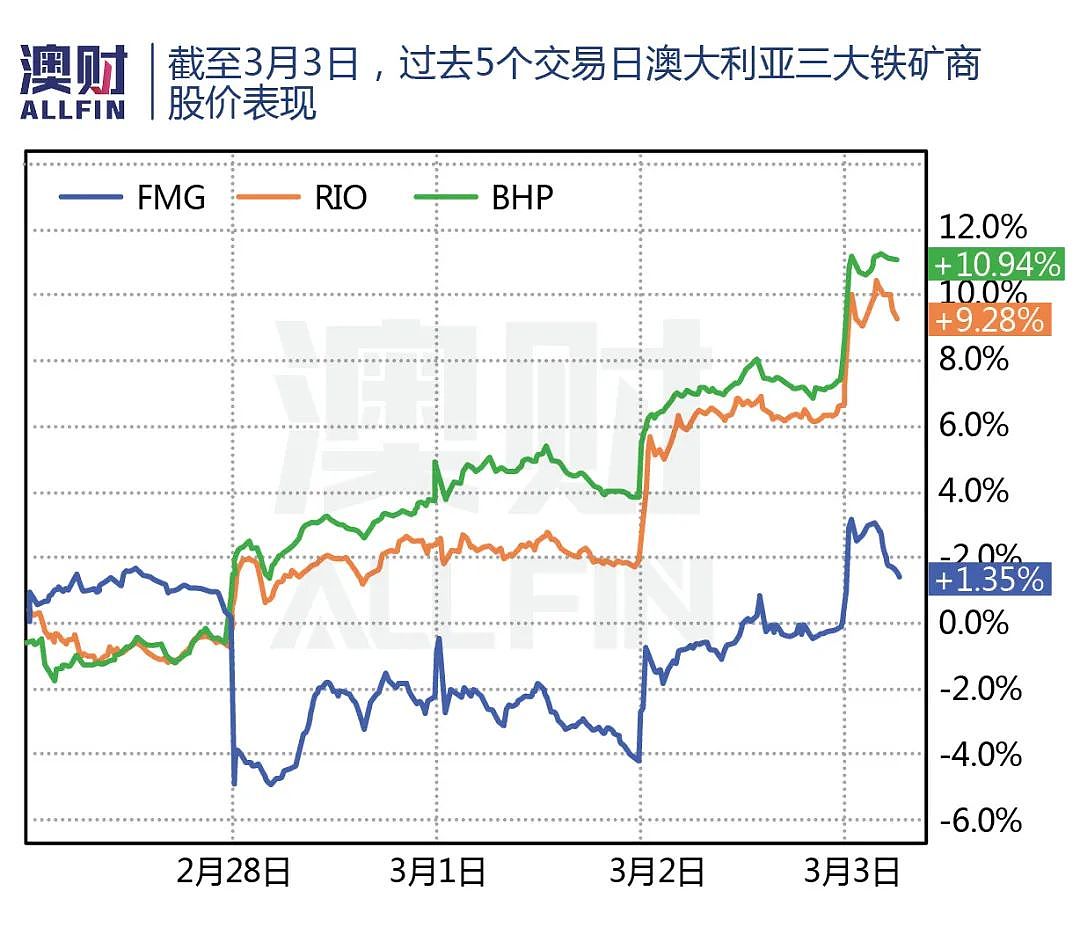

自2月24日,俄罗斯正式宣布对乌克兰采取特别军事行动以来,三大矿商的股价也随之反弹。截至3月3日的五个交易日内,BHP股价上涨约11%,RIO上涨超过9%,而FMG回升较为有限,涨幅为1.35%左右。

为何三家公司股价表现存在差异?在目前市场动荡的情况下,这三家公司谁会是比较好的投资标的?

接下来,我们就一览BHP、FMG和RIO这三家矿企财报表现,对背后原因进行详细解读,并提供未来投资建议。

1

业绩表现

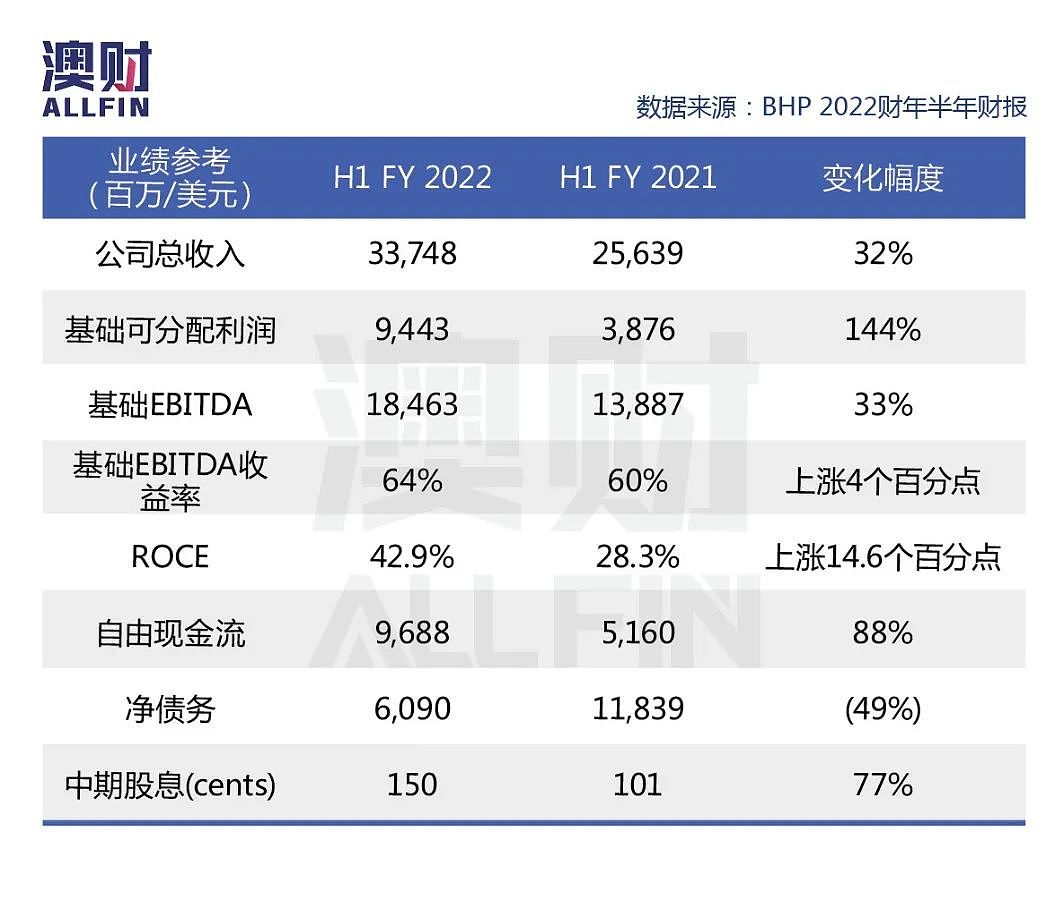

BHP:2022财年上半年总收入337亿美元,其中铁矿石生产销售额158亿美元,增长12%,原因是铁矿石价格较上年同期上涨9%;该公司的铜和镍价格,均较上年同期高出30%。

FMG:2022财年上半年铁矿石出货量创历史最高纪录,但受到铁矿石过去半年价格疲软,铁矿石品位低、以及疫情导致劳动力、燃油和运输成本、铁矿石开采C1成本(从去年13.5美元/湿公吨增至15.5美元/湿公吨)增加的影响。FMG上半年营收同比下降13%,至81.2亿美元,税后净利润下降32%,至28亿美元。

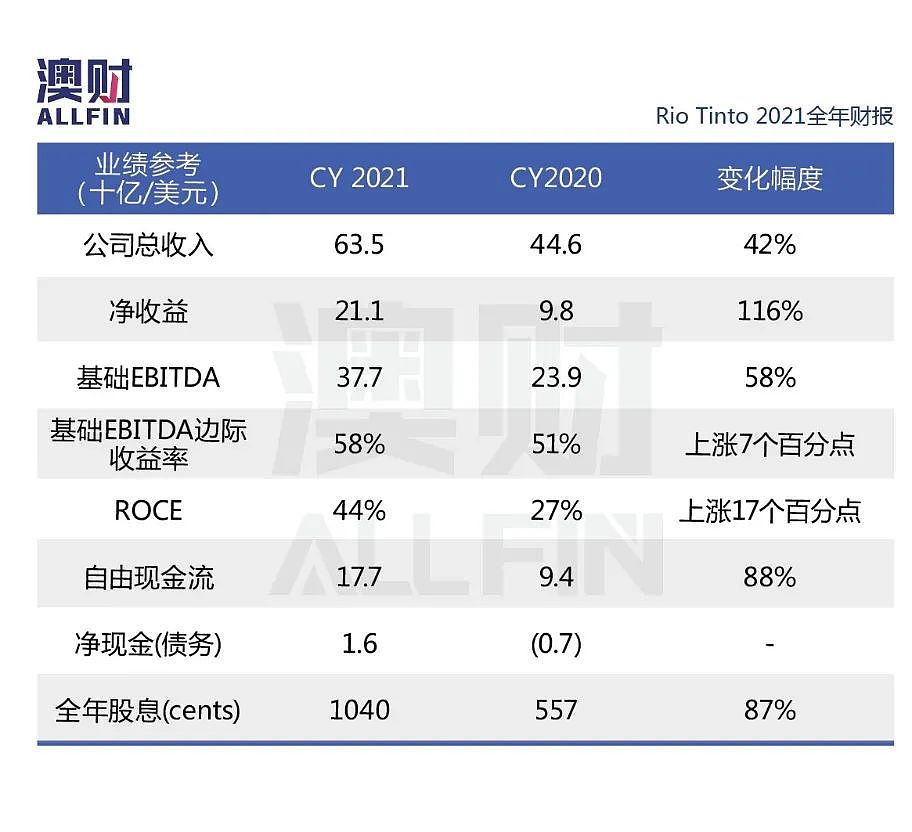

RIO(力拓):2月23日(周三)发布2021全年财报,公司实现史上第二高利润,超过2011年所创纪录,并执行高达168亿美元(232亿澳元)的史上最大股息发放。

2

股价表现

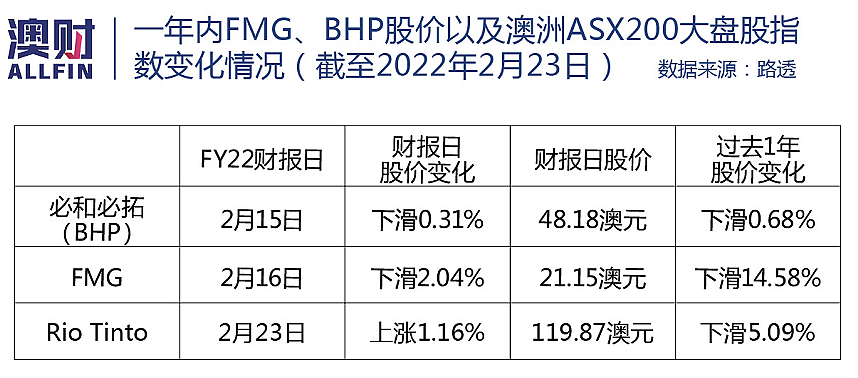

财报日股价变化:BHP当日收盘微跌0.31%,每股报收48.18澳元;FMG当日收盘下滑2.04%,每股报收21.15澳元;因为发布巨额股息,RIO当日收盘则上涨1.16%。

过去一年股价变化:截至2022年2月16日,在澳洲ASX200指数过去一年下跌6.49%的大背景之下,BHP同期小幅下挫0.68%,远远跑赢大盘;RIO尽管也下跌5.09%,但表现仍好于大盘反观,FMG同期大幅下跌14.58%,跑输ASX200指数。

3

三家同为矿企,差距为什么会如此巨大?

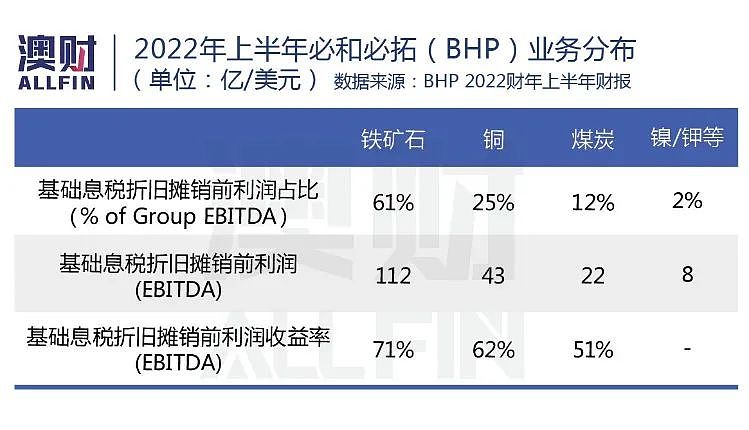

BHP:业务分布分别为铁矿石占比61%、铜矿占比 25%,煤炭占比12%。随着全球库存减少,铜矿的现货溢价达到了近十年来最高水平,得益于多元化业务组合中铜矿和煤炭价格大幅增长,抵消铁矿石价格疲软影响;同时,高品位铁矿石确保现货价格水平,推动企业盈收增长。

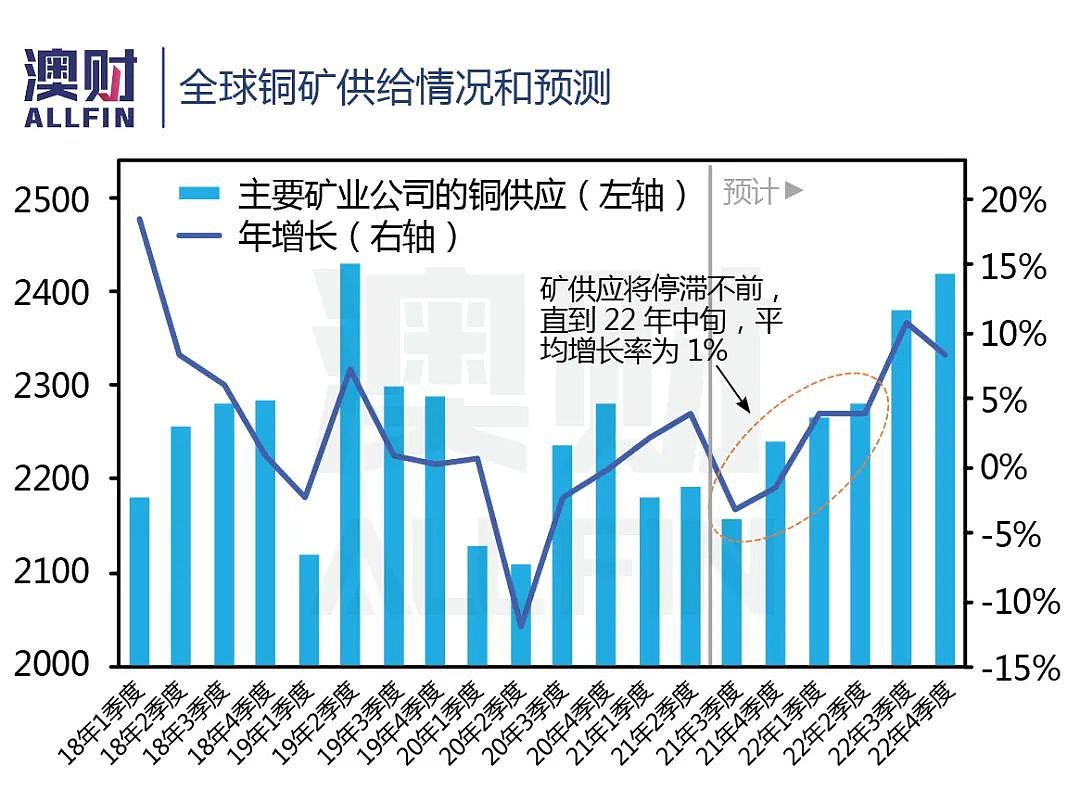

受到新能源和基建热潮导致下游应用领域的需求扩容而随之走高,在相对于兴旺的市场需求下,受疫情影响,全球铜资源供应主要地区 — 南美深受其害,铜矿开采进入多季度停滞阶段。供给端的收紧使得铜价具备更多坚挺力量。

值得注意的是,过去半年,BHP采取了弃“油”投“镍”、进军钾肥矿和购买电动火车头三大独立但相互关联的举措,旨在推动在未来业务转型发展上提前铺好道路,迎合ESG发展。

FMG:业务收入几乎全部来源于铁矿石,业绩直接受到过去半年铁矿石价格“腰斩”影响;同时,低品位矿石和集中收入来源地(中国),使得议价能力过低,现货平均交付价格仅为铁矿石普氏指数(Platts IODEX)的70%。

值得注意的是,FMG未来业务转型将大幅削弱未来盈利水平。FMG希望通过全资子公司Fortescue Future Industries(FFI)迈入澳大利亚和全球可再生能源和绿色氢项目的大门。但公司预计2022财年上半年将在FFI花费高达1.74亿美元,约占FMG支出14%,而贡献收入仅占公司1%。

RIO(力拓):从业务结构来看,力拓与BHP相似,并非单一铁矿石业务。

公司以铁矿石,铝,铜为主的三大业务在2021全年受到供需错位的影响导致商品价格高涨,大幅利好力拓业绩,总收入较去年同期上涨42%。

值得注意的是,根据财报,力拓当前Gudai-Darri项目——新绿地矿山的生产延迟,以及疫情导致州际边界长期关闭,使得西澳出现劳动力短缺,将导致皮尔巴拉地区的铁矿石发货量出现下降,可能会影响未来营收。

此外,在多元化产业布局方面,力拓认为随着投资者和政府加大对污染严重材料的压力,大型矿业公司正越来越多地寻求扩张到其他大宗商品领域,比如锂、铜甚至化肥,而这些材料长期以来一直是最赚钱的。

短期看俄乌,

长线看中国

位于广东珠海高栏港经济区的铁矿石码头

事实上,投资人无法回避这样一个现实——这三家矿业巨头主要营收来源于铁矿石,且盈利能力受铁矿石价格制约明显。

那么,未来铁矿石价格又将走向何方?

短期而言,铁矿石价格确实可能因为俄乌冲突的持续而保持在较高位置。但博满澳财分析师预计,由于供需关系承压,如果地缘冲突影响减弱,铁矿石未来一年价格还是有可能降至100-120美元/吨区间。因此,未来一年BHP和FMG的营收难以实现显著增长。

从供给端来看:一方面,2021年,世界第二大铁矿石生产商淡水河谷已顺利恢复铁矿石产能;另一方面,2021年,澳洲三大矿企均有新项目在持续推进,预计将在2022年至2023年陆续投产,产能还有进一步释放空间。

从需求端来看:中国经济增长是衡量铁矿石命运最重要的“晴雨表”之一。近期,中国稳增长政策不断出台,“降准”落地,且前期针对房地产的政策限制有所放松,钢市情绪好转,加上受多地钢厂高炉复产和补库等因素影响,铁矿石短期仍具上冲动力。

但近期中国一系列政策组合拳“降火”铁矿石,后续还会有哪些政策出台是个不确定因素。随着补库对铁矿拉动逐渐减弱,中国废钢利用比率提升,矿端资源逐步恢复,加之供给端增加,铁矿石全年价格重心将逐步下移。

三家公司未来股价将会何去何从?

BHP资产组合更多元化,业务种类较多,并非单纯依赖铁矿石,其在铜资源方面的影响力更大,因此使得这家矿业巨头在未来几年处于更有利地位。

根据BHP半年财报,受到极端天气和疫情导致矿区劳动力短缺影响,公司将其2022财年铜产能指引调至102-108万吨区间的下限,而冶金煤(Metallurgical coal)的产能指引也被降低,从早前的 2022 财年的3900万吨~4400万吨区间降至3800万吨~4100万吨区间。随着下调产能预期,未来公司股价攀升可能承压,需要投资者注意。

与BHP类似,从长期来看,RIO多元化的投资组合策略,将会大幅缓解力拓集团未来因铁矿石价格波动造成的营收下行影响。但是疫情导致的产能下降,将会对其短期营收造成负面影响。

值得高度关注的是,单一业务结构的“高风险”矿企FMG,业务多元化转型道路漫长,且短期内公司业绩完全受制于铁矿石价格波动,未来1-2年内,博满澳财分析师不看好该公司股价。因此,投资者应谨慎择股,不要因贪恋当前高额股息而因小失大。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64