伦镍逼空大战中躺枪,反倒验出了这只镍矿股的“成色”

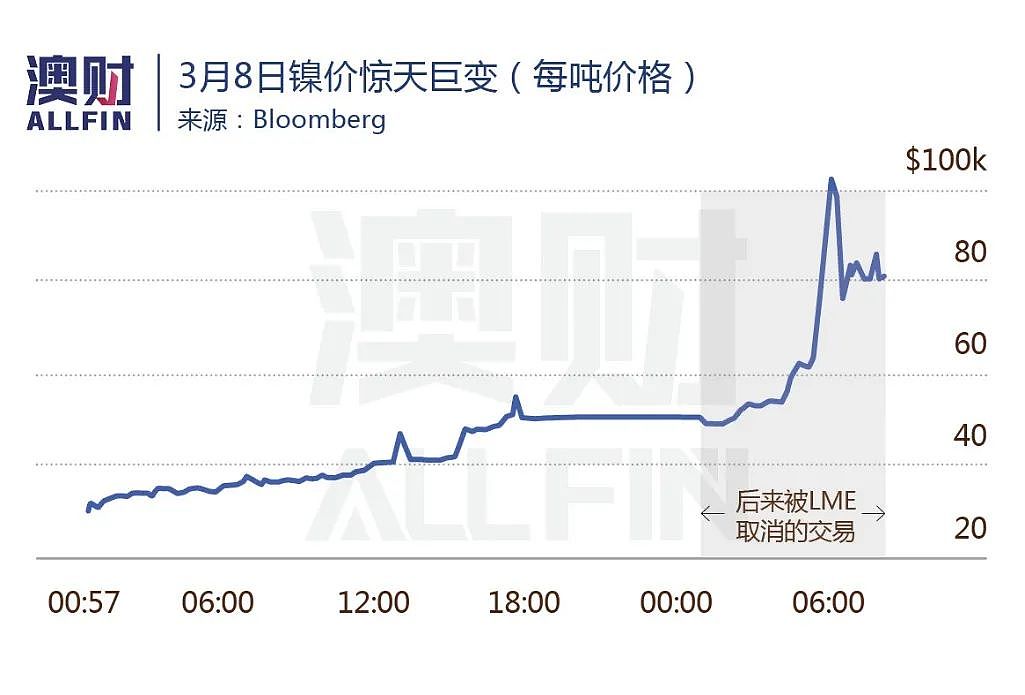

最近,伦敦金属交易所(LME)的镍期货(下称:伦镍)上演的惊魂18分钟“史诗级逼空大战”,引发全球市场高度关注。

两个交易日内,镍期货暴涨了248%,最高飙至101365美元/吨,手持20万吨伦镍空单的中国“镍王”——青山控股集团(下称:青山)被逼仓,理论浮亏高达120亿美元以上,更是岌岌可危!

就在这千钧一发之际,LME盘中紧急停止交易,取消所有在当地时间3月8日凌晨00:00或之后,在场外交易和LME select屏幕交易系统执行的镍交易;并推迟所有现货镍合约交割日。

暂时获得“喘息”机会的青山控股开始自救,先是与由期货银行债权人组成的银团达成静默协议,避免进一步追加保证金,随后又与两家较大规模的用镍企业(动力电池原材料企业)达成协议,用高冰镍与这两家企业的镍豆仓单交换,用于伦镍实物交割。

3月16日,暂停交易一周的伦镍开盘即跌停,截至3月18日,连续三个交易日跌停,报收36915美元/吨。至此,青山迫在眉睫的平仓风险已初步解除,“史诗级逼空大战”暂告一段落。

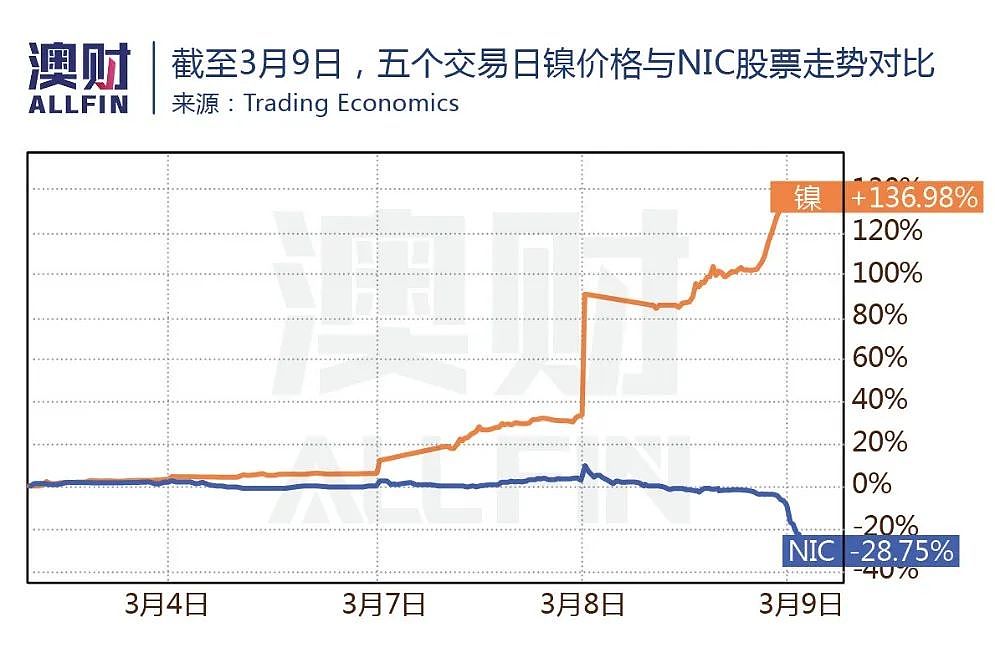

与此同时,另外一位看上去与这事不粘边的主儿,则完美地诠释了什么叫做“人在家中坐,锅从天上来”,这就是澳洲镍矿公司Nickel Mines(ASX: NIC)。它的股价在逼空大战发生后,瞬间重挫了23%。

Nickel Mines的生产车间,图/公司官网

那么,“妖镍”暴涨为何导致澳洲镍矿股大跌?青山与NIC究竟是什么关系?NIC是否被“错杀”了?这正是本文的主题所在。

3月9日早间,NIC股价一度大跌23%后迅速停牌,引发了投资者的广泛关注。

那么,“妖镍”暴涨为何澳洲镍矿股大跌?青山与NIC究竟什么关系呢?

2020年,青山的不锈钢粗钢产量达1080万吨,产能超1000万吨,约占中国市场供应量的35.8%,占全球产量的21%;2021年,青山营收超3500亿元(748.3亿澳元)。

位于中国福建宁德市的青拓集团是青山系统五大集团之一,

图/青山官网

2月28日,据NIC披露,2017年青山通过旗下的两家投资公司,与NIC签订了股权互换与合作协议,目前共持有NIC股份9.88%。

在青山遭遇“史诗级逼空”事件之后,市场担忧其会大举卖出NIC套现,3月9日,投资者恐慌性抛售引发股价“断崖式”下跌。

当日,青山迅速对澳洲证交所的质询函做出回复:公司镍矿项目运营未受影响,确认无意出售其持有的NIC股权。

原来,NIC暴跌是“一场误会”引发的“踩踏”事件。

按常理来说,既然是“误会”引发的暴跌,在“误会”及时澄清之后,NIC理应迅速恢复到“误会”发生之前的股价运行轨道之中。

但现实并非投资者想象的那么简单!

截至3月18日,NIC收报1.265澳元/股,仅比暴跌后最低价1.14澳元/股涨了10.96%,对比3月7日暴跌前收盘价1.65澳元/股,NIC尚有30%的“失地”没被收复。

这一反常现象着实令人匪夷所思!

那么,NIC是否被“错杀”了呢?

Nickel Mines官网首页

“NIC所属行业镍的未来前景如何?公司自身基本面是否发生变化?目前估值水平是否合理呢?”澳财博满分析师认为,判断NIC是否被“错杀”,应从上述三方面逐一分析对比,才能作出精准、客观的评价。

镍的未来行业前景如何?

从伦镍复牌3日的走势来看,大幅波动在所难免,但市场终究会在疯狂之后回归理性。那么,短期伦镍会在何处止跌?中长期镍价究竟如何走?

1、短期伦镍会在何处止跌?

从历史走势上看,伦镍与中国沪镍这两个市场是联动的,通过近几日走势已比较平稳的沪镍,就大致可以推测出伦镍短期会在何处止跌。

3月8日、9日伦镍2日暴涨248%,而一直有涨跌停板制度的沪镍,对应只拉了2个涨停板,之后只停牌了一天,3月11日开盘跌停,之后波幅收窄,3月19日报收218520人民币元/吨(34460.60美元/吨),而伦镍3月18日报收36915美元/吨,伦镍比沪镍高2454美元/吨。

澳财博满分析师认为,在之前较长时间内,伦镍与沪镍差价在160~320美元/吨。目前,伦镍与沪镍的价差处历史较高水平,这显然不正常。不考虑空头急于平仓等因素,如沪镍价格保持不变,伦镍再跌6%左右基本会“软着陆”。

2、中长期镍价究竟如何走?

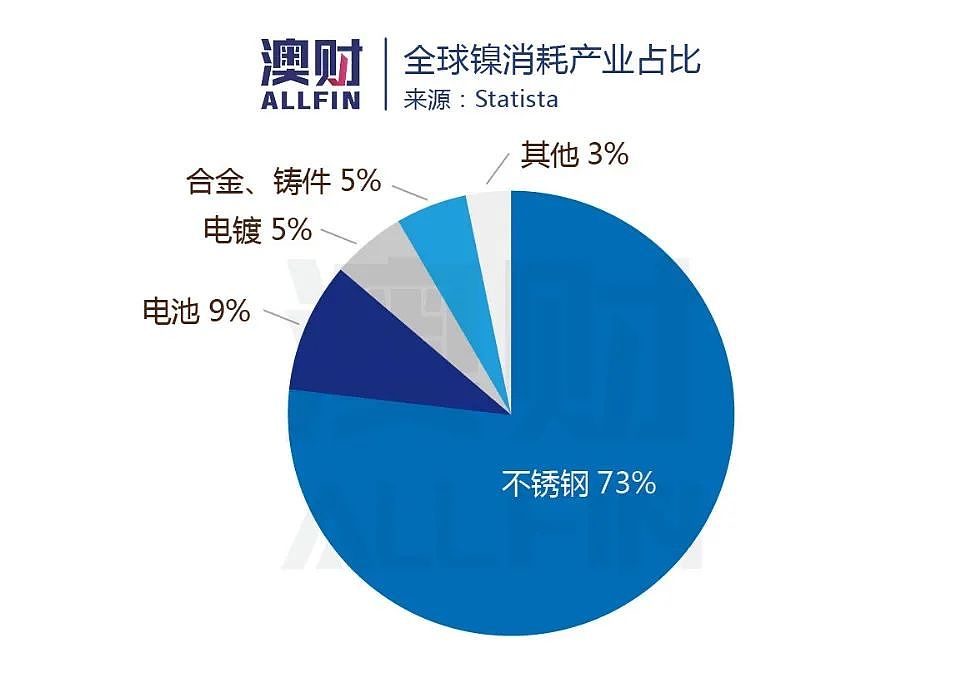

镍是一种耐腐蚀性、高硬度、耐高温、抗氧化以及有较好延展性的金属元素,优秀的性能使其被广泛用在多个重要行业,是各国极其重要的战略金属。

近年来,随着碳中和与碳达峰的推进,新能源汽车越来越火爆,其最主要组成部分电池的需求也越来越大,而作为制造电池不可或缺的镍就越来越吃香了。

值得一提的是,储能电池中市占率最高的三元电池主要材料一般是镍、钴、锰/铝(NCM/NCA),其中镍占比最高,因为钴的毒性与高价格,现在行业趋势偏向电池“高镍化”,最畅销的三元电池含镍量都在60%-80%。

中信建投期货有色高级研究员王彦青表示,今年整个供应都偏紧,镍价应有较强基本面支撑。但主要不确定性还是在俄罗斯,如俄出货渠道始终不畅,镍供应全年会较短缺。

澳财博满分析师认为,俄乌冲突让全球更迫切感受到能源安全的重要性,预计各国会在近期积极推动新能源发电与储能产业的发展,这将进一步加速镍需求量的增长。因此,中长期看好镍价走势。

NIC自身基本面是否发生变化?

NIC是全球重要的含镍生铁(NPI)的生产商,而NPI是生产不锈钢的主要原料之一。那么,公司的产量、盈利、规模,是增长还是下跌?需求端与公司业务未来增长性如何?

1、产量、盈利、规模,增长还是下跌?

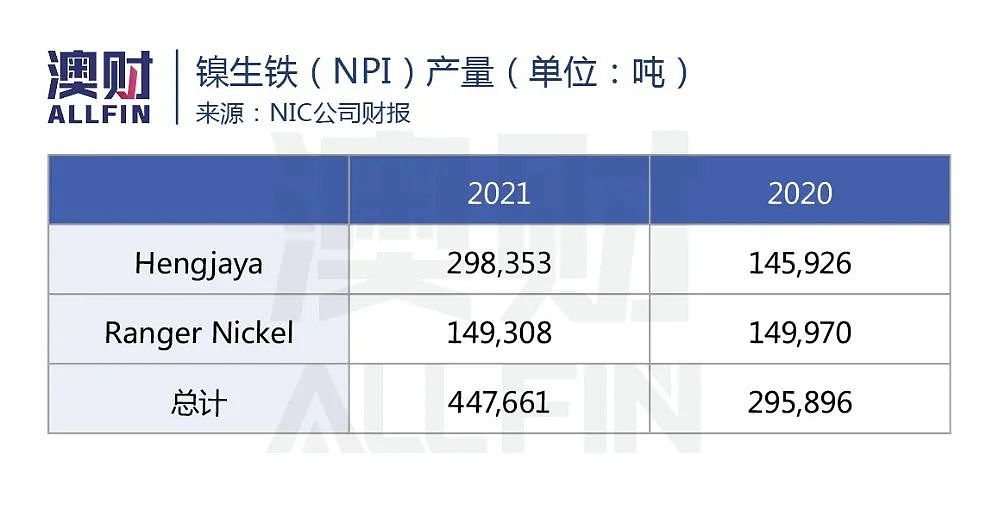

关于主营:NIC主要与青山合作的印度尼西亚 Indonesia Morowali 工业园两个项目:Hengjaya Nickel和Ranger Nickel rotary kiln electric furnace (RKEF) ,NIC占两项目各80%权益。

关于产量:得益于公司近两年矿区的基础设施建设,Hengjaya矿区的生产效率大幅提升,NPI产量翻倍。同时该矿区去年11月开始供应褐铁矿,未来提供更多增长点。

关于盈利:因产量增加与消费端需求旺盛,公司2021年销售收入同比增23%,净利润增15%。

关于规模:2021年9月,NIC收购了印尼仅有的四个活跃镍矿项目之一Siduarsi;12月又提出有条件收购“Tablasufa”镍矿项目,但目前在等对方股东同意。

澳财博满分析师认为,NIC财务数据无可挑剔,营收和利润稳步增长,产量与生产效率也都有不俗的进步。

2、需求端与公司业务未来增长性如何?

既然财务和生产都无问题,那么,接下来澳财博满分析师着眼的将是需求端与NPI业务未来的增长性。

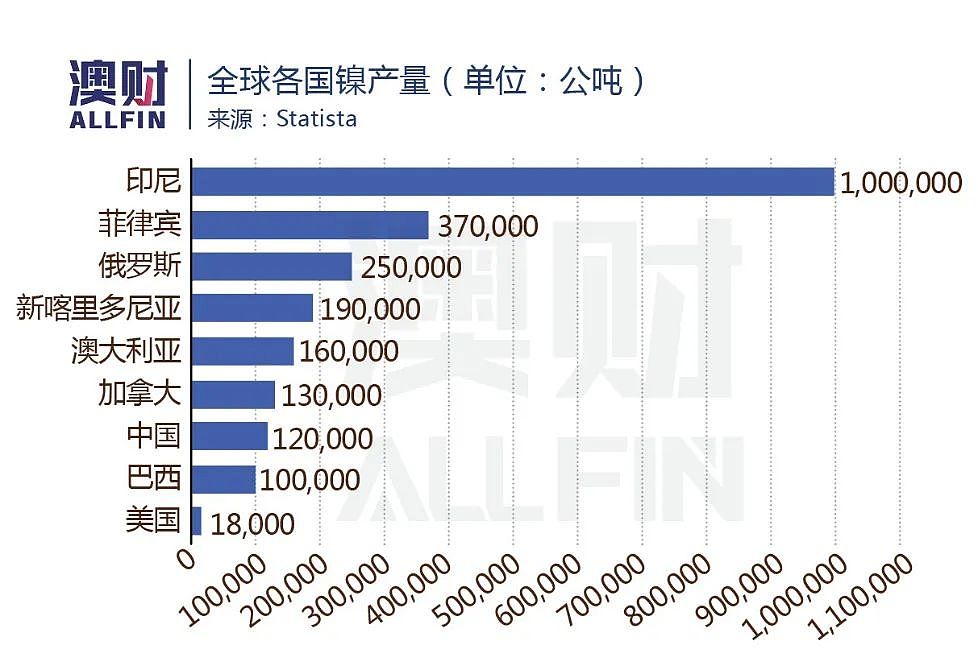

关于需求端:NIC的镍矿项目所在国印尼是全球产镍最多的国家,占总产量约40%,而俄罗斯也是镍供应大国,常年占比达10%。此次对俄制裁一定程度会推升其他供应商的市占率。

关于增长性:NIC的镍大部分销往中国生产不锈钢。值得关注的是,近年公司不断加码电动车级镍市场,未来几年电动车级的镍需求量增长将达20-30%,而中国是电动车电池主产区之一,因此NIC对电动车电池的布局将是值得期待的新增长点。

澳财博满分析师认为,俄乌冲突不仅提升了未来NIC国际市场占有率,也增加了各国在新能源领域对镍的需求,辅以NIC正确的供应转型方向,公司未来产销增长确定性较强。

目前NIC估值水平是否合理?

在基本面与未来增长都有保障的前提下,澳财博满分析师认为,估值是否合理是关键因素。

1、和大型综合性能源企业BHP和RIO相比

对于市盈率与增长性,NIC都稍逊于必和必拓(ASX:BHP)和力拓(ASX:RIO)。但BHP与RIO营收42%的增长率,是建立在价格疯涨的煤炭和铁矿石基础上,查看两公司前三年营收数据会发现,BHP几乎零增长,RIO增速也低于10%,因此这样夸张的高增长可持续性是存疑的。

2、与生产种类较为相近的IGO与WSA相比

先看营收,与NIC业务相近的开采镍-铜-钴和锂矿的IGO 有限公司(ASX:IGO)和镍矿公司Western Areas (ASX:WSA)分别下滑了29%和17%,而NIC增长23%;再看市盈率,IGO和WSA均高于NIC,尤其是WSA要比NIC高2.7倍。

综上所述,澳财博满分析师认为,在澳洲镍矿企业中,NIC的经营与财务基本面更佳,供需方面增长确定性更强。更重要的是,公司目前估值水平在行业内处于合理状态,如果投资者有镍矿股配置需求,可以考虑被“错杀”的NIC。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64