加密货币崩盘的教训(图)

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

加密货币投资目前面临一系列法律、监管和技术风险,投资者不应冒险抄底加密货币,而应将重点放在资产配置策略上,使投资组合多元化。

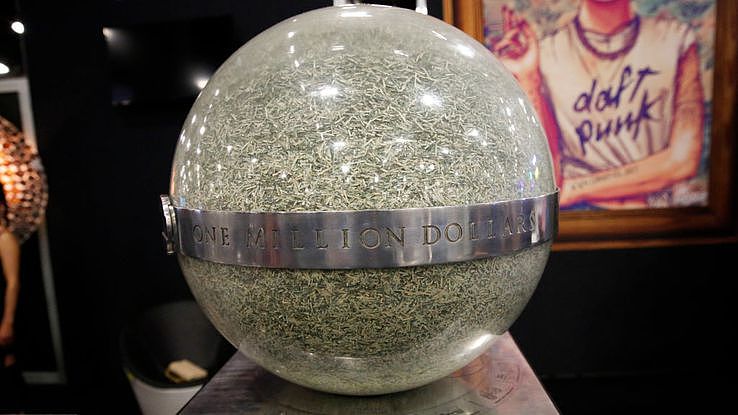

加密货币市场本月迎来了一场暴风雨,给投资者上了宝贵的一课。比特币近日浮沉在3万美元左右,比去年峰值下挫超过一半。稳定币更加不稳,与美元挂钩的TerraUSD机制崩溃,显示出稳定币的脆弱本质。长期以来,我们建议投资者把重点放在资产配置策略上,使投资组合多元化,回报和风险目标也应相匹配,并一直警示不少数字资产存在投机性问题。

2021年11月,加密货币总市值一度突破3万亿美元,但近日迅速跌至不足1.3万亿美元。技术潜力并不意味着加密货币本身的风险回报具有吸引力,特别是考虑到投资者难以对这类资产进行估值。有关如何对加密货币进行基本面估值,目前各方了解有限且意见不一,因为市场缺乏实质流动性,且多数加密货币还处于早期发展阶段、缺乏现实世界中的应用场景。在没有成熟公认的框架来评估具体加密货币和代币价值的情况下,投资者更加难以确定当前价格在多大程度上反映了潜在的商业机会。

对于加密货币与传统金融资产相关性低的说法更早已站不住脚,比特币和以太币均表现出与纳斯达克和ARK交易所交易基金(ETF)有高度的正相关性。并且,加密货币的流动性更低,波动性更大,各种币之间也存在高相关性。此外,比特币等也未能起到“数字黄金”或通胀对冲的作用。在高通胀和加息的环境下,加密货币价格迅速缩水,这表明它们依赖于扩张性的货币政策。我们认为加密货币作为多元化工具或通胀对冲工具是无效的。

无论是因为立法的局限、监管权限的不确定性,还是因为担心破坏创新,发达市场监管机构推出有关加密货币的具体规则的进展缓慢。不过,我们相信,由于大批参与加密货币市场的零售投资者蒙受了巨额亏损,这将加快监管的紧迫性。美国财政部长耶伦已表示,有关稳定币的立法将在年内出台,美国证监会也指责一些交易所存在需要监管的不道德交易行为。监管机构看来势将加大监管力度,加快构建数字金融新秩序。

不透明的市场杠杆、肆无忌惮的交易所行为,以及不太稳定的币值,都会打击使用者的信心,也阻碍加密货币应用进一步扩展。所以引入监管可以为市场发展带来好处,也可以促进更多的创新。加密货币要走向主流,需要增加市场信任。我们认为更明确的法律和资本规则, 以及有意义的非银行实体监管和平台标准化,可以提高金融机构的参与度,并有助于推进分布式账本技术(DLT)和区块链发展。

简单来说,分布式账本技术为促进交易各方之间的交易流程,提供了一种替代解决方案。例如,该技术可使智能合约自动触发付款,从而可增强贸易融资服务。这有助于降低成本、提高效率,特别是对于小型企业和新兴市场,目前它们的大部分交易仍需在纸上完成。另一例子是,使用区块链来提高交易后服务的速度并降低成本,如结算、托管、股票借贷和抵押品管理。DLT有望降低交易成本,同时提高交易速度和透明度。

不应抄底加密货币

加密货币投资目前面临一系列法律、监管和技术风险,因此,投资者不应冒险抄底加密货币。并且,各地金融监管法规的数量和差异仍是阻碍加密货币使用的一项因素,再加上各国政府纷纷发行数字货币来应对加密货币浪潮,这更使得转向新平台的成本和风险上升。

目前,在政策利率走高、通胀居高难下、地缘政治等风险高企的背景下,我们认为更佳的对冲选项是建立医疗保健和大宗商品等的敞口,或可以考虑将股票配置转向价值和能源板块。对DLT概念感兴趣的长期投资者可以参与一些平台和赋能企业,或通过私人市场投资处于早期发展阶段的企业。

长期而言,根据研究机构数据,区块链和金融科技相关的风险资本,在2021财年的投资规模达到了330亿美元,单是今年一季度已有146亿美元,优质的创新企业应拥有渡过这个“加密货币寒冬”的资本。另外,金融服务业是最容易被DLT趋势颠覆的行业之一,基于区块链的数字货币已开始显示其效用,我们预计更多的非银行实体、商业贷款人和金融机构将利用这些新工具来提高效率和改善服务。

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64