2022中国城市制造业如何布局?(组图)

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

中国强大的制造能力背后是大量传统和新兴的工业城市,包括深圳、上海、东莞、苏州等。

2021年,中国制造业增加值占全球的1/3,超过220种工业品产量居世界首位。根据联合国发布的《全球制造业竞争力指数》,中国排名第二,仅次于德国。中国强大的制造能力背后是大量传统和新兴的工业城市,包括深圳、上海、东莞、苏州等。我们重点关注具有一定规模的工业城市,并对其制造业实力进行排名。事实上,中国许多小县城在某些产业具有垄断地位,如丹阳(江苏)在眼镜生产、德州(山东)在健身器械,或者为产业链提供某些关键的零部件,如昆山和江阴。然而由于这些城市规模较小,尽管极具特色,却难以形成更大的集群效应,能够承接的额外投资是有限的。

由于制造业的增加值在城市层面没有官方数据,因此我们我们以2020年规模以上工业增加值750亿元为分界点,研究处于该水平以上的地级市。最终排名包括的城市数量为115个。根据省级数据,制造业增加值约占工业增加值的70-90%,因此工业增加值大约能够代表当地的制造业实力。这里我个人将重点讨论排名前20的制造业城市,并比较他们的宏观经济结构和绿色转型水平。

制造业城市20强

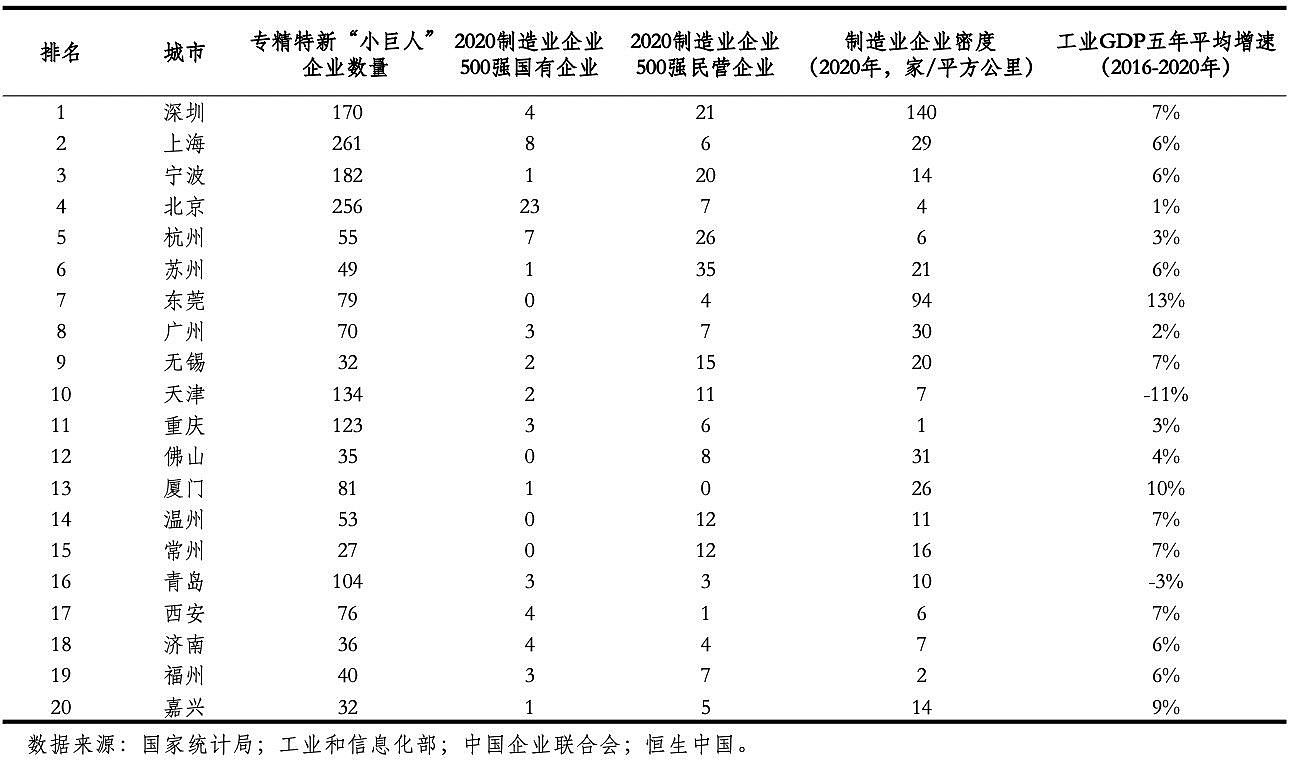

在制造业城市排名中,我们选取了五个指标:当地专精特新“小巨人”企业数量、2020民营企业制造业500强数量、全国制造业500强中的国企数量、制造业企业密度(单位面积的制造业注册企业数量)和当地工业增加值2016-2020的五年平均增长率。结果见表1。珠三角和长三角的城市占据了产业链前20名榜单的60%。除了长三角、珠三角和京津冀的城市,入围的还有福建的厦门和福州,山东的青岛和济南。西部城市上榜的有重庆和西安。

专精特新“小巨人”企业涵盖的是重点产业链的中小企业。这里的“中小”是一个相对概念,尽管相比于各行业的龙头规模略小,但按照绝对值比较,许多该类企业的市值已经达百亿。“十四五”规划 (2021-2025)中提出在2025年前要培育一万家专精特新“小巨人”企业。企业想被划入这个类别需要满足一些硬性的指标要求。比如,最近两年的主营业务收入或者净利润平均增长率达到5%以上,企业资产负债率不超过70%,研发支出占收入比重高于6%,主导产品市场占有率位于全省前三位,拥有至少2项发明专利或者5项实用新型、软件著作权等专利。截止2021年底,专精特新“小巨人”企业总数达到4762家,其中九成在制造业,绝大部分是民企。浙江、广东和山东企业数量最多,占到了总数的四分之一。政府会提供财税和融资增信支持。北京证交所的重要功能之一也是满足这些企业的融资需求。

城市制造业水平通常体现在龙头企业的市场影响力上,我们用民营企业制造业500强的数量以及全国500强企业里面国企数量作为衡量指标。制造业企业的分布具有地域色彩。比如,深圳龙头企业以民企为主,主要在电子信息产业,以华为和中兴为代表。济南以国企为主,集中于钢铁、重机等战略产业。北京是典型的国企总部经济,注册企业中有23家是全国500强,大部分在石化、军工领域。相比之下,南方的国企数量很少。东莞、佛山、温州、常州没有任何制造业国企上榜500强,主要优势在私营部门。在实践中,同样是国企,南方的国企部门效率通常好于北方,这和当地的营商环境、政府效率和人才流动有关。南方的市场开放程度高,许多私营和外资人才会流动到政府和国企部门,从而改善了管理效率。

宏观经济基础

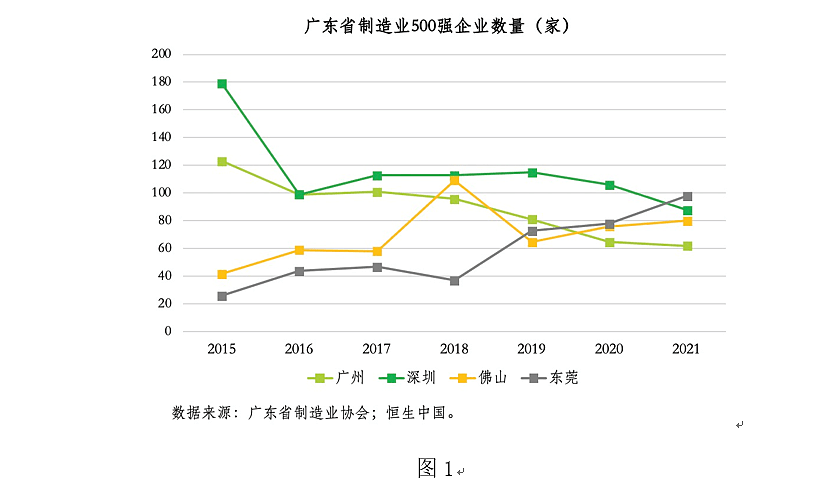

从宏观角度看,2016-2020的五年工业平均增长率体现了当地工业活跃度。工业包括制造业、采矿业和燃气制造等,其中制造业占比约为70-90%(按照省级数据推断该比例,因为这个指标在部分城市没有公开数据)。这五年里,工业增加值平均增长率最高的是东莞。东莞最初以加工贸易为主,主要承接了来自港台的资本,利用当地廉价的土地和劳动力。而后,随着深圳制造业成本不断上升,部分产业开始转向毗邻的东莞。和当年港资和台资的“三来一补”制造业相比,从深圳转移至东莞的产业质量要高出许多。因为这些来自深圳的企业,往往技术创新能力较高。2020年末,东莞规上高技术制造业企业数共2124家,比2015年增加将近90%。东莞的高科技产业以电子及通信设备制造为主,占比达到85%,其中,通信设备制造业集聚了华为、OPPO和VIVO等企业,智能手机产量约占全国的1/3。 类似的还有广州往佛山的制造业产业转移。

相比之下,天津和青岛的工业增加值在过去五年收缩。天津的收缩最大,年均降幅高达11%,这部分反映了统计数据“挤水分”的结果,因为滨海新区曾经把注册企业的工业增加值都算作本地GDP,即使这些企业的工厂不在本地。另一个原因是在过去十年,京津冀一体化大幅提升了城际铁路交通等基建,北京对周边人才的虹吸效应愈发明显。尽管天津本身的教育、医疗水平居全国前列,和北京的差距仍然很大。天津的优势主要在细分领域的高科技企业,当地有134家专精特新“小巨人”企业。青岛作为重要的港口城市,制造业的优势和困境并存。其沿海的地理优势会降低进口原材料和出口制成品的运输成本,由此吸引重工业和来料加工产业,但这也导致临港工业大都处于产业中上游,附加值低。2016年的去产能打击了重工业,此后青岛努力升级转型,装备制造业近年来有明显提升,其增加值占规上工业比重在2021年达到56%,比2015年提高了11个百分点。

制造业企业密度一定程度反映了当地产业集群的状况以及私营经济活跃度。珠三角和长三角制造业密度最高,工业增长也最快。一个例外的城市是重庆,可能和当地依赖房地产相关。厦门的大型上市企业不多,但专精特新“小巨人”企业和制造业小微企业密集。厦门市的产业集群主要集中在计算机和通讯设备、钨材料、生物医药和机械装备。其他制造业城市不同的是,虽然地处福建,厦门企业的配套产业要么在本市,要么在长三角或珠三角,而与泉州、漳州等周边城市的合作程度不如广东省的深莞惠之间紧密。这背后有历史原因。1980年厦门设立经济特区,随后实施的自由港政策推动了国际贸易、金融和人员自由流动,在改革开放早年与周边市县的差距极大,上下游产业链依赖珠三角和长三角,后来这个格局一直延续下来。其周边城市泉州的制造业水平也很高(在我们的排名中居于第26位),但和厦门并没有一体化,而是独立发展。泉州“十四五”规划中将纺织、化工、建材和食品加工等传统产业列为主要增长动力,将在2025年贡献80%的工业总产值。

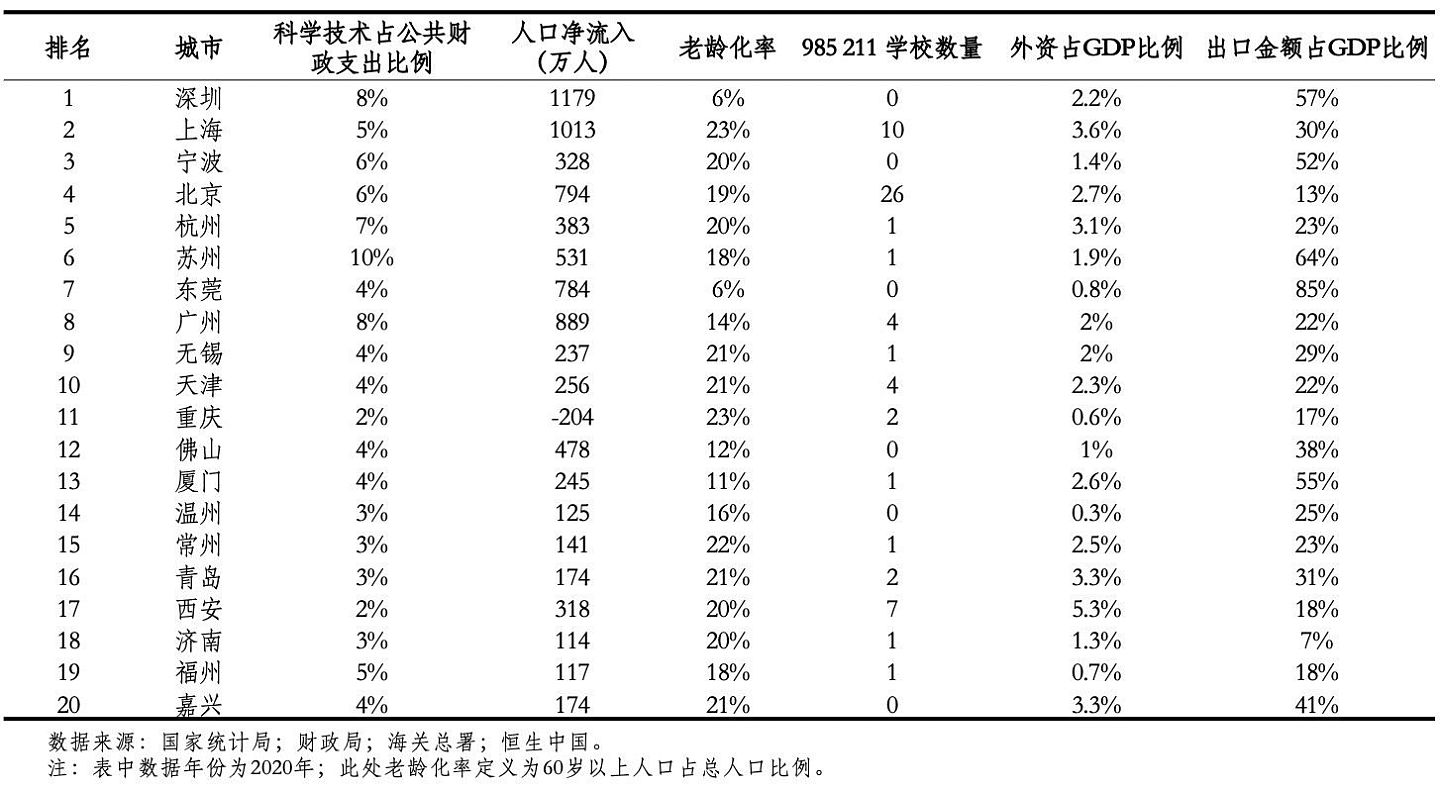

广东基本面是各省最好的:科技投入占比高、人口结构年轻。深圳和广州的科技支出占政府支出的比例为8%,企业的R&D投资全国最高。东莞的外贸依存度全国最高:出口金额占GDP比例高达85%。近年来,广东产业链有部分迁移至内陆或者东南亚国家。高端制造业受贸易战影响最大,如总部在深圳的华为,在2016年中美贸易摩擦后,其智能手机和5G订单都大幅萎缩。广东制造业的一大优势是年轻的人口和持续的移民涌入。深圳老龄化率仅有6%。作为对比,北京和上海的老龄化率分别为 19%和23%。2021年,深圳在所有的地级市中吸引了最大规模的人口流入,达到1179万人。

苏州是中国制造业的名片。相比浙江和广东,江苏吸引的省外净流入人口较少。由于省内存在明显的南北落差,人口流动主要是从苏北、苏中往苏南流动,一部分流向上海等地。苏州的制造业产值站规上工业产值的98%,高于深圳和上海。苏州在通信设备、通用设备、电气机械和汽车制造都已形成产业集群,深圳相比之下产业结构就较为单一,集中在通信和电子设备制造。上海近年来制造业占比下降,苏州地理上接近上海,生产成本较低,成为主要的承接者。苏州工业园区拥有三大国家及创新中心,分别为生物医药,半导体和人工智能。昆山则以电子信息产业为主。

绿色转型

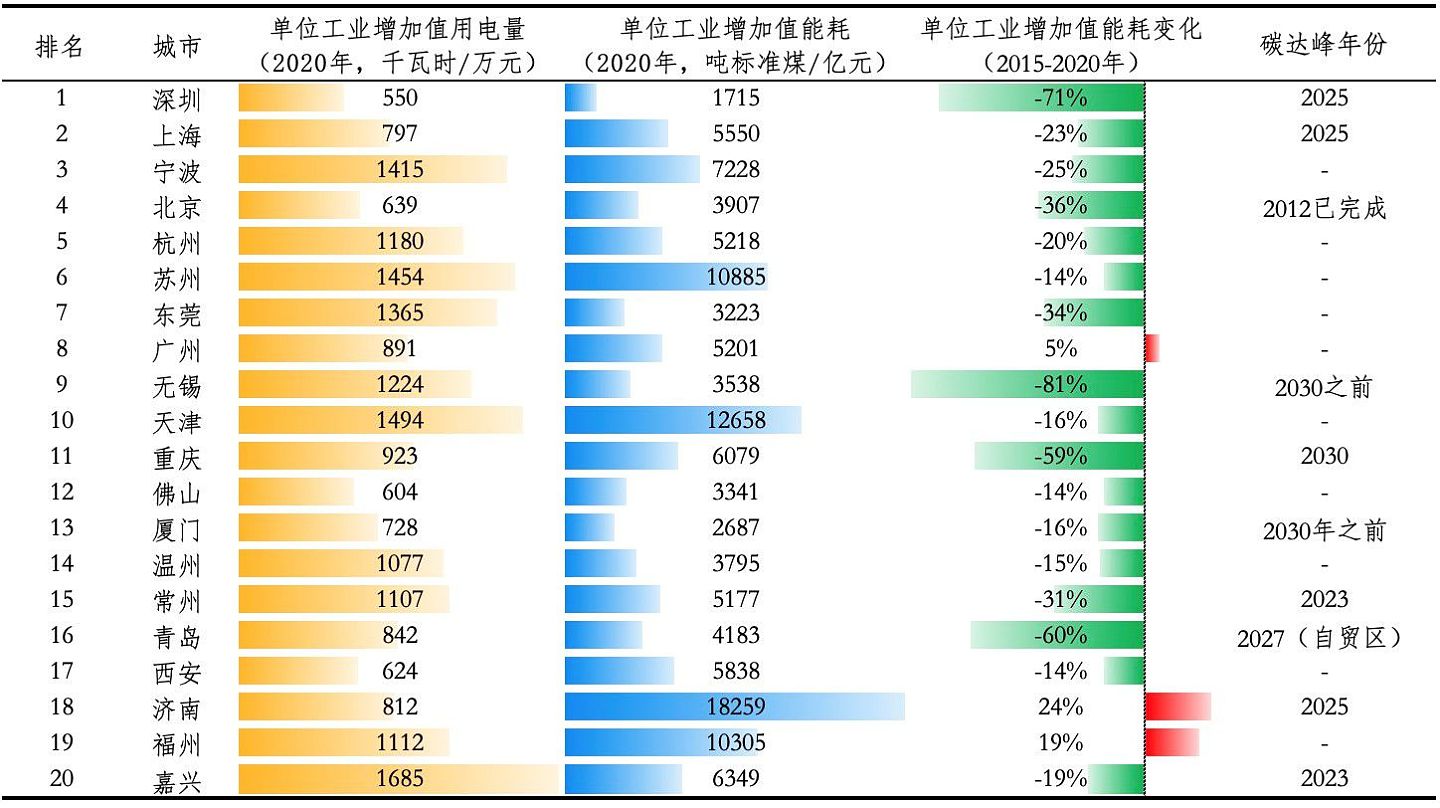

目前我国减少碳排放主要政策手段为行政命令和市场化价格政策。行政命令包括控产出、控能耗和控碳排放;市场化价格手段包括碳税和碳排放交易。各地区受影响的程度取决于中央对各地区的减排目标类型和地方的政策执行方式。但大体而言,碳排放总量大、强度高、增速快或者产业结构过于依赖高能耗行业的地区,其经济发展受政策冲击会较大。单位工业增加值能耗高的城市,如济南和天津,其工业以石油化工和钢铁等高能耗工业为主导。以消纳电量的能源结构来看(城市数据不可得),2020年可再生能源用电量占比较高的省份为上海和广东,分别达到36%和33%,山东和天津则位于较低水平,只有12%和16%。

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64