美联储议息结果落地后大宗商品可能的走势

热门话题

美国联邦公开市场委员会(FOMC)在凌晨公布最新利率决议,将基准利率上调75个基点至2.25%至2.50%区间,符合市场预期,这使得6-7月累计加息达到150个基点,幅度为1980年代初保罗-沃尔克执掌美联储以来最大。美联储主席鲍威尔称,再一次大幅加息取决于数据;某个时间点放慢加息节奏可能是适宜的;必要时将毫不迟疑地采取更大幅度的行动,加息的速度取决于未来的数据;美联储正在迅速采取行动,以降低通胀,“有必要”将通胀压低至2.0%;美国经济富有弹性,但劳动力市场极度紧张,通胀过高;美国目前没有出现衰退;不认为美国必须要经历经济衰退,但软着陆的可能性明显缩小了;美联储尚未决定何时开始放慢加息的步伐,不会对9月会议提供具体指引。

鲍威尔讲话引发美股大涨,纳指涨超4%,美债收益率和美元下跌。美元下跌的同时,原油、黄金等大宗商品迎来了反弹。我们以下就通胀、利率与美元指数的角度来谈谈大宗商品后续可能的走势。

通胀与利率

在时隔2018四年之后,我们又一次看到黄金基金的机构持仓跌到了净空头的位置,从历史上看,这两次都是黄金的长期买点。

大宗商品一般来说是通胀和利率的游戏,用一个简单的思考方法:

通胀走高,利率走高,但通胀比利率上升更快,比方说2021年3月份到2022年3月份联储开始加息的时候,这时候大宗商品上涨趋势明显。

通胀走高,利率走高,但利率走得比通胀更快,比方说2022年3月份联储开始疯狂加息之后,这时候大宗商品走势疲软。

通胀走低,利率走低,但通胀下行比利率更快,比方说2011年-2015年,这段时间大宗商品走势偏弱。

通胀走低,利率走低,但通胀下行比利率更慢,比方说2008年9月之后,这段时间黄金上涨趋势明显。

首先,这里说的管是通胀预期、通胀还是利率说的都是美国的数据。

其次,这里的通胀预期,说的也是美国的CPI预期,不是其他国家的通胀,也不是个人消费支出的预期。

通胀预期方面,其实可以下行的空间不大。2%是联储设定的长期通胀目标,所以市场预期要跌穿这个目标其实不容易。

利率预期方面,如果按照今年的加息预期回到3-3.5%的情况下,通胀预期就只有2%了。继续超预期加息,又能把通胀预期拉低多少呢?或者美联储采取当年前主席沃尔克的办法,不断地加息直到经济进入‘沃尔克时刻’,对于当时的美国经济也是非常不好的例子。

目前黄金正在从通胀预期跌,利率上升的糟糕情况,逐渐变成通胀预期跌不动,利率涨不动的情况。这个对黄金是有利的。

总之,通胀预期长期已经回不去过去10年那个低位了,但利率还有很多下降空间。在这个滞胀-衰退的环境里面,我们其实是在等一个降息或者降息预期的发令枪。

美元指数

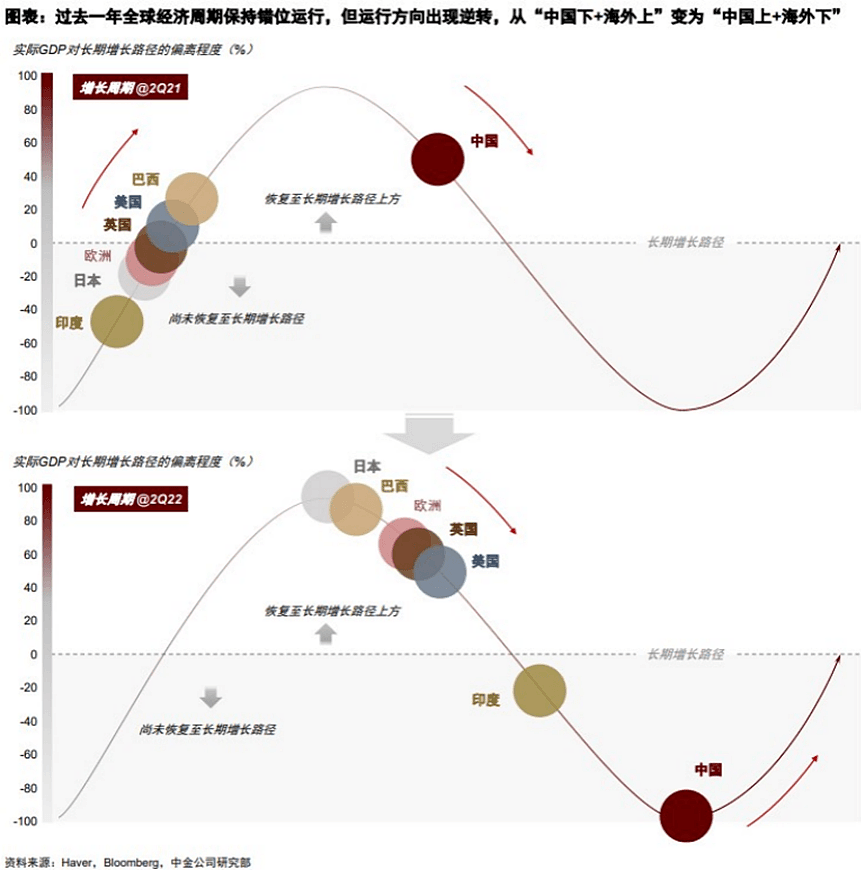

西方世界是在滞胀-衰退的循环,中国是在衰退-弱复苏的周期。今年大家其实都在做滞胀-衰退对应的股市和大宗商品上做空,导致对很多资产的看法已经过度悲观。

那么会不会有一个短期的反弹可以博一下。还是那个老问题,到底下半年是逢低买入还是逢高卖出,目前在发达市场我还是偏向后者。

从资产品类来看,美股现在PE也就是中值水平,谈不上高估也谈不上低估。EPS可能不会降低的太快。所以美股虽然跌得多,但也缺乏全面的反弹动力。

大宗商品有些被做空得特别严重,铜回到了3.3美元/磅。三个月的跌幅在历史上也排得上号。

考虑到冬天可能的能源短缺,欧元区已经加了50个基点,如果联储反而低于市场预期,那么有可能美元指数就要开始做自己的顶部了。

美元指数一般来说不会是一个尖顶,可能是一个很长的过程。它可能会是一个复合顶,背后的经济逻辑可能是,美元指数强势 – 弱国一团糟 – 连带影响到美国

– 美元指数弱势 – 美国经济还不错– 美元指数又强势– 美国经济终于受到了影响或者其他国家经济景气恢复 – 美元指数进入下跌趋势。

近几十年来,美元指数经历过几次反弹。如下图所示,第一个方框是科索沃战争重创欧元后美元的一家独大,第二个方框是2015年新兴市场危机后美元加息的强势。这两次美元的二次上行一次比一次弱。

只要美元指数单边上行的趋势被遏制,无论从需求方面,还是从单纯的负相关性方面,对大宗商品都不是坏事。

但这次是不是还有一个美元纠结的见顶是值得思考的。当然从目前的情况来看,欧洲和日本尤其是欧洲的情况是更糟糕的。欧洲央行在汇率和信用风险中,优先选择了汇率;而日本则是放任日元贬值,使得政府债务占GDP比重不断升高。

综上所述,在大宗商品见底的道路上我们还需要排查一些不确定性:

美联储的利率态度(凌晨美联储主席鲍威尔的谈话):必要时将毫不迟疑地采取更大幅度的行动,加息的速度取决于未来的数据;美联储正在迅速采取行动,以降低通胀,“有必要”将通胀压低至2.0%

黄金基金的净空头什么时候开始回到多头状态

欧洲央行持续加息是否会引发新的危机

美国与欧洲的经济数据,弱欧元区经济不见好转,届时美元指数可能二次冲高。

免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64