从中美审计协议看港股投资机会(组图)

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

黄凡:中美在中概股审计监管问题上的分歧由来已久,现在协议终于达成,体现双方“合则两利”的共识与务实。这对港股意味着什么投资机会?

近日,国内官方媒体上看到宣告:中国证券监督管理委员会、中华人民共和国财政部于8月26日与美国公众公司会计监督委员会(PCAOB)签署审计监管合作协议,将于近期启动相关合作。

根据证监会的答疑表述,此次签署的中美审计监管合作协议,约定了合作目的、合作范围、合作形式、信息使用、特定数据保护等重要事项。合作协议包括以下重点内容:

一是确立对等原则。协议条款对双方具有同等约束力。中美双方均可依据法定职责,对另一方辖区内相关事务所开展检查和调查,被请求方应在法律允许范围内尽力提供充分协助。

二是明确合作范围。合作协议范围包括协助对方开展对相关事务所的检查和调查。其中,中方提供协助的范围也涉及部分为中概股提供审计服务、且审计底稿存放在内地的香港事务所。

三是明确协作方式。双方将提前就检查和调查活动计划进行沟通协调,美方须通过中方监管部门获取审计底稿等文件,在中方参与和协助下对会计师事务所相关人员开展访谈和问询。

中美审计监管合作协议的签署标志着双方通过加强合作解决中概股审计监管问题迈出了关键一步,符合市场的期盼和预期。下一步双方将根据合作协议对相关会计师事务所合作开展日常检查与调查活动,并对合作效果作出客观评估。如果后续合作可以满足各自监管需求,则有望解决中概股审计监管问题,从而避免自美被动退市。我们期待与美方监管部门以专业务实的态度积极推进合作,共同努力实现积极的成果。

由此,一直面临被摘牌退市这一重大不确定性的在美上市中概股终于可以有稳定而明确的前景了。

为何有中美监管之间关于“审计底稿”的争议?

2000年左右,美国资本市场出了数家上市公司欺诈和财务造假的丑闻。为了保护投资者利益、恢复投资者信心,美国国会要求PCAOB监督美国资本市场上市公司的审计报告的信息披露真实性和准确性。由于很多外国公司在美国上市,为这些外国发行人提供审计服务的多是所在国的事务所。《萨班斯法案2002》要求为上市公司出具审计报告的外国事务所与美国本土事务所遵守同样的合规要求。

2021年12月2日,为落实《外国公司问责法案》的立法要求,美国证券交易委员会(下称“SEC”)公布了实施规则(下称“《实施规则》”)。

2021年12月,PCAOB发布《〈外国公司问责法〉认定报告》,认定60余家在美注册中国会计师事务所“无法完成检查或调查” 。中美监管“审计底稿”之争开始引发投资人的恐慌,在美上市的中概股开始了长期下跌的旅程。

2021年6月22日,美国参议院通过了《加速外国公司问责法案》,倘该法案获美国众议院通过并签署成为法律,则将触发《问责法案》项下禁令所需的连续非检查年数由三年减少至两年。

也就是说,2022年3-5月间被美国证监会SEC识别的中概股公司,需要在2023年提交2022年年报时开始增强相关披露,并要在2024年提交2023年年报前解决审计底稿检查权的问题,否则将面临禁止交易直至退市风险。

截至今年7月底,已有159家中概股企业被列入"预摘牌"名单中。海外机构投资人纷纷把中概股列入“不可投资”的名列,于是在美上市的中概股股价跌入了低谷,连带着与之密切关联的港股的持续疲弱。

平心而论,中概股上市公司在美股募集了大量资金,美国监管从保护投资人利益的角度,要求有查看这些上市公司审计底稿的权力,目的在于防范财务造假与欺诈,其实无可厚非——莫非就是俗话一句:“你拿了我们的钱,我们就要看你的账本”。这是顺利成章的事。当然,中国也有中国的理由,有些上市公司的数据中含有国家机密,不能披露给外国监管。那么合理的解决方案就是,这些含有国家机密数据的企业就不要在海外上市融资了,而不涉及国家机密数据的企业审计底稿核查以中美双方认可与接受的方式来进行就可以了。

事实上,2022年4月2日,中国证监会会同财政部、国家保密局、国家档案局对《关于加强境内企业境外发行证券和上市相关保密和档案管理工作的规定(征求意见稿)》(下称“《征求意见稿》”)向社会公开征求意见,用于修订2009年颁布的《关于加强在境外发行证券与上市相关保密和档案管理工作的规定》(下称“《2009规定》”)。《征求意见该》删除了《2009规定》中“现场检查应以我国监管机构为主进行,或者依赖我国监管机构的检查结果”的表述,修订为《征求意见稿》第十一条“境外证券监督管理机构及有关主管部门提出就境内企业境外发行证券和上市相关活动对境内企业以及为该等企业境外发行证券和上市提供证券服务的证券公司、证券服务机构进行调查取证或开展检查的,应当通过跨境监管合作机制进行,证监会或有关主管部门依据双多边合作机制提供必要的协助。境内有关企业、证券公司和证券服务机构,在配合境外证券监督管理机构或境外有关主管部门调查、检查或提供文件资料前,应当事先向证监会或有关主管部门报告。”按照该条规定,境外监管机构,如PCAOB,如果要对中概股的审计师进行调查取证或开展检查,应当通过跨境监管合作机制进行,证监会或有关主管部门提供必要的协助。

这一条被看为是对美国《外国公司问责法》要求相关美国上市公司会计监督委员会(下称“PCAOB”)要可以检查中概股公司审计底稿的一个回应,并为双方其后达成协议作了相关准备。

尽管中美在中概股审计监管问题上的分歧由来已久,而近期中美之间政治博弈加剧,也让投资人增加了对中美双方监管解决争议能力的担心。现在协议终于达成,体现了双方对“合则两利”的共识与务实。

对中方而言,协议为避免了中概股企业被动退市奠定了基础。对美方而言,美股市场国际化的地位得到巩固。截至今年3月,共有261家中国公司在美上市,总市值约为1.3万亿美元。华尔街如保留大部分中概股,有利于维持美国资本市场的广度和深度。

本人在此无意继续深究中美之间的博弈以及其长期效应。只是希望就中美监管审计协议的达成来讨论一下港股的投资机会。

低迷的港股积弱已久,2021年全球市场大涨,唯有港股令人无语地表现全球垫底。今年以来更是进一步下一个台阶,除了受不可控的美联储持续加息影响外,原因不外乎:

1,俄乌冲突、中美博弈等地缘政治问题让国际投资人情绪受影响而选择卖出,国际投资人在港股中的占比依然举足轻重,国内的南下资金一时无法补缺;

2,在美上市的中概股因文章中前面已分析过的原因持续大跌拖累港股,在美上市中概股大量赴港第二上市企业被纳入恒指相关指数,导致在美中概股的下行压力对港股的传导效应越发明显;

3,内地经济的增长受防疫管制的影响继续放缓,上市公司在国内经营业绩承压,在港股中内地为注册地的上市公司以及尽管在海外注册但主要业务在内地的上市公司占比越来越处于主导地位。港股恰恰就是内地经济以及企业经营趋势的晴雨表。

表面上看,似乎都是不利的消息。然而,全球投资大师沃伦巴菲特说过:“资本市场没有任何好消息”本身就是最好的消息。因为一切都变得非常便宜。投资股票就是买上市公司,好公司价格便宜了,就是很好的投资。

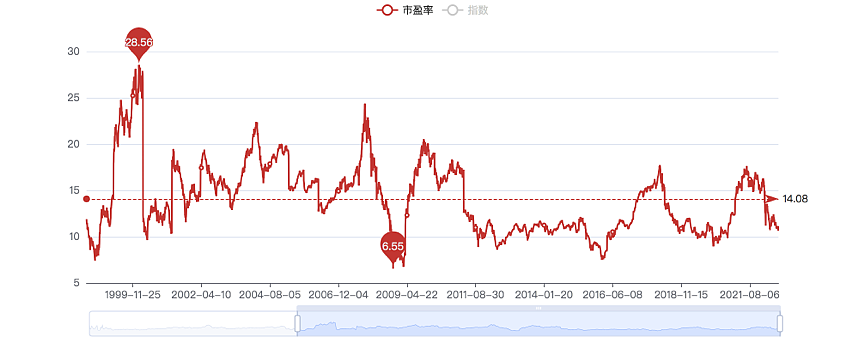

我们一起来看一下港股目前的估值如下:

恒生指数本世纪以来的估值(根据亿牛网数据制作)

从上图不难看出,代表港股整体水平的恒生指数目前估值11倍,基本上就是历史的底部区域,目前分红的股息率3.13%,远高于银行定期存款收益率。如果再精选一下就能进一步找出一大批长期现金高分红、经营业绩稳定增长的好公司。

如果我们能投资一篮子的优秀上市公司,不出几年,靠着公司的分红派息就能收回投资成本。那么,面对大国博弈、经济增长放缓,我们也可以获取合理的投资收益。确实没有什么好担心的。

关于大国博弈,从上述中美监管争议的基本解决,我们也看到了双方对于解决问题的务实与理性。在双方的争议噪音中,市场反而给了我们一个以便宜价买到好公司的机会。

对于经济增长放缓,经济规律告诉我们,在市场经济环境下,没有永久的繁荣,也没有永远的衰退;只有永恒的周期轮回。我们完全没有理由相信国内经济增速会一直下行,也不应该预期资本市场一直低迷下去。

腾讯公司上市以来的估值(根据亿牛网数据制作)

从上图看,作为国内新经济的代表,互联网行业龙头的腾讯公司目前的估值仅为10倍出头,创了上市以来的新低。确实是够便宜的了。

尽管准确的市场底部位置从来没有人能准确预知,但无论从总体估值处于历史低位,以及物极必反的原理来判断,现在的港股离底部应该是不远了。从投资角度看,出现各种“危机”也就是出现了机会。关键在于投资人是否愿意去把握了?

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64