以史为鉴:二十世纪三次世界范围经济危机揭示了什么(组图)

本文转载自BBC中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

根据马克斯的政治经济学理论,衰退和危机是资本主义经济周期的一个有机组成部分,必然会发生。过去100年中,世界目睹多次重大金融危机,其中几次还引发全球经济危机。

经济史学家发现,每一次全球危机前都是经济持续高速增长,而危机的爆发总是从金融剧烈动荡、崩溃开始。

下面梳理三次冲击最严重的全球经济危机。它们有一个共同点,都始于金融危机。

1929 - 1939大萧条

1920年代,美国经济增长了42%。从1922年到1929年,股票市场市值以平均每年20%的速度增长了218%,增势持续了七年。这种前所未有的股市盛况吸引了无数投机资金入市。

当时市场氛围一派乐观,没有人意识到繁荣不会永久,泡沫越大,破裂的后果越惨烈。

1929年10月25日,纽约股市崩盘,1300万股股票被恐慌抛售,一天内市值蒸发近300亿美元。

图像来源,GETTY IMAGES 1929年10月24日,纽约《布鲁克林每日鹰报》头版。经济萧条,华尔街崩溃,一片恐慌。

风暴很快蔓延到欧洲。1931年,从奥地利开始,欧洲数家银行先后倒闭,德国爆发货币和银行危机,进而蔓延到美国、英国、法国,演变成国际金融危机,最终导致全球螺旋式下降,跌入大萧条。

大萧条从1929年持续到1939年,是历史上最严重的经济衰退。到1933年,有1500万美国人失业,2万家公司破产,大多数美国银行倒闭。

1928年初,美国经常账户保持大量盈余,而德国经常账户则是大量赤字。当时德国公共和私营部门的借贷是通过荷兰、瑞士、奥地利,以美元计价的债券以及来自美国的信贷实现。美国股市崩盘、货币供应紧缩,最终殃及德国,德国央行外汇储备中的黄金和外汇急剧减少。

1931年5月,奥地利最大的银行克雷丹斯塔特银行倒闭,投资者恐慌,出现巨大的资本外流。为了阻止资本外流,德国被迫关闭银行,使马克贬值,实施外汇管制,迫使欧洲银行从英国撤出大量资产,导致英镑贬值。

同年9月,英镑和黄金脱钩,可以自由浮动。到1933年,35个国家放弃了黄金和黄金兑换标准。

1932年出口贸易额比前一年下降35%,德国下降40%,美国下降33%,而英国为7%,加拿大为19%。

在1930-32年期间,美国的货币供应量下降了26%,德国下降了27%,英国和法国下降了18%。

美国和西方世界深陷危机之际,美国总统罗斯福宣布实施“新政”,引入国家福利项目,包括联邦政府向失业者提供援助,为工人提供法律保护,实行严格的产业监管政策和社会保障计划。

英国、法国和德国的工业活动表明了经济复苏,美国在 1933 年 4 月和 5 月见证了工业的迅速好转。

历史学家普遍认为,“新政”是美国走出大萧条的第一步。

图像来源,AFP/GETTY IMAGES

1997年东亚金融危机

1997年,正处于快速增长的东亚各国陷入严重的金融危机,引发更大范围的东亚经济危机。

这场危机打断了持续十年的无与伦比的经济增长、繁荣和希望,也暴露出东亚崛起中掩藏的经济治理体系缺陷。

造成这场危机的原因包括赤字巨大、地产和股票市场泡沫膨胀、监管松懈或缺位,以及多国货币与美元挂钩的汇率政策。汇率剧烈波动时,这些国家的国际竞争力便不复存在,且无法履行偿债义务。

危机始于泰国货币崩溃,引发多米诺骨牌效应。危机爆发前,泰国经常账户赤字和外债利息已超过GDP的4%,泰铢与美元以1:25的固定汇率挂钩,加上存款利率高,吸引了大量外国资金,包括国际投机资金。

泰铢与美元的固定汇率难以维持,1997年7月,被外国投资者抛售的泰铢贬值15-20%,政府干预无效,最终崩溃,风暴即刻席卷东南亚,进而整个东亚。

印尼、马来西亚、香港、韩国、日本、台湾等亚洲新兴经济体的崛起嘎然而止,货币断崖式贬值,恶性通货膨胀,金融体系崩溃或岌岌可危,失业率高企,经济增长停滞或下降。

香港虽得到北京出手相助,港币的遭遇不像泰铢、印尼盾那样一败涂地,却也未能幸免风暴的重创。

国际货币基金组织和其他国际机构出资共约1000亿美元帮助亚洲各国度过难关,重振经济,东亚和董娜呀各国展开金融机构重组和资本重组,调整公共和私营部门的治理模式,加强透明度和问责制,同时设法减少对外部储蓄的依赖。

1998-99年,亚洲走出危机阴影,经济很快复苏。

图像来源,GETTY IMAGES

2008年全球经济危机——大衰退

2008年,美国次贷危机引发的全球金融危机导致全球经济恶化,被视为自1930年以来最严重的世界经济衰退,也是二战结束后全球经济首次收缩。

次贷危机2007年在美国爆发,后蔓延到欧洲,冲击全球金融体系。危机爆发前,发达国家和新兴经济体连续多年保持增长,宏观经济政策和市场监管宽松,新兴市场日益融入全球经济体系,同时金融、地产和商品市场过热、失衡加剧。

和1930年前一样,市场泡沫膨胀,人们相信股票、房价和经济会一直保持增势。事实证明没有不散的宴席。

2008年第四季度,美国GDP下降近 4%,标准普尔500指数从2007年的高点下跌 45%。

全球GDP增长从2007年的 5% 减到至2008年的 3.75%,2009年跌到 2%。国际货币基金组织估计,全球金融机构的坏账损失达 1.5 万亿美元。

2008年9月,美国投资银行雷曼兄弟破产倒闭,标志金融危机爆发。

信贷冻结使全球金融体系濒临崩溃的边缘,全球需求疲软压低了大宗商品价格,油价以及食品和其他大宗商品价格下跌 50%以上,新兴股票市场市值蒸发超过 40%。国际金融体系受到重创,破坏严重。

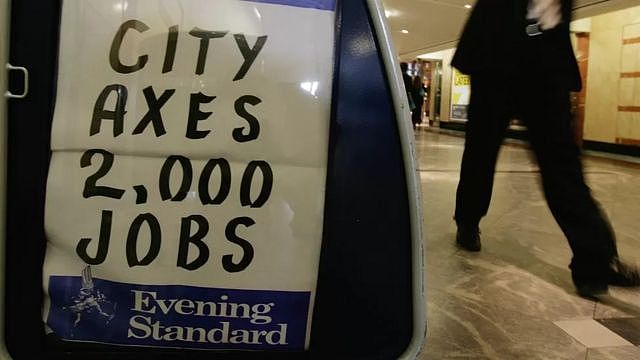

图像来源,GETTY IMAGES

美联储和欧洲央行向信贷市场注入 2.5 万亿美元救市,美国通过经济刺激法案,动用公共资从银行购买陷入困境的资产,欧洲国家实施刺激计划,中国政府启动了4 万亿元人民币(5860 亿美元)刺激计划,扩大内需,刺激经济增长。

当时国际社会和各国政府的决策者面临一项艰巨的挑战:稳定金融,同时在经济增长放缓的条件下,一手抑制通胀,一手促进经济发展。

随后多年的事实证明,对于拉动世界经济走上复苏轨道,国际社会的多边努力特别重要,代表全球19个最大经济体的G20框架和欧盟成为处理全球危机的协调机构。许多研究注意到,在此期间,中国的地缘政治地位显著增强。

国际社会还启动了多边努力来填补管理和监督基础设施方面的空白。

发达国家和新兴经济体的政策行动包括:购买不良资产,使用公共资金对银行进行资本重组并提供全面的担保,大国央行协调降低政策利率。这些广泛而强势的措施支持了需求,提升了信心,降低了金融市场内在系统性风险的不确定性。

到2009年10月,经济增长止跌回弹,开始复苏,虽然速度缓慢,但大宗商品价格反弹,制造业回升,消费者信心恢复,对房地产市场的信心更加坚定。

到2010年4月,基于高度宽松的货币政策和支持性财政政策,世界GDP增长 4.3 %。

图像来源,GETTY IMAGES

以史为鉴

1929年大萧条打破了一战前基于金本位制的汇率稳定性,外国资本突然停止流向美国和欧洲。随着英镑贬值,发生了大规模的资本外逃,导致竞争性贬值、汇率限制、资本管制和贸易壁垒。

1944年布雷顿森林会议导致国际货币基金组织的成立,并制定了一套应对挑战的规则。

1972年,布雷顿森林协定崩溃,国际货币基金组织的协定条款被修订,以使浮动汇率合法化。

随着发达经济体与发展中国家之间出现失衡,20世纪下半叶和21世纪初,几个新兴市场国家都出现了资本账户危机,如1994年的墨西哥、1996/97年的亚洲经济体、1998年的俄罗斯、1999年的巴西和2002年的阿根廷。

2008年大衰退,就像1930年大萧条时期那样,全球经济经历了资本流动极度失常、外汇储备争夺、调整的代价分摊失衡、长期停滞以及担忧可能爆发货币战争,体现为货币贬值,汇率限制和贸易壁垒。

而危机带来的失业、经济挫折和社会紧张局势成为各国政府无法避免的挑战,也是危机遗留的长远影响。

本文转载自BBC中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64