澳大利亚、加拿大和新西兰的史诗级房地产热潮,终遇拦路虎(组图)

澳大利亚、新西兰和加拿大三地近年来掀起的三股房地产大热潮,已经挺过了全球金融危机、经济衰退和新冠疫情,但或许终究还是遇到了很难迈过去的坎儿,前所未有的全球货币政策紧缩步伐威力不容小觑。

在澳大利亚,央行经济学家担心房价可能下跌多达20%

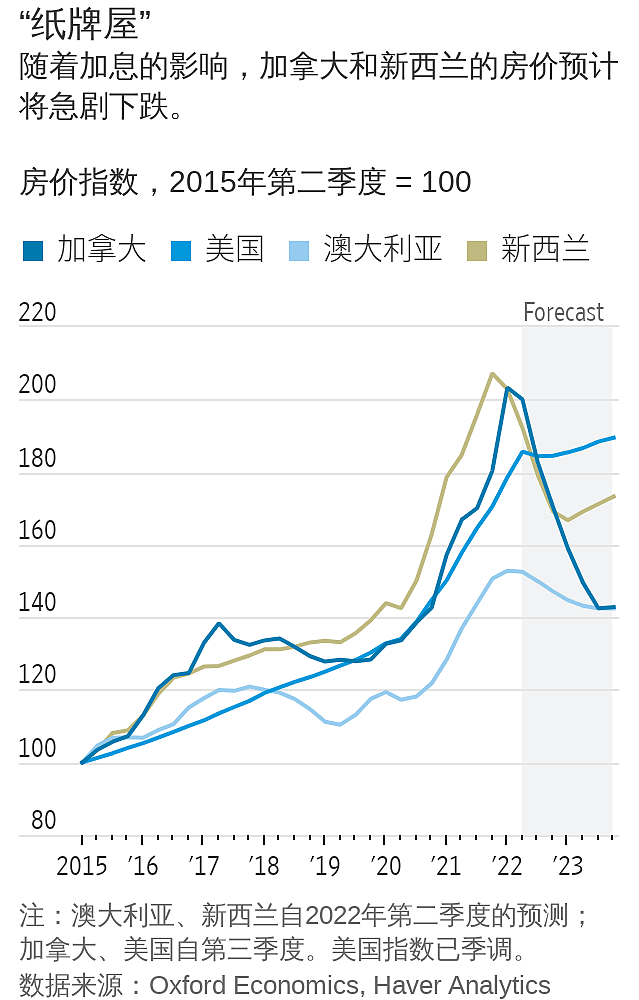

几十年来,世界各地的房价一直很坚挺,但这三地的房地产热潮格外显眼,很大程度上躲过了全球金融危机之前那波让美国楼市遭受重创的房价崩盘,在新冠疫情期间甚至聚集了更多能量。据研究机构牛津经济研究院(Oxford Economics)的一项指标,自1990年以来,澳大利亚、新西兰和加拿大的房价分别上涨了532%、602%和331%,而同期美国房价涨幅为289%。

不过,澳大利亚、新西兰和加拿大三地的楼市热潮都对货币政策的收紧尤为敏感。在美国,人们通常可以利用长期限固定利率房贷来抵御利率上升的影响,与之不同,在澳大利亚、新西兰和加拿大,许多房贷的利率实际上是浮动的,这意味着房贷偿付金额会随着利率上升而增加。

牛津经济研究院在最近的一份报告中写道:“总的来说,这是自2007-2008年以来最令人担忧的楼市前景,市场未来走势可能在温和下跌与幅度大得多的下跌之间。 ”

虽然牛津经济研究院的担忧适用于全球,但该机构表示,澳大利亚、新西兰和加拿大均在最有可能发生价格大跌的市场之列。牛津经济研究院估计,加拿大房价可能下挫30%,新西兰房价或下滑20%。在澳大利亚,最近发布的文件显示,央行经济学家担心房价可能下降多达20%。

预计从明年开始,利率上升将对这三个国家的房主造成全面打击。这些市场上的许多房贷都有几年的固定利率期,因此,在疫情暴发之后不久所发放房贷的利率还没有跟随现行利率提高。

加拿大房贷经纪商Butler Mortgage的经营者Ron Butler称:“2023年看起来情况不妙。”

悉尼Coolabah Capital的首席投资官Chris Joye估计,悉尼房价将出现自1983年以来的最大月度跌幅。他表示,按照澳大利亚央行的房价预测模型,如果利率达到4.25%,房价可能会下挫40%。货币市场目前预测澳大利亚央行的政策利率将在4%上方见顶,高于当前2.85%的水平。

“澳大利亚的情况是世界其他地区未来形势的预兆,”Joye说,“澳大利亚住房市场肯定会出现创纪录的下跌。”

房地产数据公司CoreLogic的首席房地产经济学家Kelvin Davidson称,在新西兰,大约45%的住房贷款的固定利率期将在12个月内结束。新西兰的许多经济学家预计,由于最近的通货膨胀数据高于预期,新西兰央行的基准利率将在5%以上见顶。这可能会将一年期固定房贷利率推高至7%,这样一来,很多房主将无力负担房贷,可能会被迫卖房子,而不是再融资。

加拿大的一些待售房屋可能面临两位数百分比的价格下跌。

在加拿大,一些住房市场参与者担心所谓的“触发点”和“触发利率”。虽然许多房贷利率为浮动利率,但加拿大的贷款机构通常提供定额还款方式,以保持还款的可预测性,并根据当时的通行利率分配更多或更少的月度还款用于支付利息。根据加拿大金融信息网站Ratehub.ca,如果利率持续上升,定额还款在某个时候将不足以支付所有的利息。

据Ratehub.ca的信息,最终,贷款机构可能要求一些借款人增加月度还款金额、一次性还款或转换成一种不那么优惠的固定利率房贷。鉴于加拿大央行准备继续加息,所有这些都有可能在未来几个月增加家庭的财务压力。

牛津经济研究院认为,与金融危机前的情况不同,这次不太可能出现大规模房贷违约。部分原因在于许多人在疫情期间攒了钱,这将提供一定的缓冲。澳大利亚、新西兰和加拿大的失业率都处于数十年来的低点。即使房价下跌约20%至30%,也只是抹去了几年的涨幅。

一些央行对贷款机构的压力测试显示,鉴于银行自金融危机以来建立了大量的资本缓冲,房价要下跌很多才会威胁到金融稳定。

例如,新西兰央行最近公布了银行压力测试,并得出结论称,该行业状况良好,能够承受高通胀以及低经济增长甚至负增长的滞胀情景。这些银行甚至能够经受房价从2021年11月的峰值下跌47%、失业率跳升至9.3%的情况。

即使爆发一场危机的可能性不大,许多房主的前景也不容乐观。40岁的Natalie Bell在学校行政部门工作,她说,她位于悉尼郊区的四居室砖房的月供预计将从2,500澳元左右(约合1,600美元)涨至3,600澳元。去年年底,她的家庭获得了为期两年的1.9%固定利率,但到明年10月,该利率可能会飙升至远高于5%的水平。

Bell说,如果月供太高,他们一家人就会把房子卖掉,但她希望不会走到那一步。

“这让我们感觉有点儿压力,我们不知道月供还会涨多少,”Bell说。“我们办理房贷的时候知道利率会浮动,为此也有所安排,但如果到了某种程度,肯定还是会无法承受。”

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64