富力联席董事长张力在英国被逮捕,公司深夜发文证实(组图)

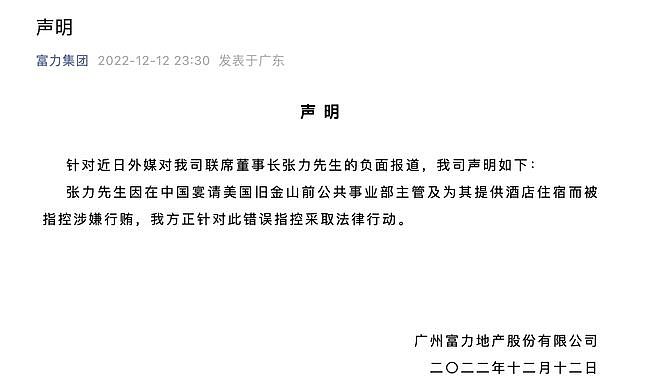

12月12日夜间,市场传闻称,富力地产(02777.HK)创始人、联席董事长及总裁张力在英国被抓捕。对此,富力集团深夜在官方微信账号发布了一则声明,证实了该传闻的真实性。富力在声明中称,张力因在中国宴请美国旧金山前公共事业部主管及为其提供酒店住宿而被指控涉嫌行贿,其正针对此错误指控采取法律行动。

张力 资料图

此前的相关负面报道显示,11月30日,张力被伦敦警方逮捕,正面临引渡程序;而被捕原因是被美国指控通过回扣拿下在加州的商务合同。张力在周一以1500万英镑保释,并向美方就引渡提出异议。

声明

张力于1993年投身房地产行业,联手香港富商李思廉一起在广州创办富力集团,将公司打造为华南地产圈代表房企之一。2010年2月,张力入选《福布斯》全球亿万富豪榜,排第556名。2013年新财富中国富豪榜以223.0亿排名第十五。

富力在2020年销售金额超过1300亿,跻身千亿房企阵营。在经历了2020年的高光时刻后,富力很快陷入流动性困境,最终发生债务违约,成为爆雷房企之一。不过,公司在大量资产出让以及债务重组后,已获得喘息之机。

202211月10日,富力地产发布公告称,8笔公司债券的整体展期事项通过了债券持有人会议的表决通过,展期后8笔公司债券的加权平均到期期限从约4个月成功延长至3年以上。

随着境内债券整体展期的实现,富力成为目前国内首家实现境内及境外债券全部整体展期成功的房企,展期债务合计约人民币466亿元。

富力表示,截至2021年底,公司拥有土地储备总可售面积约5000万平方米;在2022年,共有超200个项目可供销售,可售资源约为2200亿元。同时拥有大量投资物业及酒店组合,并在全国多地、尤其是大湾区范围内,有较多城市更新项目资源储备。

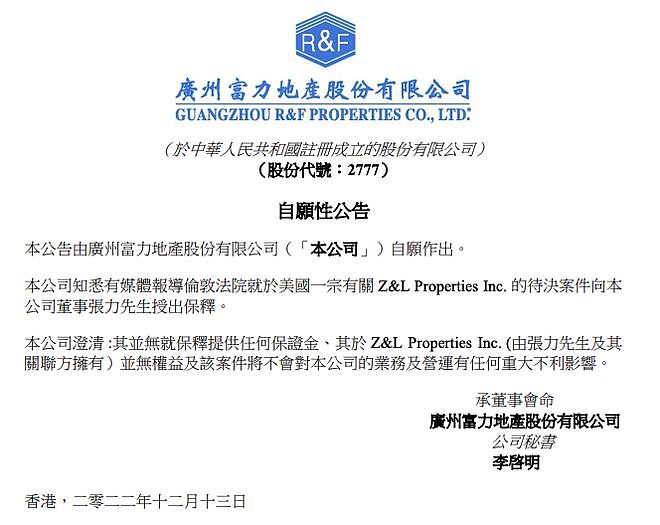

富力地产12月13日早间在港交所公告,公司知悉有媒体报导伦敦法院就于美国一宗有关Z&L Properties Inc.的待决案件向本公司董事张力授出保释。公司澄清:其并无就保释提供任何保证金、其于Z&L Properties Inc.(由张力及其关联方拥有)并无权益及该案件将不会对本公司的业务及营运有任何重大不利影响。

富力物业卖了个不赖的价钱。

2021年9月20日,碧桂园服务发布公告称,公司间接全资附属公司碧桂园物业香港与富力物业签订股权转让协议,据此,集团同意以不超过100亿元的代价收购富良环球,由此间接收购富良环球所持之各目标公司100%股权。

公告中指出,目标公司为综合物业管理服务提供者,在中国提供广泛的物业管理服务及商业运营服务。完成收购事项后,集团将持有富良环球100%股权。

21世纪经济报道记者查询发现,根据富力物业此前招股书,富良环球最终由富力两位创始人李思廉、张力分别各持有46.48%股份,陈思乐持有7.05%股份(加起来股份总额为100.01%,公告数据如此),而富良环球100%持股的富力物业服务香港,持有广州天力、天津华信及大同恒富各100%的股权,后三者是富力物业在中国内地主要的经营实体。

这宗交易官宣的同日,风波不断的富力地产也等到了一则消息。富力地产20日盘后公告称,公司主要股东董事长李思廉及联席董事长兼总裁张力为支持集团,将提供约80亿港元的股东资金,并预计在未来一至两个月内完成。

这像是给了富力地产的投资者喂了一颗定心丸,但如果回溯富力物业从被大股东低溢价私有化到高溢价出售的过往,投资者依然需要时刻保持清醒,资本市场的残酷无处不在。

资料图

高溢价出售

从交易价格来看,碧桂园服务收购富力物业这宗交易,溢价非常可观。

碧桂园服务给出了约100亿元的交易对价,而富力物业不过是一家在管面积还不到7000万平方米的中小型物业企业。

根据富力物业招股书,截至2020年12月31日,富力物业管理的552个项目位于中国26个省、自治区、直辖市的102个城市,总在管建筑面积为6940万平方米,其中住宅物业的在管建筑面积为5810万平方米,商业物业的在管建筑面积为1120万平方米。

碧桂园服务的公告则显示,富良环球2020年的除税前利润为3.17亿元,除税后利润为2.4亿元。

如果以在港股的上市公司做一个对比,也能够对这宗交易的对价有一个更直观的感受。例如,佳兆业美好目前的在管面积为8600万平方米左右,其2020年全年的归母净利润约2.22亿元,目前佳兆业美好的总市值却只有29.28亿港元。

碧桂园服务愿意为这宗交易付出高代价的原因或许在于,富力物业在商业服务方面表现不错。

碧桂园服务在公告中表示,富力物业具备优秀的物业管理及商业运营能力,在中国商业运营服务标准制定发挥重要影响,且在城市更新项目综合管理服务上表现领先,其主要业务是通过两个业务线(住宅物业管理服务及商业物业管理服务)提供多元化服务,其中多元化物业组合包括住宅及商业物业,主要包括零售物业、写字楼及服务式公寓。

碧桂园服务还指出,其将加强特定区域(主要集中在中国一线、新一线及二线城市)的优势,并进一步扩大集团业务的规模和覆盖范围,提高公司在区域的规模经济效应,同时促进集团于商业物业管理的发展。该收购事项亦将增强集团在市场上的影响及竞争力,有助于集团的长期稳定发展,稳固行业龙头地位。

尽管如此,碧桂园服务还是为这宗交易设置了不高不低的门槛。公告中称,碧桂园服务将分两阶段共四期进行支付,第一阶段70亿元将分为三期,分别为20亿元、30亿元、20亿元。而富力物业则承诺富良环球2021年的扣非归母净利润不低于5亿元,而假若低于这一数额,第一阶段代价将按比例减少相应人民币5亿元与实际扣非归母净利润之间的差额。

大股东的“信心”

这宗高溢价收购的最终受益者,无疑是富力地产两位大股东:李思廉以及张力。

富力物业虽在今年4月递交了招股书,但与其他房企的惯常做法从母公司直接分拆不同,富力物业早已经与富力地产没有太多交集。2020年,李思廉、张力将富力物业主要的经营实体从富力地产上市平台中完成私有化后,富力物业彻底成为两位创始人的“私有财产”。

2020年4月,富力地产发布公告称,出售天力物业100%的股权予广州富星,代价约为3亿元。出售理由是,结合此前分别作价500万元出售的大同恒富物业、天津华信物业,富力地产通过出售物业公司共录得4.85亿元的收益,有助于缓解其资金压力。

李思廉、张力两位创始人私有化富力物业的总代价不到5亿元,彼时已有中小投资者质疑这宗交易的合理性。富力地产方面没有对投资者进行相应的解释,两位大股东很明显的低价私有化也未遇到太大的阻力,最终顺利完成。

在富力物业与碧桂园服务的交易公告的同时,富力地产也发布了一则值得留意的公告。富力地产公告称,公司主要股东,董事长李思廉及联席董事长兼总裁张力为支持集团,将提供约80亿港元的股东资金,并预计在未来一至两个月内完成。公司预计在2021年9月21日收到约24亿港元。

富力地产称,主要股东以往曾以免息贷款形式提供财务支持,展现主要股东对公司持续承诺及对公司业务及发展坚定不移的信心。

虽说是主要股东信心的体现,但富力物业假若从富力地产直接分拆IPO,它对富力地产降负债所带来的正面效应或许会更大,也比大股东提供免息贷款这样的方式更具备合理性。

富力地产目前的债务面并不乐观。富力即将迎来偿债的高峰期,根据惠誉统计,富力地产在未来12个月内有120亿元人民币的资本市场债务即将到期或可回售行权:2021年下半年和2022年分别为30亿元、90亿元人民币。相比之下,该公司的现金余额(包括受限性现金)在2021年6月底为290亿元。

基于富力地产目前的状况,9月13日,惠誉将富力地产及其子公司富力香港的长期外币发行人违约评级展望由“稳定”调整为“负面”,并确认上述评级为“B+”。

截至2021年9月20日收盘,富力地产收于4.29港元/股,受到大盘的影响,下挫7.34%,总市值为160.98亿港元。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64