今年黄金股最大收购案!两次被拒后,全球最大金矿欲掀起黄金行业并购浪潮(组图)

高金价驱动黄金行业的新一波并购浪潮正在发生。

总部位于美国的全球最大的黄金生产商Newmont,在今年1月底时,对澳交所上市的矿业公司Newcrest Mining (ASX: NCM) 提出了收购要约,如果交易达成,这桩并购将成为2023年开年以来黄金股最大的收购案。

但意外的是,截至目前,这家被"追求"的澳大利亚金矿公司已连续两次拒绝Newmont给出的报价,局面焦灼,引来其他投资方参与竞逐。

根据公开资料显示,Newmont给出的第一次报价,承诺如果交易达成,NCM的投资者所持有的每股NCM股票将获得0. 363股Newmont股票。但由于该估值过度低于NCM董事会的预期,迅速地被其否决。

几天之后,Newmont又对NCM发出了每股NCM股票换取0.38股Newmont股票的新要约。根据当天Newmont的股价以及美元兑澳元汇率的参考,该报价暗示NCM的每股价值为27.40澳元,公司总价约为244亿澳元,较NCM当下估值提供22%的溢价。

结果该报价在几天后同样也遭到了拒绝。不过, NCM董事会似乎有意让Newmont"三顾茅庐",允许其获取公司的部分机密信息,并希望给出更高的要约报价。至此,今年最大的黄金股收购案,牢牢地抓住了投资者关注的焦点。

而更令人意想不到的是,如果仔细研究这两家公司,就会发现,追溯血脉Newmont与NCM还是"亲爹和儿子"的关系!

公开资料显示,1966年,正值澳大利亚淘金热时期,首次来到澳大利亚的Newmont,成立子公司Newmont Holding,后更名为Newmont Australia。在1990年,Newmont Australia 收购了 澳洲黄金采矿公司Australmin Holding,后又与澳洲矿业公司BHP Gold 合并,才有了这家当时市值超12亿澳元的金矿巨头公司Newcrest Mining Limited (NCM)。

Newcrest Mining的选矿场,图/公司官网

Newcrest Mining的选矿场,图/公司官网

但在1990年后,Newmont就撤出了股权及管理,至此过去的几十年中,两家公司都没什么联系。也就是说"儿子公司"NCM被弃养多年,不仅联姻成功,还小有成,"亲爹"Newmont不闻不问多年,突然要给大笔钱让儿子"认祖归宗"!这笔收购背后到底有着怎样的战略思考?

1

为什么Newmont要收回NCM?

"金主" Newmont首先看中的是NCM的硬实力。

直至今日,NCM依然是澳大利亚最大的金矿商,其在新南威尔士、西澳大利亚、巴布亚新几内亚等地都有开展业务。同时,为了避免金矿老化所引发的产量下降,NCM还在过去几年里进行了数次收购,包括厄瓜多尔的勘探公司SolGold和Fruta Del Norte矿,加拿大的矿商Pretivm和Red Chris金矿等。

得益于此, NCM在2023年对金矿产量的预期将继续增加25%至210万-240万盎司。

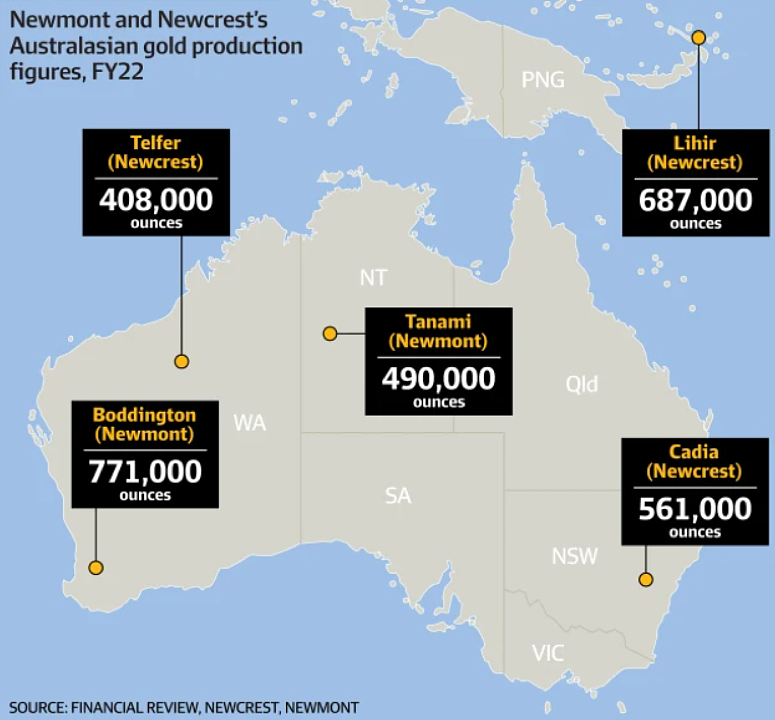

NCM与Newmont在澳大利亚的金矿及产量分布

NCM与Newmont在澳大利亚的金矿及产量分布

而让"金主" Newmont发起此次收购要约的另一个利好因素,则是黄金价格的变化。

在近两年,黄金价格与美国利率的关联性极强。当利率上升时,金价往往下跌;而当降息时,金价又将飙升。当前市场普遍认为美联储已经接近加息周期的结束,认为金价在中期依然有上涨空间。

值得注意的是,随着当前全球的金矿开采变的越来越困难,新矿的批准越来越少,矿商需要投入更多资金并部署新技术来提取贵金属的情况之下,NCM作为行业内龙头公司,拥有着丰富的技术储备和资源储备来应对这些挑战,无疑是加分项。

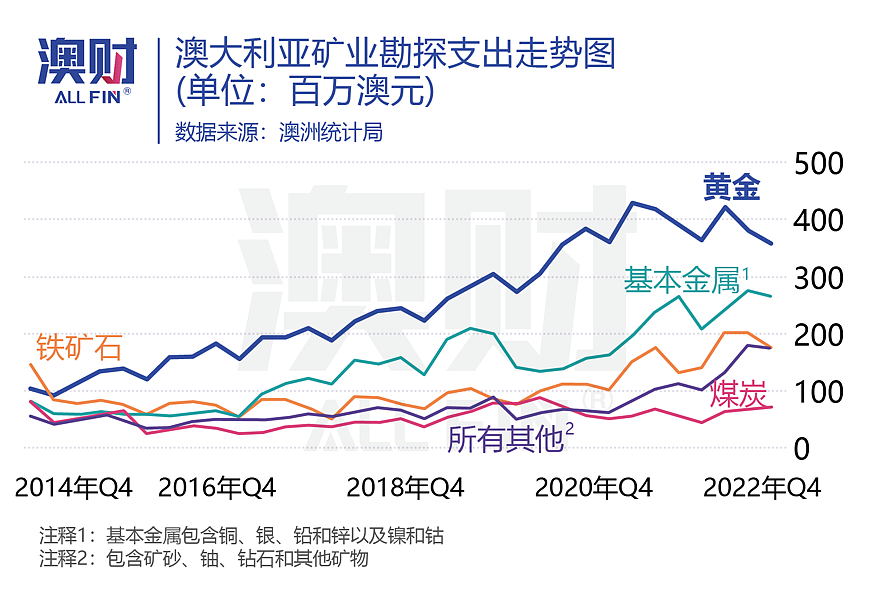

近年来澳洲矿业勘探支出一直在上升,其中黄金占比最高。因此,产量的上升及金价的预期上涨,使得NCM在2023财年的预期较好,同时NCM有着丰富的金矿开采技术,这是Newmont将目光又重新放回到NCM上来的重要原因。

对该行业有深度研究者会知道,在矿产开发上,黄金与铜这两种金属经常一起出现。

西澳发现的铜金伴生矿石,图/wikiwand

西澳发现的铜金伴生矿石,图/wikiwand

因此,在其他矿业公司争相寻找优质的铜矿资源的时候,NCM不仅已经开发出一系列优质铜矿,其Wafi-Golpu项目、加拿大的Red Chris项目和厄瓜多尔的SolGold项目都有着优质的铜矿储备,能使产能在未来几年内轻松翻倍。当前,按铜生产量计算,NCM的铜矿部门已经与澳洲最大上市铜矿商OZ Minerals一样大。

而就在两个月前,BHP(必和必拓)以96亿澳元的价格收购了OZ Minerals,当时的溢价达到了惊人的49.3%。由此粗略测算,NCM的铜矿部门可能价值超百亿澳元,拥有着极高的长期价值,但当前的价格显然被市场低估了。

在澳财投研团队看来,除了上述所说的金矿产能、技术储备和资源储备,以及铜矿部门的潜力外,Newmont选择当下时节发出收购其实存在一定的投机属性。

去年12月,在NCM工作8年的首席执行官Sandeep Biswas退休,由公司首席财务官Sherry Duhe担任临时CEO。尽管Sherry曾经在Woodside和Shell有过丰富的管理经验,但是她在金矿开采领域缺乏相关经验。Newmont也正是看准了NCM "换帅"的空档,想要低价收购NCM。

2

NCM"软拒绝",意在更高报价

就在2月16日,NCM的董事会拒绝了来自Newmont第二次提出的244亿澳元的报价后,其允许Newmont获取部分机密信息,但希望它能够给出更高的报价。这其实是NCM所采取的一种 "软拒绝" 的策略,即依然对收购的前景保持开放的态度,但前提是交易条款有所改善。

就在二次报价当天,NCM还宣布即将发放每股15美分的中期股息的消息,高于分析师每股11美分的预期。以及每股20美分的特别股息,以表彰南美矿商Lundin Gold提前偿还了1.73亿澳元的黄金预付信贷额。

根据NCM历史股息分红来看,本次发放的股息显著高于历史平均水平,15美分的中期股息已经满足NCM全年最低股息的支付要求。代理CEO Sherry Duhe表示,高于预期的股息展现了公司对开发项目的同时还能保持股东回报率的信心。

RBC的分析师Alex Barkley认为,巨额股息在一定程度上是NCM发出的信号,表明了它在运营过程中不需要外部的资金,因此不需要向Newmont屈服。

但,NCM真的不缺钱吗?

事实并非如此,虽然前任CEO Biswas给NCM留下了许多有潜力的矿山,但是这些资产尚未产生利润,这也就是NCM的股价一直以低于澳大利亚黄金行业的其他公司的价格交易的原因。

NCM位于加拿大Brucejack的金矿,图/公司官网

NCM位于加拿大Brucejack的金矿,图/公司官网

而如果想要完全开发这些资产,NCM可能需要在未来几年内花费数十亿澳元。Barrenjoey 分析师 Dan Morgan 预计,Newcrest 在未来五年内用于增长项目的资本支出总额将达到 85 亿美元,这些支出将使得NCM在未来三年的负现金流达到7.7亿美元。

根据NCM最新的财报显示,由于运营成本的上升,虽然营收较去年同期上升24%,但是税后净利润却下降了2%。且由于NCM一直保持了比较高的资本支出,其自由现金流 (FCF)为负1. 97亿美元。NCM的现金和现金等价物总值约5.46亿美元,较去年同期下降56%。

从这些数据上看,NCM的财务状况并没有得到显著的改善,如果未来想要保持高速的扩张趋势,需要大举借债来填补资金的缺口。

在澳财投研看来,Newmont则可以利用公司的规模优势以及雄厚的资金来为NCM解决开发和运营问题。截至2022年三季度,Newmont的流动资金达67亿美金,公司整体负债较低且多为长期债务,平均债务成本仅为4.1%,展示出了极强的流动性管理能力。

从这个角度出发,NCM的股东对Newmont的收购其实是抱有欢迎态度的。

3

Newmont的收购报价还能再加吗

毫无疑问,Newmont对NCM展现出了极大的兴趣,如果收购成功,Newmont的开采量会完全提高一个量级,比全球排名第二和第三这两家公司加起来还要高。

当然,NCM也需要Newmont这样实力雄厚的金主来实现进一步的发展,而两家公司迟迟没有达成交易的主要原因便是双方股东对NCM价值的认可程度相差甚远。

Newmont提出以0.38股Newmont股票换取1股NCM股票的报价再次被拒绝,显然NCM股东对股价有着更高的预期。

Allan Gray 首席投资官 Simon Mawhinney 表示,这笔交易依然低估了NCM的价值,因为它是在 Newmont 股票"昂贵"而 Newcrest 股票"低迷"的时候提出的。

从历史数据上看,NCM的股价在过去五年时间里有所下跌,尤其是在近两年,股价处于低位,主要原因是前任CEO Sandeep 通过出售股票为购买资产提供资金。

而由此形成鲜明对比的是,Newmont的股价现在并不便宜。虽然在2022年4月,第一季度利润下滑,使得公司股价跌幅近50%,但是与疫情前相比,Newmont的股价依然上涨了33%。

Newmont的股价上涨是其CEO想要通过换股来对NCM进行收购的原因之一。除此以外的另一个原因是,虽然换股会稀释Newmont的原股东,导致股价下跌,但是并不会对其资产负债表造成压力,Newmont依然能保持良好的流动性。

Prudential的分析师John表示,Newmont在过去十年里进行了大量的非核心资产的出售,包括出售Jundee矿山和SuperPit矿山一半的股权给Northern Star。因此,如果交易能够完成,预计Newmont将迅速采取行动,把NCM的非核心资产出售,将更多的资金循环用于核心业务开发上。

从这两个角度出发,收购NCM对Newmont来说并不会造成太大压力,同时Newmont还可以通过出售NCM的非核心项目来输血,也正是因此,Newmont其实有能力进一步提高报价。

4

两家合并,可能不会产生协同效应

虽然黄金行业在过去经历了大大小小的交易,但是行业内依然非常分散。像Newmont这样的大公司理应获得更大的规模经济,但事实并非如此。

Newmont在北领地的Tanami金矿,图/mining-journal

Newmont在北领地的Tanami金矿,图/mining-journal

Newmont虽然够 "大" ,但是其公司的矿产分布过于分散,其在美国、加拿大、墨西哥、阿根廷、苏里南、多明尼加共和国、秘鲁、加纳和澳大利亚都有矿产。如果再加上NCM的资产,除了加拿大和澳大利亚的数块资产外,这块版图又要加上巴布亚新几内亚。

Prudential的分析师John表示,他担心Newmont的收购会让其难以控制分布在全球六大洲的数十项资产。

此外,全球第二大黄金生产商Barrick Gold的CEO Mark表示,当前这笔交易并没有展现出并购的价值,Newmont收购NCM更多的是为了做大而做大,这并不是合理的并购战略。

因此,Newmont的收购可能并不会产生协同效应,Newmont选择NCM也不会让公司的运营更加的轻松。相反,可能要付出更多的管理成本。相比收购NCM,Newmont可能更需要的是一桩价值并购的出现。

澳财投研观点

得益于金矿和铜矿稳定产出和优质的矿产储备,NCM又重新吸引到了Newmont的目光。而趁着NCM CEO换帅的间隙发起本次收购,可以说Newmont对NCM觊觎已久。Newmont在自身股价高,NCM股价低的时候以换股的形式发起收购,是想趁此机会便宜收购,但这也就是为何NCM两次拒绝Newmont报价的原因。

但其实,NCM本身并非拒绝收购,NCM也面临着很大的运营压力和流动性管理问题,接受Newmont的合并邀约其实能够对其带来更大的发展空间。已经有NCM股东表示,如果Newmont在第二次报价的基础上再增长10%左右的空间,将愿意接受该报价。

从Newmont自身的角度出发,Newmont有着想"做大"的野心,而换股对其资产负债表没有压力,且通过出售NCM的非核心资产也可以为核心资产输血,所以其有能力进一步提高报价。但Newmont可能要思考的是,这次交易真的是一笔 "价值并购" 吗?

回到行业角度,如果交易一旦达成,无疑是一场改变格局"地震",高金价似乎驱动着黄金行业的新一波并购浪潮正在发生。受新冠疫情、国际地缘政治冲突等因素影响,全球的投资情绪进入低潮,使得黄金作为传统的避险资产,目前,黄金价格仍然处在高位。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64