拐点隐现,新一轮造富运动已来(组图)

伴随澳元加息触顶,新一轮经济周期已扑面而来。

春江水暖鸭先知。股市IPO早已摩拳擦掌,蓄势而发。

不管是创业者还是投资者来说,新一轮赚钱的良机已至。

1

IPO已踏春而来

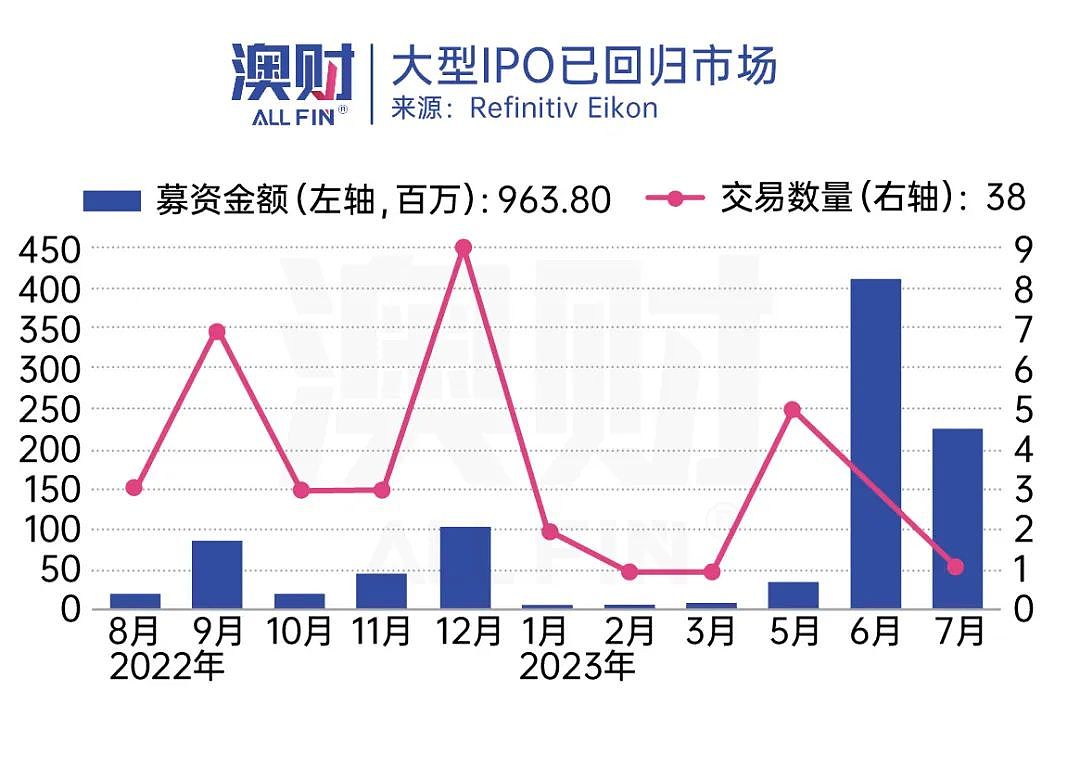

经历过2022年断崖式的情绪崩盘,2023年,我们终于看到了十亿体量项目回归了IPO市场。

7月3日,化学品分销商Redox 以13.39亿澳元的市值挂牌ASX,筹集金额总计4.02亿澳元。紧接着,全球最大锻钢研磨介质生产商之一的Molycop,预计将以20亿澳元左右的估值测试市场。

除材料行业以外,包括Virgin Australia航空公司、Chemist Warehouse连锁药房、数据中心AirTrunk、货运代理Mondiale VGL、国际学生服务集团Education Centre of Australia Group和财富平台集团Mason Stevens等具备品牌认知度的企业已经准备好与基金经理进行会面,作为后续中至大型IPO的候选人。

澳大利亚证交所上市业务负责人Blair Beaton评价道,IPO业务是一项十分具有周期性的业务,而当前我们已然处于周期的底端。他表示,通胀周期是当前市场环境最值得关注的指标;考虑到当前宏观经济指标的情况,未来极有可能只看到1-2次加息——对于像Redox这样的成熟企业而言,这意味着管理团队对于今年、明年和未来的收入将有更可置信的预测,而投资者也将对贴现率有更确定的共识。更多的确定性意味着更多的交易发生,ASX的IPO活动将逐渐恢复到正常水平。

2

2022:

史上最冷清的IPO年份之一

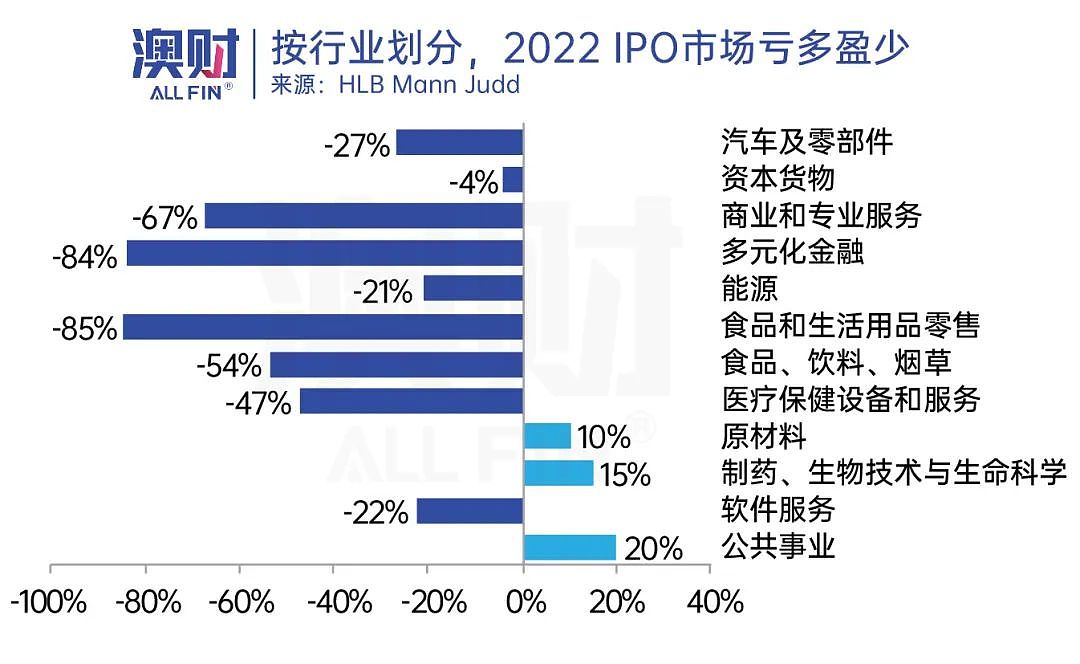

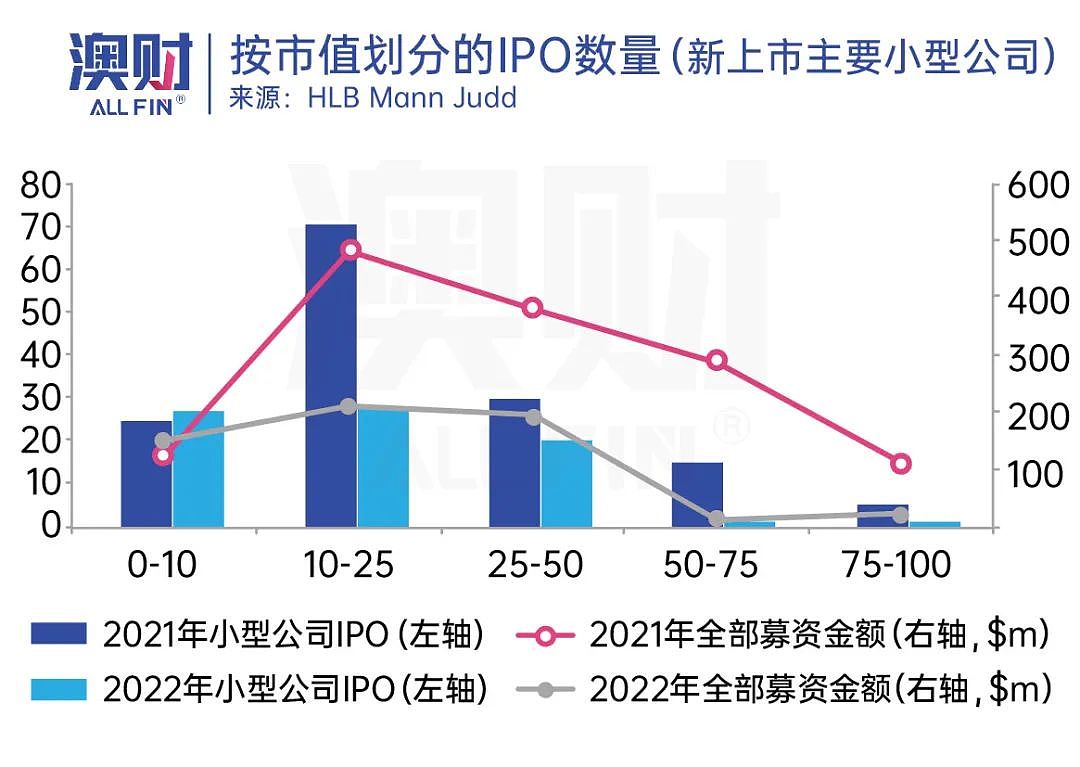

根据咨询及会计公司HLB Mann Judd数据, 2022年,ASX仅完成了87个IPO,相较2021年的191个,业务数量缩水了54%。融资金额上则差距更大:2022年总融资量仅10.7亿澳元,不足2021年123.3亿澳元体量的1/10。IPO项目所处的行业也十分集中,72%(63个)项目均来自资源行业。

相比市场上行周期,2022年甄选项目获取投资收益的难度也更大。尽管从首日表现来看,该年IPO平均涨幅为16%;但纵观更长时间线,截至年底,平均亏损幅度则为2%。

与此形成鲜明对比的是,2021年IPO的191家公司股价,首日表现及年末表现则分别上涨了20%和17%。

进一步往下细究的话,我们发现,2022IPO中的大盘股表现得更差:9支大盘股仅有2支在年末录得正收益,平均亏损幅度为33%。相反,小盘股的表现相对稳定,平均涨幅为1%。

值得一提的是,该年市值2500万澳元以下的公司占到了总IPO数量的63%,其中有一半的IPO案例市值在1000万澳元以下。这无疑使机构投资人进退两难:大型IPO质量欠佳,而小型IPO不满足流动性需求。与其做出大概率错误的投资决策,不如等待市场触底获取更好的议价空间。

正因如此,2022年这一年的蓄势待发,使得市场对2023年IPO市场的触底反弹抱有极大期待。

3

加息周期收尾,

IPO市场曙光已现

随着加息周期进入尾声,IPO市场已迎来第一波回暖信号。根据Refinitiv Eikon数据,2023年6月及7月,ASX 已连续出现两笔具有规模的IPO:包括上文提到的Redox,以及通过资产重组以最大化股东利益的Abacus Storage King。

市场认为,大型IPO的出现对ASX而言是一个分水岭,即使尚未出现极度亮眼的交易表现——ASX已经经历了为时18个月的“优质资产流出“。当公司/并购者认为二级市场的定价不反应公司实际价值时,优质资产的最佳选择将是选择私有化或被巨头收购,这也使得ASX在不到一年内告别了价值约650亿澳元的股票挂牌。

美银美林澳大利亚股权投资负责人David Lack对近期出现的大型IPO评价道,对银行家而言,除了需要看到企业强劲的财务状况外,也需要确定最佳的上市时机才会出手。他认为,进入2023年来,市场波动较小,投资者现金充足,全球故事处于积极状态,因此人们对IPO候选者将抱有更多兴趣。“企业方面存在被压抑的交易需求,我们只需要市场情绪稳定下来,就会看到市场进一步的反弹。”

4

如何更好地迎接IPO的春天?

博满澳财团队是pre IPO/IPO市场的积极参与者,自2014年以来,我们积极关注各行业、各阶段的IPO项目,先后参与了保险巨头Medibank、雅思教育集团IDP Education、金融科技公司Afterpay、电商平台Kogan、癌症诊疗企业Telix、医美诊所Silk Laser Australia等明星项目。2022年初,随着市场环境的急转直下,我们也暂停了对于IPO市场的参与,将重点放在定价仍具有优势的私募市场中。

我们很欣喜地看到IPO市场正在回暖,也将做好再度迎接市场回暖的前期准备。从上市时机角度,“市场完全回暖”对优质企业而言绝对不是必要条件——市场波动性处于正常水平+公司运营稳定+远景符合市场期待,就已经创造了相当有利的上市窗口。

以疫情期间Airbnb上市的条件作为案例:该公司于2020年12月上市。从宏观市场情绪来看,疫情的不确定性仍在持续。但由于发达市场普遍进入经济刺激周期、公司平台订单量触底反弹、人们对旅游持续抱有期待,对Airbnb而言,相比等待市场完全恢复,在“大概率确定”的环境中利用机构投资人“项目荒”周期而IPO,反而是更优选择。

当然,从买方的角度而言,与火热的市场时段相比,当前我们拥有着以下“特权”。意味着有更大的概率用更好的价格布局目标资产,因此需要做好准备:

A

估值谈判:确定性vs增长性

回顾过去一年资本市场的估值方式,对比“富有想象力”的增长性指标,具有确定性的盈利能力更受资本青睐。对于IPO市场而言,意味着现金流稳定的传统型企业,买卖双方更易达成共识;而对于增长型企业,需要预计IPO定价存在折扣。

高盛澳大利亚股权市场负责人Ian Taylor在接受AFR采访时表示:“ASX 200(除资源股)高峰时期的交易定价约为21倍远期市盈率,而现在已降至 17-17.5倍。这个指标同时适用于IPO市场。与12-18个月前相比,市场平均定价将出现折扣;且具备更强成长属性的板块,如科技板块,折扣将显著高于较稳定的必需消费品板块。”

虽然近期我们尚未参与过IPO项目,但在性质类似的独角兽企业询价过程中,我们直接的体会是询价周期较以往更长。基石投资人往往会以更多战略支持换取低于标的公司预期的估值条件,从而实现双赢的结果。

B

条款谈判:主要股东的锁定期

虽然近期IPO的锁定周期均仍处正常水平,摩根士坦利股权负责人Luke Boeg表示,更长的自愿锁定期将换取投资人的更大支持。尤其在当前环境中,投资者对业绩“确定性”的要求极为看重。除了对基本面尽调带来的对确定性的理性认知外,主要股东及管理层的自愿锁定,意味着公司内部对业绩预期的信心及双方利益的绑定。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64