【ACY证券】美国又被下调评级,这次轮到了银行业!

继惠誉之后,又一大评级机构对美国市场出手了。昨日,全球最具影响力的三大评级机构之一的穆迪下调了美国10家中小型地区银行的信用评级,同时还将6家中大型银行的评级列入“下调观察名单”,其中不乏美联储定义的系统性重要银行。

穆迪给出的理由是银行存款持续流失,经济存在衰退风险,同时商业地产表现低迷。受此消息影响,美国银行板块从盘前市场便持续下跌,开盘后更是跳空下滑。不过看到开盘的跳空大跌后,穆迪也意识到不对,赶紧公开找补,称美国银行业仍然强大,没有系统性破裂。美国银行板块也随之收复了大部分跌幅。

针对这两大评级机构的“黑天鹅”式偷袭,很多交易员都摸不着头脑。明明美国政府的债务上限问题已经得到解决,同时破产银行被收购,季度财报也表现“良好”,为什么还会被下调评级呢?事实上,这两次针对美国市场的评级调整,虽然在市场意料之外,但也在情理之中。理由其实很简单,因为针对美国市场问题采取的所谓“解决办法”都是治标不治本的。

先说美国债务问题。债务上限法案顺利通过,看似解决了债务违约的问题。但本质上的债务成瘾并没有得到根本上的解决。这就好比给瘾君子吃止疼药,的确会缓解痛苦,但也会让人更难摆脱药瘾。美国政府最大的问题在其庞大的赤字规模。想要解决这个问题,要么增加税率,要么降低支出。但所谓由俭入奢易,由奢入俭难,降低财政赤字是一个漫长且痛苦的过程。而提高债务上限是逃避(没得选)而非直面问题。这也是为什么惠誉在5月底短债违约发生前将美国主权债务评级下放至“负面观察名单”,而在违约风险解除后,还是将评级下调的原因。

反观美国银行业风波。穆迪早在3月份第一波银行破产冲击中,便将美国银行页的前景下放至“负面观察名单”。在这之后,美联储、财政部以及FDIC发布联合声明,为破产银行的储户存款提供保障。所做的一切都是为了恢复储户与股东们对美国银行系统的信心,降低挤兑现象的出现。然而挤兑的根本原因是银行的资不抵债。美国长债利率的上涨令几乎所有银行的长期资产中都出现了大量未实现损失。而目前美债利率再次突破3月份的高点,银行业破产风险回到了最高水平。美国采取的所谓“救市行为”并没有真正改变银行业资不抵债的问题。尤其是在央行缩表自身难保的前提下,美联储只能保大弃小,“放任”地区银行破产。穆迪下调美国地区银行的信用评级也在情理之中。

即便很多交易者都在质疑评级机构的决定,但考虑到各大基金的投资策略中都有明确的资产评级要求,中短线来看,仍会直接导致资产被抛售,其中就包括了美国长端国债(惠誉下调)以及美国地区银行(穆迪下调)。美国三大股指将受到较大的利空影响。再加上日本央行“意外”调整货币政策,美国政府本周大规模发债,以及市场过度期待经济软着陆等因素,市场的风险等级将在未来数周内不断上升。黄金的避险需求将得以释放,金价也将逐步摆脱高利率带来的桎梏。简单来说,银行业一旦出问题,黄金便将获得价格上的支撑。

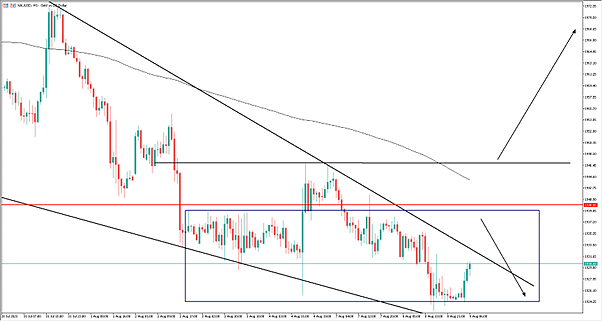

XAUUSD一小时图

从黄金一小时图来看,200均线向下,形态上呈现三角形向下收敛,空头局势明显。短线基本面极为复杂,一方面受到美债利率攀升(还有不小空间)的压制,另一方面获得避险需求的利好。方向难以确定。日内与短线交易策略可以考虑逢高做空,关注下降趋势线1930以及箱体上沿1940的阻力效果。中线交易则需要关注金价突破1945后的多头信号,抄底的风险较大,可以关注1925和1900附近的消息面支撑。

今日数据 – 北京时间

16:00 中国7月M2货币供应年率

联系我们

电话:167 4049 5509(中国)

1300 729 171(澳大利亚)

微信:acyauzh

本文内容由第三方提供。ACY证券对文中内容的准确性和完整性,不做任何声明或保证;由第三方的建议,预测或其他信息导致了投资损失,ACY证券不承担任何责任。本文内容不构成任何投资建议,与个人投资目标,财务状况或需求无关。如有任何疑问,请您咨询独立专业的财务或税务的意见 。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64