前方危急!澳元五年内将断崖式下跌?(组图)

大家好,我是博满澳财的首席投资官魏睿昊。

近段时间以来,澳元不断跳水,这到底是一种阶段性表现还是一种趋势性走势?为了更好地保护自己的财富保值,澳元与美元之间,孰优孰劣?

1

中国经济开始感冒了

在经济全球化时代,蝴蝶效应是常见的经济联动现象。

目前澳元的大跳水,很大一部分原因源于与澳洲经济同呼吸的中国经济开始感冒了。

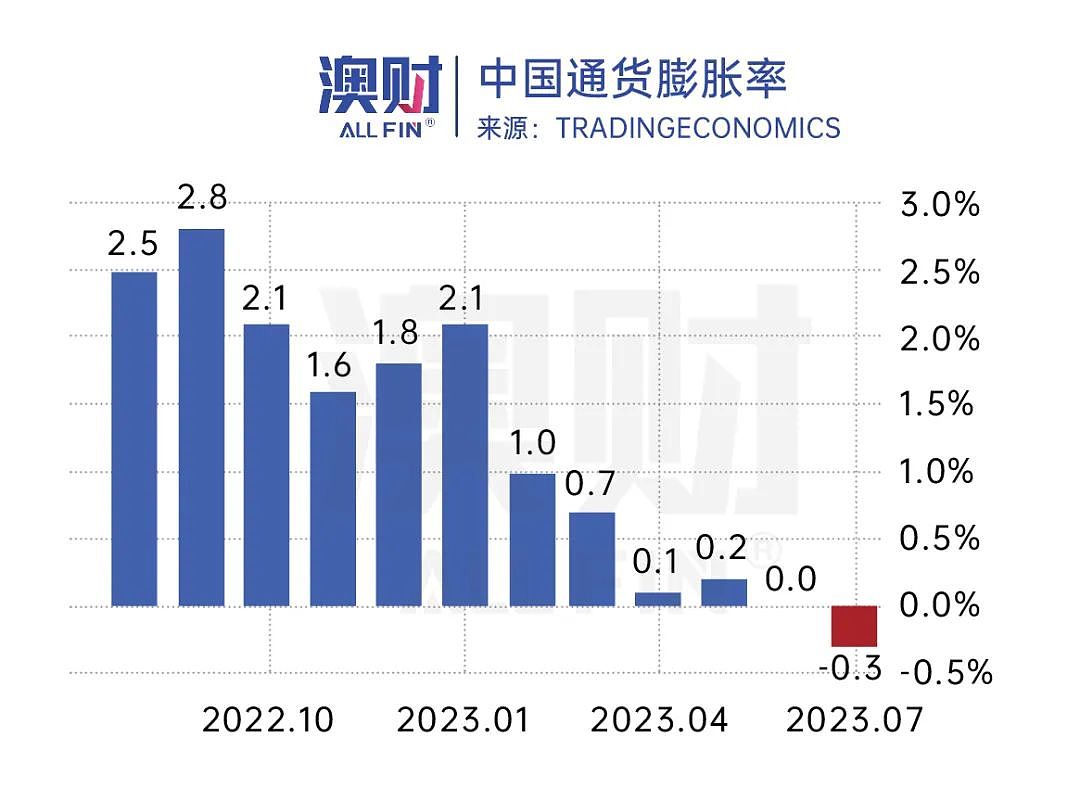

我们知道,在一片加息声中,全球多数国家迎来了通胀。而目前中国经济却陷入了通缩危机。

今年2月以来,中国突然出现了快速的通胀下滑。中国国家统计局7月的最新数据显示,7月CPI同比下降0.3%,这是2021年2月以来首次同比下跌。

值得注意的是,在首次同比下降之前,中国CPI已连续两个月同比增长率接近于零。目前还看不到中国CPI反弹的任何迹象。

与CPI相呼应的是,至少过去一年,中国PPI同比增长率一直呈现负增长态势,目前也看不到任何逆转的信号。

此外,中国其他的相关经济数据也不算特别好。

最近公布的数据显示,以美元计,7月中国的进口和出口分别同比下降12.4%和14.5%,而且在2023年二季度,中国的外商直接投资(FDI)净流入仅49亿美元,环比、同比分别大降76%和87%,创下1998年有季度数据以来最低。

这意味着海外资金看衰中国经济前景,当然这里面有地级政治因素,但也包括中国经济自身的发展因素。

在经济下滑压力下,中国政府近日已宣布第二次降息,还出台了一系列的经济刺激计划,但以鼓励大众的消费为主。

目前中国经济的现状就是经济增速在放缓,物价出现了通缩倾向,整体就业市场也不甚乐观。

综合这些,大家对中国经济前景的整体看法都偏向于悲观。

所以,中国股市今年以来也相对的疲软。作为对比,在经历了去年加息所带来的下挫后,2023年,全球主要发达国家的股市都呈现了上涨走势,包括澳大利亚的ASX。

2

未来五年,

澳元将不断下跌?

目前,中国经济整体的疲软对澳大利亚经济肯定是重大的宏观利空,因为澳洲经济外部需求的主要来源就是亚洲市场,尤其是中国。

我们知道中国是澳大利亚的对外贸易(含出口和进口)的第一大国。而且澳大利亚最重要的出口产品矿产,如铁矿、铜矿,甚至煤矿,主要的出口方向也都是中国。

所以我们发现,在中国经济持续的放缓之后,今年全球市场上的铁矿石,甚至铜矿价格都出现了较大的下滑。这对于非常依赖矿业出口,尤其是铁矿出口的澳洲经济来说,绝对是一个重大的基本面层面的负面冲击。

此外,除了中国经济放缓的冲击之外,澳洲国内的经济基本面也正在变得更加不确定性。

8月17日,澳洲统计局公布的数据显示,7 月全澳失业率攀升至3.7%,明显高于预期。这显示在澳元持续加息挤压下,澳洲经济疲态隐现。

内忧外患之下,澳元深受打击,开始一路下跌。目前澳元兑美元的汇率已跌到0.64左右,而对人民币的汇率也跌到4.6出头左右。

更让人担忧的是,越来越多的迹象表明,目前的澳元下跌并不是一个阶段性波动现象,更可能是一种趋势性走向。

联邦银行国际经济负责人卡普尔索(Joseph Capurso)在给客户的备忘录中提出警告:“对于澳元来说,更重要的因素仍然是全球因素。中国经济形势的恶化意味着澳元兑美元在年底前跌破60美分的风险正在增加。”

金融公司MB Super的分析师卢埃林-史密斯(David Llewellyn-Smith)显得更加悲观。他认为,“存在巨大泡沫的中国房地产市场正在萎缩,随着全球经济进入衰退,5年内,预计澳元兑美元汇率可能跌至40美分的创纪录低点。”

3

美元资产的避险性更强

我们注意到,近期,中国和澳大利亚之间的贸易关系有所好转。中国解禁了一些澳洲产品的进口,包括煤炭、大麦等,而且中国最近也放开了对澳洲的出境旅游团。

虽然这些积极措施会对澳洲经济吹来一些正向的暖风,但与澳洲最依赖的矿业出口相比,这些商品涉及到的经济体量还是小了些。

目前看,也许澳洲的加息已经到了顶点,而美联储则相反,不排除还有一次加息的可能性,这也给澳元的前景蒙上了一层阴影。

总体来说,外部的中国经济疲软,内部的澳洲经济乏力隐现,在可预见的未来,澳元汇率也还将持续的低迷。

相对于澳元和人民币,美元还会保持相对的强势,所以从投资角度看,值得继续持有美元资产。

我们博满澳财旗下的信贷基金月月盈也在两个月前推出了美元版本,大家如果有美元资产,也可以考虑这样的投资机会。

好了,以上就是今天的所有内容。谢谢收看,我们下次再见!

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64