分析 | 想帮子女购房?千万注意这些隐患!7个步骤合理资助子女安家!避免家庭纠纷(组图)

房价的不断攀升和可负担性的降低意味着,在未来的家庭聚会中,如何帮助孩子踏入房产市场可能成为热议的话题。

七种帮助你的孩子购买房产且不引起家庭纠纷的方法

Mano Georgopoulos 和 Louise Oldman 正在以一种不同于“父母银行”(BOMAD)的方式帮助他们的成年孩子进入房地产市场。他们没有成为抵押贷款的担保人或支付定金,而是购买了两处“投资性负债”的房产,供孩子们居住。

(图片来源:AFR)

(图片来源:AFR)

随着生活成本的飙升和利率的上涨,父母们越来越多地介入帮助孩子购房,因为这些因素正在把拥有房产的梦想推远。

他们的孩子们支付市场价的租金来偿还贷款,将来孩子们将有机会购买或继承这些房产。作为堪培拉的公务员,Mano 表示:“找到在提供支持与培养财务责任感之间的平衡非常关键。”

(图片来源:AFR)

(图片来源:AFR)

房价的不断攀升和可负担性的降低意味着,在未来的家庭聚会中,如何帮助孩子踏入房产市场可能成为热议的话题。

BOMAD(代表家庭贷款或其他财务支持)在过去一年中向成年子女提供了近30亿澳元的资金,成为全澳最大的住宅贷款机构之一。Jarden Australia 表示,这种支持在过去五年中增长了五倍,协助了约60%的首次购房者。

(图片来源:AFR)

(图片来源:AFR)

然而,许多慷慨的父母在不自知的情况下,走进了一个涉及法律、税务和财务问题的雷区,这不仅可能威胁到他们自己的未来,还可能引起子女间甚至兄弟姐妹间的裂痕。

下面这些步骤将帮助你避免这些潜在的问题,同时不会永久破坏家庭聚会的氛围。

(图片来源:AFR)

(图片来源:AFR)

1.如何操作?

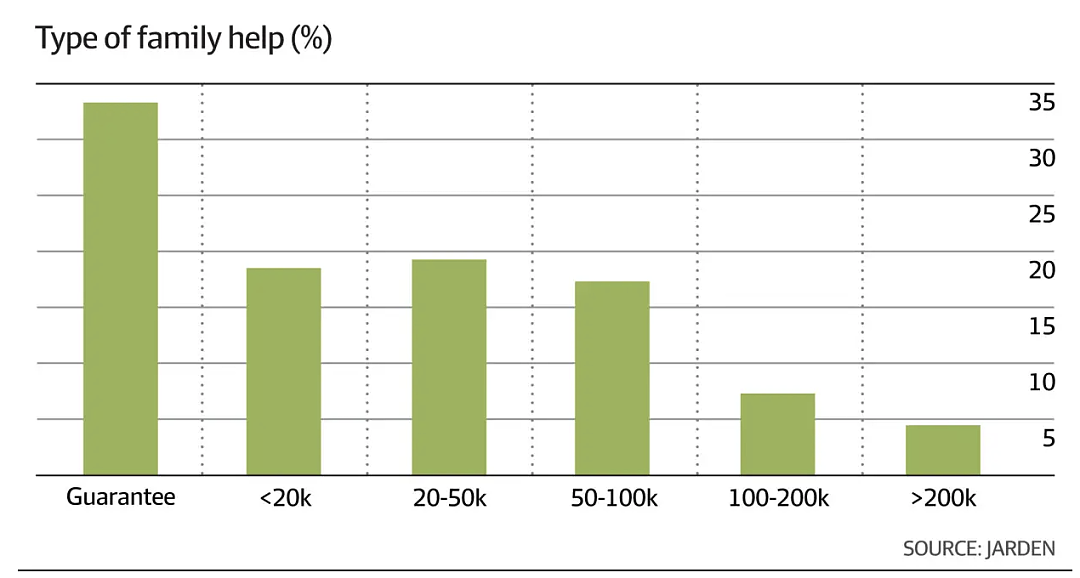

Jarden 的研究指出,约三分之一获得父母支持的孩子得到了父母的担保贷款,其他人则得到了贷款或现金礼物。这家财富管理公司警告,许多首次购房者在通常需要七年时间积攒20%定金,否则会被市场挤出。

研究显示,担保的范围从支付定金到支付整个贷款期限不等,这可能让父母承担长达30年的财务责任。

律师们表示,越来越多的涉及家庭纠纷的案件开始出现,这些案件都涉及协议内容和谁应对未偿债务负责的问题,这也强调了任何贷款或赠款都需要被仔细记录的必要性。

(图片来源:网络)

(图片来源:网络)

对于贷款,父母至少应该在孩子房产的产权上注册,以让其他人知悉他们的利益,Solomon Hollett Lawyers 的董事 Craig Hollett 说。

或者,贷款人应该在孩子的房产上注册一个“抵押警示”的法律程序,以保护父母的“公平抵押权”(指某人借钱给财产所有者时,拥有在违约或破产情况下强制执行权益的权利,如果孩子想要出售或进一步抵押这个房产,任何潜在的买家或贷款人都会被告知父母的财务利益)。

“虽然让孩子这么做,可能会让父母当时感到有些尴尬,但对父母来说有贷款协议的证据更为安全,”Hollett 说。

(图片来源:网络)

(图片来源:网络)

2.给予多少?

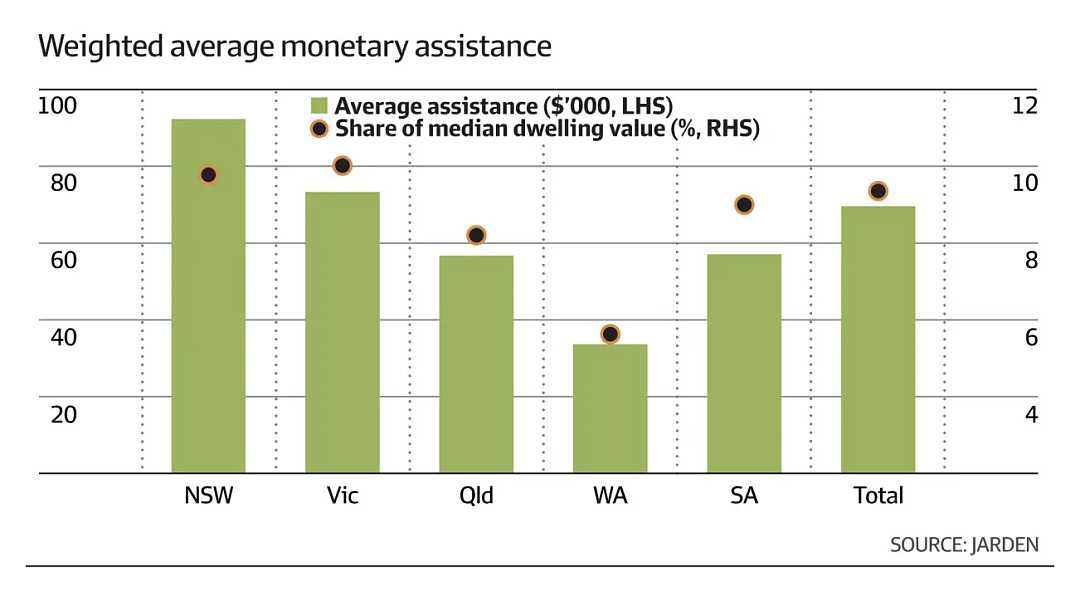

父母的贡献根据各州和领地的房价而有所不同,Jarden 指出,在新南威尔士州平均约92,000澳元,在西澳大利亚为34,000澳元。

全澳平均约为70,000澳元,近5%的人收到了超过200,000澳元的支持,其分析显示。

“年轻人没有这些资金就买不起房子,”Clover Financial Solutions 的董事 Phoebe Blamey 说。“他们负担不起定金,贷款机构不会批准占房产价值95%至97%的贷款,”她补充说。

(图片来源:网络)

(图片来源:网络)

在新南威尔士州和维多利亚州房价最高,父母通常提供更大的帮助,大约占住宅价值的10%,Jarden 表示。在西澳大利亚房价最低,父母援助的金额相当于住宅价值的约6%。

“这与珀斯更实惠的住房市场相一致,那里的房价收入比为5.5倍,而悉尼为9倍,”其分析显示。

(图片来源:网络)

(图片来源:网络)

但不同家庭之间的策略各不相同。

Mano 和 Louise 分别在堪培拉和悉尼购买了一所房子和一套公寓,他们分别将其出租给 Nicole 和另一个不愿意透露身份的儿子。

Mano 说:“能够支持我的孩子们舒适安全地生活,同时教会他们财务责任感,这很重要。”

(图片来源:网络)

(图片来源:网络)

24岁的 Jonathan Wadsworth 在一家行业头部零售商的国际金融团队工作,Wadsworth 表示他很容易负担得起还款,在墨尔本攒够定金才是获得贷款和确保房产的最大障碍。

Jonathan 的父亲 Greg 提供了书面担保来补足定金,并为他的儿子节省了数千澳元的贷款人抵押保险费。当贷款与价值之比超过80%时,将会收取 LMI。

Wadsworth 的房产自三年前购买以来已增值约70,000澳元,他预计到明年年底将有足够的资产净值来解除担保。“这为我打开了进入房产市场的大门,”他说。

(图片来源:网络)

(图片来源:网络)

3.公平对待

确保贷款对贷款人、借款人和所有家庭成员公平是成就或破坏一笔交易的关键,公平分配可以很好地降低发生破坏性争议的风险,并保持和谐。

这包括确保父母能够负担得起资助孩子的购买,同时让其他兄弟姐妹对礼物或贷款的金额(以及还款条款)感到满意,这可能意味着要修改父母的遗嘱以确保平等对待。

父母首先需要评估贷款对自己财务的影响,计算他们退休时需要多少钱,以及这是否会影响他们获取其他信贷的能力。

(图片来源:网络)

(图片来源:网络)

Autonomy First Lawyers 的首席律师 Michael Perkins 说:“家庭需要对父母能负担得起的规则非常清楚。”该律师事务所处理包括老年人虐待问题在内的家庭法律问题。

“父母通常会牺牲自己的长期利益来支持他们的孩子,”Perkins 说。“大多数问题发生在父母负担不起孩子生活愿望的情况下。”

Hollett 警告说,一些孩子越来越多地自行使用父母的财富,这可能会与兄弟姐妹产生潜在问题。

(图片来源:网络)

(图片来源:网络)

例如,孩子们使用授权书授权他们在父母失去判断能力时,做出法律和财务决策,声称他们有权提前兑现遗产。

或者,他们向年迈的父母施压,要求宽恕其债务。

“当一个孩子得到比其他人更多时,就可能变得不怀好意,”Hollett 说。“遗嘱应该做出规定,以确保所有孩子都得到公平对待。”

(图片来源:网络)

(图片来源:网络)

Pitcher Partners Advisory 的客户总监 Anna Hacker 建议所有交易都应以书面形式进行。

“你不该依靠记忆,”Hacker 说。“每个故事都不止一面。”

其他家庭法律文件(如遗嘱)也需要修改,以确保它们能完全反映资产分配的不平衡。“这可能意味着通过在遗嘱中给其他兄弟姐妹更多的钱来确保公平,以弥补贷款,”她说。

(图片来源:网络)

(图片来源:网络)

4.了解赠礼限制

那些领取部分养老金或其他 Centrelink 福利的人需要确保这些问题不会受到影响。

“政府将每年超过10,000澳元或五年内超过30,000澳元的赠礼视为可评估资产,”Later Life Advice 的首席顾问 Brendan Ryan 说。Later Life Advice 是一家独立的财务顾问公司。

“虽然通过赠予可以略微减少可评估资产,但较大数额的资产仍将被纳入测试。”

退休老人需要仔细查看用于计算养老金率的资产测试,他说。

Ryan 说,如果老人需要一笔大额资金来支付RAD(老年护理退还式住宿押金),那在给孩子或家庭成员大量赠款之前应寻求建议。平均 RAD 约为470,000澳元,但在大城市可能超过100万澳元。

捐赠不会影响获得联邦老年人健康卡的资格。

(图片来源:网络)

(图片来源:网络)

5.税务明智

H&R Block 的税务总监 Mark Chapman 表示,就现金礼物而言,无论是给予者还是接受者都没有税务影响。H&R Block 是一家准备税务申报的公司。

“但对于其他类型的资产,如房产,可能需要考虑资本利得税(CGT:指在出售或转让资产时所产生的资本利得),”Chapman 说。

(图片来源:网络)

(图片来源:网络)

赠送给孩子或其他家庭成员的房产将被视为按市场价值处置,可能导致 CGT 责任。

接受房产的人在出售资产时也要对 CGT 负责。任何收入,如租金,也将被评估。

“那些赠送自己住房的人,可能可以利用“主要住宅豁免“来消除他们的 CGT,”他说。主要住宅豁免规定,出售家庭住宅时不征收资本利得税。

(图片来源:网络)

(图片来源:网络)

6.了解风险

担保人:大约三分之一的父母担保贷款,如果孩子违约,可能会使父母面临极端财务风险,甚至可能失去自己的家。

这是因为父母同意承担孩子无法偿还的抵押贷款。

Hollett 说:“在一些情况下,父母是在担保整个贷款的期限,可能是25到30年。”“这意味着50多岁提供担保的父母可能在80多岁时仍然负有责任,而那时他们正靠自己的积蓄生活。”

(图片来源:网络)

(图片来源:网络)

律师建议父母明确贷款担保是部分还是全部。例如,对贷款前25%进行部分担保可以减少风险和限制风险。

首次购房者 Wadsworth 将担保限制在定金上。

一些国家最高法院经常审议关于财务赠送是贷款、礼物还是担保的BOMAD 争议。

(图片来源:网络)

(图片来源:网络)

西澳大利亚州最高法院最近的一起案件裁定,一位父亲未能维持抵押贷款的支付条件,违反了借款条件,并命令他向女儿支付250,000澳元。

贷款:应按照特定的利率偿还,并且条款和条件规定了债权人在违约时的权利。

Pitcher Partners 的 Hacker 说,父母应该像商业合同一样制定贷款协议,指定利率、期限和违约情况下贷款人的权利。

(图片来源:网络)

(图片来源:网络)

这降低了昂贵的法律费用和损害信用评分的风险,毕竟这会影响未来的借贷能力。

在子女与伴侣关系破裂的情况下,可以通过使子女和伴侣都对贷款偿还负责,为父母提供额外保护。

或者,如果孩子处于一段关系中,且担心伴侣可能会带着家庭财产离开,那么贷款比礼物更可取。

(图片来源:网络)

(图片来源:网络)

礼物:赠送金钱的父母面临着各种不同的问题,因为礼物是无偿赠送的。

“它们需要被适当记录,防止混淆,以减少潜在的冲突,”Hollett 说。

这种行为需要在法律协议中详细列出的礼物细节包括其价值、捐赠者与受赠者的关系以及明确声明不需要偿还。

越来越多的父母因为回忆的差错,花费昂贵的金钱通过法院解决。

(图片来源:网络)

(图片来源:网络)

在新南威尔士州最高法院,代理法官 John Griffiths 最近驳回了 John Koprivnjak 的主张,他声称自己帮助女儿 Natalie 购买30万澳元海滨房屋的75,000澳元赠款赋予他房产的所有权。

Griffiths 强调了提起诉讼试图确立自己权利的人需要提供“同期文档”,这些文档涵盖了从财产购买到印花税、土地税和保险的各个交易。

“这种当时的财务信息将直接关系到最关键的问题,即谁拥有所有权,”法官如此裁定。

(图片来源:网络)

(图片来源:网络)

7.贷款人的特别优惠

根据 Canstar 的数据,几家贷款机构为家庭成员提供帮助购买房产的激励措施,Canstar 监控利率市场。

这些帮助买家以较低的定金避免 LMI,以增加他们的购买预算,并获得更低的利率。那些考虑交易的人需要仔细比较条款和条件。

例如,在家庭成员支付定金之时,保险商 Helia 提供 15% 的 LMI 保费折扣。

(图片来源:网络)

(图片来源:网络)

Westpac 集团使用自己房产中的净值作为担保,担任住房贷款的担保人。某些情况下他们可以使用定期存款中的现金储蓄。担保人机制可以限制风险,让他们只需为部分房贷负责。

Bank of Queensland 的家庭担保涉及两笔贷款。借款人需要负责两笔贷款的还款,一笔没有担保,另一笔有担保并通常限制在购买价格的大约 20%。这意味着,当贷款与价值之比降至 80% 以下时,就可以取消家庭成员的担保责任。

(图片来源:网络)

(图片来源:网络)

(本文内容及信息仅针对澳大利亚)

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64