一周重磅日程:中国经济数据,达沃斯论坛,高盛台积电财报,苹果Vision Pro预售(组图)

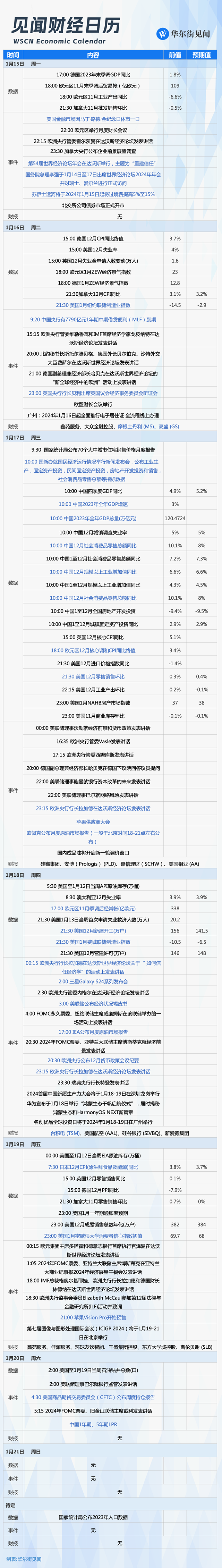

1月15日至1月19日当周重磅财经事件一览,以下均为北京时间:

重点关注:中国12月经济数据、2023年GDP数据、人口数据,美联储经济状况褐皮书,达沃斯论坛。央行方面,中国1年期MLF到期,欧央行公布12月货币政策会议纪要,美联储和欧央行多位高官发表讲话。

另外,摩根士丹利、高盛、台积电相继发布财报、欧元区及英国发布12月CPI数据、苹果Vision Pro正式开启预售、欧佩克公布月度原油市场报告。

中国12月经济数据、2023全年GDP

周三(1月17日),中国将公布1-12月及12月的工业增加值、固定资产投资、社会消费品零售总额及2023年全年GDP等重磅数据。

10月18日公布的数据显示,中国三季度GDP超预期增长4.9%,前三季度GDP同比增长5.2%。

国家统计局副局长盛来运在新闻发布会上表示,四季度只要增长4.4%以上,就可以保障全年5%左右的预期目标。盛来运判断,四季度经济将会继续恢复向好,总体保持回升态势,对实现全年5%的预期目标很有信心。

另外,盛来运还指出,服务消费是推动经济增长的重要因素:今年前三季度消费对经济增长的贡献率是83.2%,明显提升,服务消费是其中重要的组成部分,而且增速比较快,对经济增长发挥了重要支撑作用。

广发证券郭磊在报告中指出,三季度GDP增速超预期主要来自于两部分:一是8-9月出口降幅收窄速度比想象的要快,二是消费在三季度存在一定的中枢跳升特征。

其他经济数据方面,国家统计局将公布布1-12月以及12月的工业增加值、固定资产投资、社会消费品零售总额等数据。

11月工业增加值环比0.87%,高于前值的0.39%;11月社会消费品零售总额环比-0.06%,略低于前值的0.12%;11月固定资产投资环比0.26%,高于前值的0.12%;11月地产销售大致持平,其中销售面积略高、销售额略低于前值。

郭磊分析认为,11月经济数据信号是正向的。特别是地产融资、新开工、施工初步呈现环比企稳特征,这一背景下叠加京沪等一线城市的新一轮放松,逻辑上会继续产生支撑力。

结构上仍存的不足之处是“供给强于需求”,这与高频数据下的用电、货运等相对偏强,工业价格数据偏弱的特征可以相互印证。这也是中央经济工作会议强调“着力扩大内需”的原因。

“周一”会有惊喜吗?

周二(1月16日),中国央行有7790亿元1年期中期借贷便利(MLF)到期。市场密切关注周一(1月15日)央行是否会下调关键政策利率。

周六(1月20日)中国央行公布1年期、5年期LPR。

市场当前几乎一致认为,今年以来中债长端收益率的快速下行是市场“降息交易”推动的结果,今年1月15日(下周一)央行可能下调政策利率,有机构预测MLF利率将下调15个基点,甚至有可能实行“双降”(即降息和降准并行)。

有媒体观点认为,从数值上看,目前代表市场利率的10年期国债收益率已经回落至中期政策利率(1年期MLF利率)和银行负债成本(6个月同业存单发行利率)附近,这意味着当前环境下降息确有必要,特别是政策利率。

国盛证券固定收益首席分析师杨业伟表示,为避免存款利率下调后银行存款的流失压力加大,政策利率和银行间资金价格需要进一步下调。预计新一轮降息周期将开启,MLF和公开市场操作利率以及LPR有望在年初调降。

中信证券明明团队此前发布报告称:回顾近五年的货币政策操作经验,春节前后往往是央行降准降息的重要窗口,我们认为从目前经济修复需求、实际利率情况等角度来看,一季度存在较高的降息概率,同时也不排除降准的可能。

中信证券指出,对于债市而言,在降息落地前,货币宽松预期或支撑债市行情延续;若降息落地,将带动广谱利率中枢整体下移,但同时需警惕债市演绎“利多出尽”逻辑,可以等降息当月的LPR报价公布后,结合市场情绪,博弈债市机会。

中欧经济学与金融学教授、央行调查统计司原司长盛松成在去年12月时指出,降准的概率大于降息。目前我国金融机构超储率处于低位,降准对调节市场流动性较为有效。数据显示,目前我国金融机构加权存款准备金率为7.4%,而利率则已经处于历史低位。目前LPR(贷款市场报价利率)已创2019年改革以来新低,可见降准的空间大于降息。

针对CPI、PPI连续3月为负,国盛宏观熊园团队指出,连续3月同时为负跟2023年12月制造业PMI降至全年次低、中观高频指标持续走弱等信号一致,均指向当前经济景气持续回落、需求不足愈发突出、下行压力仍大。从政策端看,继续提示:近两三个月是经济和政策落地的重要观察期。具体到货币政策,1月就有可能降准降息,PSL有望持续投放,政策性金融工具也可能重启。

野村证券也预计,2024年上半年中国央行将分别在1月和4月进行两次各15个基点的公开市场操作利率和MLF利率的降息,同时还可能进行一次25基点的降准,以增加银行可贷资金。

其他央行:美联储发布经济状况褐皮书、欧央行公布会议纪要

周四(1月18日),美联储时隔六周,将公布12个地方联储编制的经济形势调查报告(褐皮书)。

11月29日发布的褐皮书显示,在截至11月7日的六周内,美国经济活动总体放缓,经济前景也有所下滑;因为对价格更敏感,消费者的支出减少;人才市场的需求继续放缓,但市场供应吃紧。

价格方面,褐皮书显示,个联储辖区的价格上涨基本放缓,预计温和上涨的态势将持续至2024年。

从近期发布的经济数据看,美国12月CPI重新抬头,但PPI超预期降温,为美联储降息前景增添不确定性。

12月CPI同比、环比均反弹,同比上涨3.4%,为3个月来最高,环比增速涨至0.3%;更受关注的核心CPI同比增速小幅回落至3.9%,但仍高于预期,环比增速未再升温。

12月PPI同比增长1%不及预期,环比由正转负,连续三个月未增长。

最新数据发布后,市场加大押注美联储将于3月开始降息,FedWatch芝商所观察工具显示,预计FOMC在3月19日举行的年内第一次利率会议上宣布降息的可能性为74%。

当周,多位美联储高官将就经济前景发表讲话:

1月17日,美联储理事沃勒就经济前景和货币政策发表讲话;

1月18日,FOMC永久票委、纽约联储主席威廉姆斯在该联储举办的一场活动上发表讲话;2024年FOMC票委、亚特兰大联储主席博斯蒂克就经济前景发表讲话;

1月19日,2024年FOMC票委、亚特兰大联储主席博斯蒂克在亚特兰大商业纪事报2024年经济展望午餐会发表讲话;

1月20日,2024年FOMC票委、旧金山联储主席戴利发表讲话。

周四(1月18日),欧洲央行将公布12月货币政策会议纪要。

12月14日,欧央行公布最新利率决议,继续“按兵不动”,将主要再融资利率、存款便利利率、边际贷款利率维持在4.5%,4%以及4.75%的历史高位,并同时下调了通胀前景和GDP增速的预期。

不过在利率声明中,欧央行仍发出偏鹰的信号:尽管通胀近几个月有所下降,但短期内可能再次小幅反弹,过去的加息将继续有力地传导至融资条件、进一步抑制需求,从而有助于抑制通胀。

1月9日发布的欧元区11月失业率创历史新低,似乎暗示着欧元区“抗通胀”之路仍充满坎坷。

失业数据公布后,欧央行副行长Luis de Guindos也于1月10日继续打压降息预期称,通胀回升会持续下去,降息可能不会很快发生。

当周,多位欧央行高官将就经济前景发表讲话:

1月17日,欧洲央行管委西姆库斯发表讲话;欧洲央行管委西姆库斯发表讲话;欧洲央行管委西姆库斯发表讲话;

1月17-18日,欧洲央行行长拉加德将在达沃斯经济论坛发表多次讲话;

1月19日,欧洲央行监事会委员Elizabeth McCaul参加第12届法律与金融研究所(ILF)活动并致辞。

摩根士丹利、高盛、台积电相继发布财报

周二(1月16日),摩根士丹利、高盛将于美股盘前发布2023年四季度财报。

本周开始,银行股揭开美股财报季序幕,摩根大通、美国银行、花旗先后发布了新一季度的财报,表现各异。

摩根大通在高利率环境下表现出色,营收、利润双双创下历史新高,领涨银行股;

美国银行所持债券大幅贬值给该行带来浮亏,净利润同比下滑超过50%,不过年底债市反弹弥补了部分账面损失;

花旗银行则营收、利润均低于预期,交易业务营收同比下滑19%,全年净利润则同比暴跌38%,并且由于近期阿根廷比索的贬值,该行四季度面临约8.8亿美元的损失。

2023年三季度,由于投资银行和交易业务均出现下滑,摩根士丹利第三季度利润同比下降9%,不过财富管理业务收入增长,总体业绩表现在各大行中垫底,利润降幅小于高盛,但落后于摩根大通、美国银行和花旗。

受资产与财富管理业务的影响,2023年三季度,高盛利润、营收双双下降,不过也均高于预期。高盛表示,出售贷款业务GreenSky将导致第三季度每股收益减少0.19美元。

在2023年的大部分时间内,高利率环境令美股银行股承压,但去年10月下旬银行股开始飙升,因为市场坚信美联储将结束本轮加息周期,带动股债市场强劲反弹。

分析师预计,由于融资成本上升,大行去年在第四季度的业绩将普遍低迷。

周四(1月18日),台积电将发布2023年四季度财报。

1月10日,台积电公布12月财报数据,显示,2023年12月营收1763亿元新台币(约合57亿美元),同比减少8.4%;四季度的营收达到6255亿新台币(约合200.8亿美元),超出分析师预期的6162亿新台币(197亿美元),与上年同期持平。

2023年全年台积电实现营收2.16万亿元新台币(约合693.8亿美元),同比下滑4.5%。

媒体分析指出,台积电第四季度的初步营收数据超出预期,主要得益于AI发展对芯片的需求,一定程度上抵消了智能手机和笔记本电脑等消费电子对芯片的需求下滑。

此前,台积电曾于上月宣布开始研发1.4nm级制造技术,名为A14,预计于2027-2028年期间开始量产;据媒体此前获悉,台积电3nm芯片也将逐步放量。全球先进芯片代工的主要厂商台积电、三星和英特尔均进入3nm以下工艺阶段,人工智能带来的新一轮芯片技术竞争持续升温。

2024年达沃斯论坛

世界经济论坛第五十四届年会将于2024年1月15日-19日在瑞士达沃斯举行,本届年会主题为“重建信任”。

国务院总理李强于1月14日至17日出席世界经济论坛2024年年会并对瑞士、爱尔兰进行正式访问。

会前发布的《2024年全球风险报告》指出:

无论是短期还是长期,极端天气、人工智能技术引发的不良后果、网络攻击等都将是全球面临的最大风险。

未来10年,极端天气、地球系统的关键变化、生物多样性损失和生态系统崩溃、自然资源短缺、错误和虚假信息、人工智能技术引发的不良后果将是全球面临的前六大风险。

报告还呼吁各国领导人重新思考应对全球风险的行动。报告建议将全球合作的重点放在最具破坏性的新兴风险上,以迅速制定有针对性的防护措施,并强调各国面对日益严重的全球分歧应加强对话。

其他重要数据、会议及事件

国家统计局公布2023年人口数据

周三(1月17日)上午,国新办将召开国民经济运行情况新闻发布会。按照往例,发布会上将公布2023年人口数据。

美国金融市场因马丁·路德·金纪念日休市一日

1986年1月美国总统里根签署法令,为表纪念,规定每年1月的第三个星期一为马丁·路德·金日,并将这一天定为联邦的法定假日。

因此,美国股市将在周一(1月15日)休市一日,1月16日恢复正常交易。

日本12月核心CPI

周五(1月19日),日本将公布12月除生鲜食品和能源价格的CPI数据。

今年以来,能登半岛地震、经济数据疲软、美联储不确定的降息前景、工资数据超预期放缓等事件相继打压了日央行加息的预期,本周日股屡创新高。不过,上个月公布的GDP经济数据仍显示日本内需疲弱,有观点认为,疲弱的预期意味着日银很难快速推翻收益率曲线控制(YCC)及负利率等超宽松政策。

日本11月去除生鲜食品后的核心CPI为106.4,同比上升2.5%,涨幅为2023年9月以来首次缩小,符合市场预期。

德国2023年GDP

周一(1月15日),“欧洲经济火车头”德国将公布2023年末季调GDP同比。

去年公布的数据显示,德国第三季度GDP环比萎缩0.1%,同比萎缩0.4%,仍陷低迷泥沼。

欧元区、英国12月CPI

周三(1月17日),英国、欧元区将相继发布12月CPI数据。

德国最近公布的12月CPI数据显示通胀重燃,12月份的通胀同比增长3.8%,高于一个月前的2.3%。12月德国能源价格同比上涨4.1%,而此前为同比下跌4.5%。

德国CPI数据发布后,欧洲央行今年将降息约160个基点,从3月份开始降息的可能性为60%。

此前,欧元区CPI已连续六个月放缓,接近欧洲央行2%的目标。欧元区11月调和CPI同比增长2.4%,为2021年7月以来的最低增速。

英国方面,11月通胀数据超预期大幅放缓至两年低点,创下2021年9月以来最低同比涨幅。

市场押注英央行最早于明年5月降息、总计降息143个基点。

欧佩克公布月度原油市场报告

周三(1月17日),欧佩克将公布原油月报。

本周,美油累跌1.53%,布油累跌0.6%,在上周反弹后回落,最近五周内第二周累跌。巴以冲突爆发以来14周内,本周是原油第九周累跌。不过,随着中东局势进一步升级,推升了市场对油价走高的预期。

反映原油市场供需的关键晴雨表——即期价差显示,去年11月以来原油期货市场首次短暂地转向期货贴水。同日,美国能源信息署(EIA)预计,今年全球石油需求量将超过供应量12万桶/日,不过今年下半年需求料将放缓。EIA预计今明两年的布伦特原油价格为82和79美元/桶。

苹果Vision Pro开启预售

周五(1月19日),苹果Vision Pro将于太平洋时间5:00(北京时间21:00)正式开启预售,于2月2日正式发售,起售价3499美元。

天风国际分析师郭明𫓹认为,如Vision Pro不能瞬间售罄,则低于预期,影响Apple及产业链股价,Vision Pro的市场反应是今年Apple产业链的观察重点。

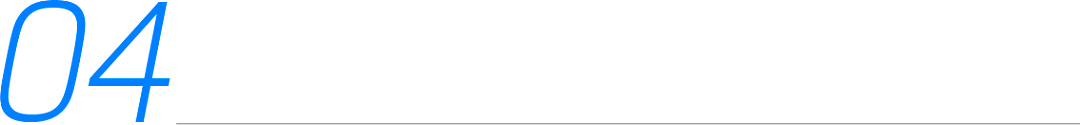

打新机会

当周(1月15日-1月19日)A股有3只新股网上发行,港股有1只新股发行。

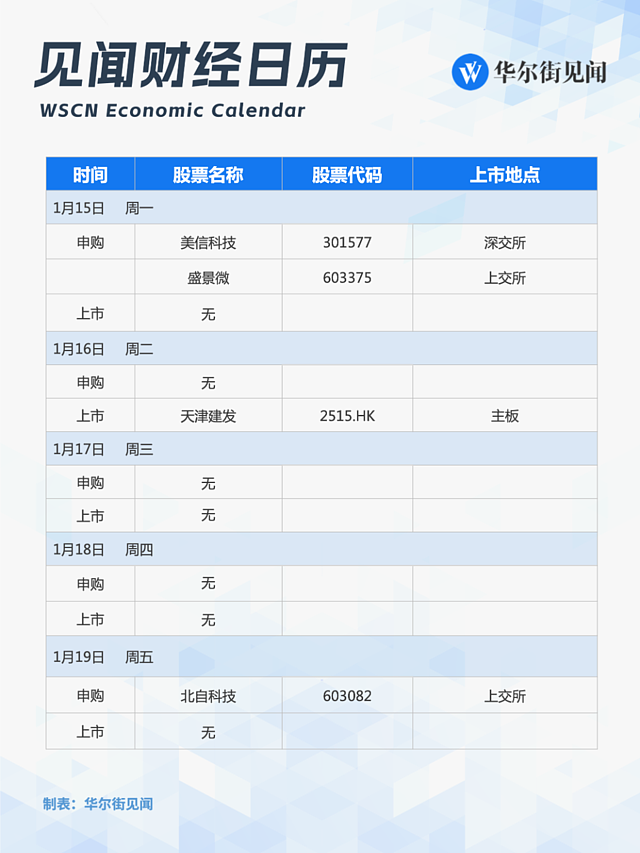

当周共计34只(A类与C类合并统计)新基金发行,其中债券型基金9只,混合型基金7只,指数基金12只。

本文不构成个人投资建议,不代表平台观点,市场有风险,投资需谨慎,请独立判断和决策。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64