商业地产大缩水!澳洲CBD写字楼贬值20%,业主亏本抛售(组图)

主要CBD写字楼的售价较峰值低20%,这是迄今为止最有力的证据,表明澳洲写字楼市场的调整正接近底部。

据《澳洲金融评论报》报道,Jefferies分析师Sholto Maconochie表示,“我们已经接近底部,这些交易将成为未来12个月定价的基准,现在已经非常接近我们需要达到的水平。”

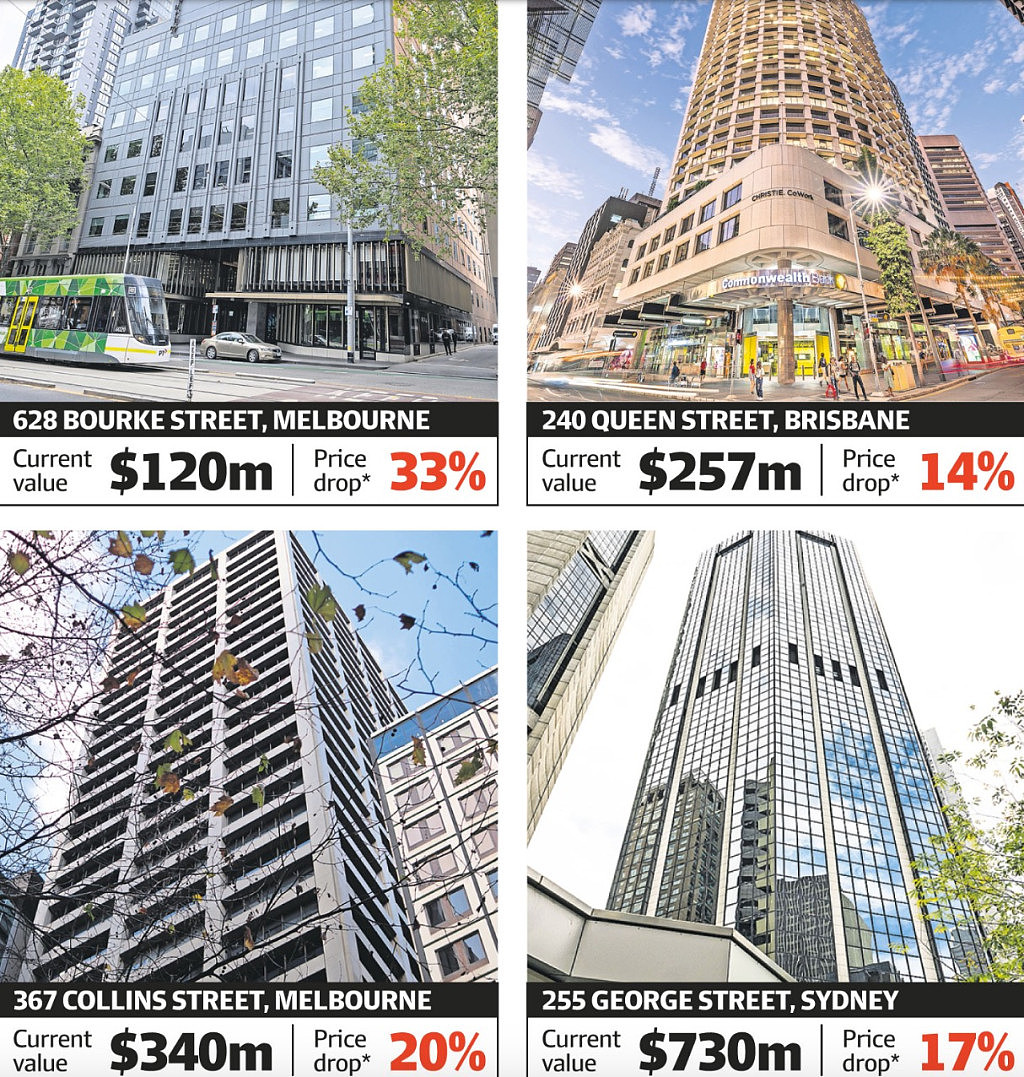

(图片来源:AFR)

最新的交易包括墨尔本Bourke Street 628号的16层大楼,该大楼7年前由瑞士基金经理AFIAA以略高于1.8亿澳元购买,现在即将以1.2亿澳元的价格出售。

在布里斯班,美国巨头Brookfield为其位于Queen Street 240号的3亿澳元大楼找到了买家,精品综合商Quintessential正在为此筹集资金,销售价格为2.57亿澳元。

在墨尔本,Mirvac即将完成出售一栋位于Collins街建筑的交易,其账面价值已降至约3.4亿澳元,相比两年前的顶峰价值打了20%的折扣。

Maconochie认为,现在可能在距离低谷5%到10%的范围内。远程工作的转变,结合不确定的商业环境和飙升的利率,使全球办公楼价值暴跌。

这场动荡在澳洲来得较晚,一些专家预测,在完全消化之前,价值可能下跌25%。随着资产价值下跌的预期,上市地产公司的股价暴跌,而非上市资产的所有者,包括超级基金,面临贬值压力。

过去一年,由于所有者和潜在买家在定价上的僵持,商业地产交易大幅下降。 最受打击的是办公楼交易,交易量缩水三分之二,降至不足100亿澳元。飙升的利率和更高的债券收益率,以及对办公空间需求的不确定性,因为工作场所调整到混合工作模式,给该行业蒙上了阴影。

全球办公部门的混乱造成了一些企业“伤亡”,共享办公中心巨头WeWork申请破产,而美国和欧洲的银行正计算着它们对商业地产的暴露成本。澳洲的主要地产所有者不再否认他们的资产正在贬值。

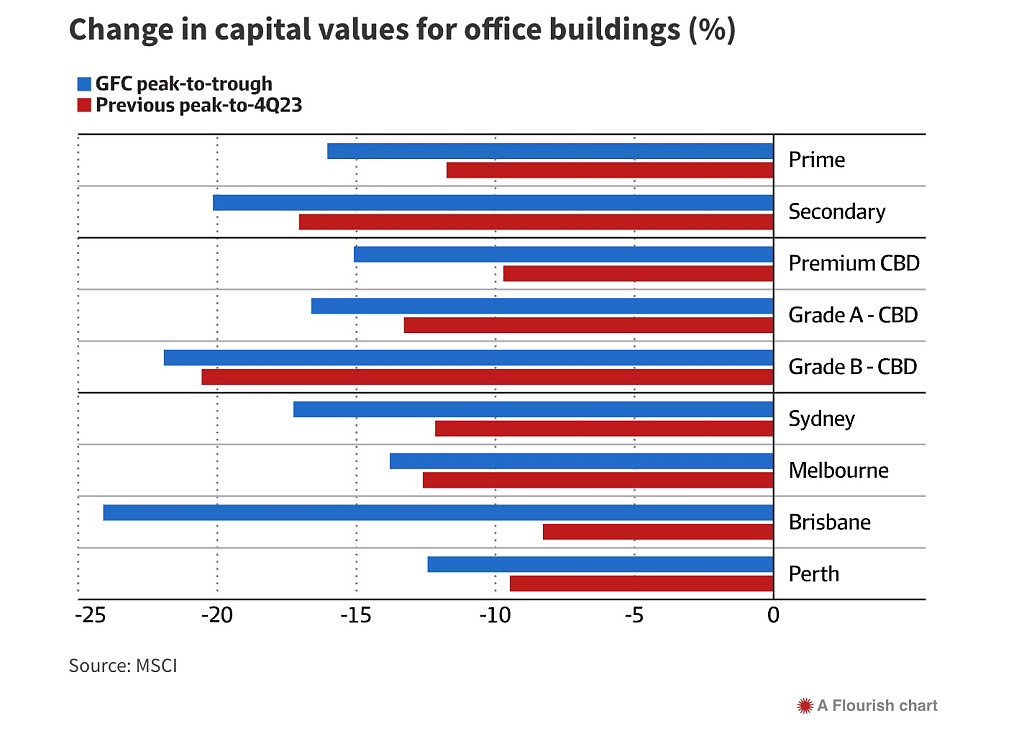

问题是:还有多远?澳洲最大的办公室所有者之一Dexus,在去年年中将其办公楼组合削减了8.8%,到12月又减少了5.4%。另一个可能反映办公室市场低迷程度的关键证据可以在本月由数据公司MSCI进行的分析中找到,该分析量化了买家和卖家之间的价格预期差距。

去年最后一个季度,这一差距仍在扩大,这表明悉尼办公楼的峰谷贬值可能达到23%,根据MSCI的数据,自2022年中旬高峰以来已下跌约11%。

MSCI的实物资产区域研究负责人Ben Martin-Henry表示,“为了让市场交易再次活跃起来,悉尼的办公空间价值需要进一步下降12%,这将意味着悉尼办公楼的总价值损失约为23%。”

根据MSCI的分析,在墨尔本,办公楼价值下跌了略超过10%,并且可能再下跌7.5%,总跌幅约为18%。Colliers对修正的另一种分析考虑了资本化率或资本率,这是投资收益率的行业简写,通常随着价值的下降而上升。

从2022年6月的高峰开始,悉尼的优质办公楼价值可能下跌25%到27.5%。 Colliers的研究提示,低谷可能在今年9月达到。JPMorgan的分析师预测,10%的温和修正将在6月结束。

MSCI发现,澳洲的价格预期差距明显比世界其他市场更宽。 虽然悉尼办公楼的价格差距接近25%,但全球平均水平约为17%。

Martin-Henry解释,“这在一定程度上可以归因于大多数其他全球市场已经看到了价值的修正,但我们还没有看到同等程度的修正。”澳洲的滞后修正也可以帮助解释为什么国际投资者在过去一年对尚未触底的商业地产市场持谨慎态度。

(Gina)

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64