Genex高价转让,背后是澳大利亚未来十年最赚钱风口(组图)

继上个月Altium同意一家日本公司91亿澳元收购要约后,近日,日本最大能源公用事业公司之一J-Power宣布以3.75亿澳元收购位于昆士兰州的可再生能源开发商Genex Power。

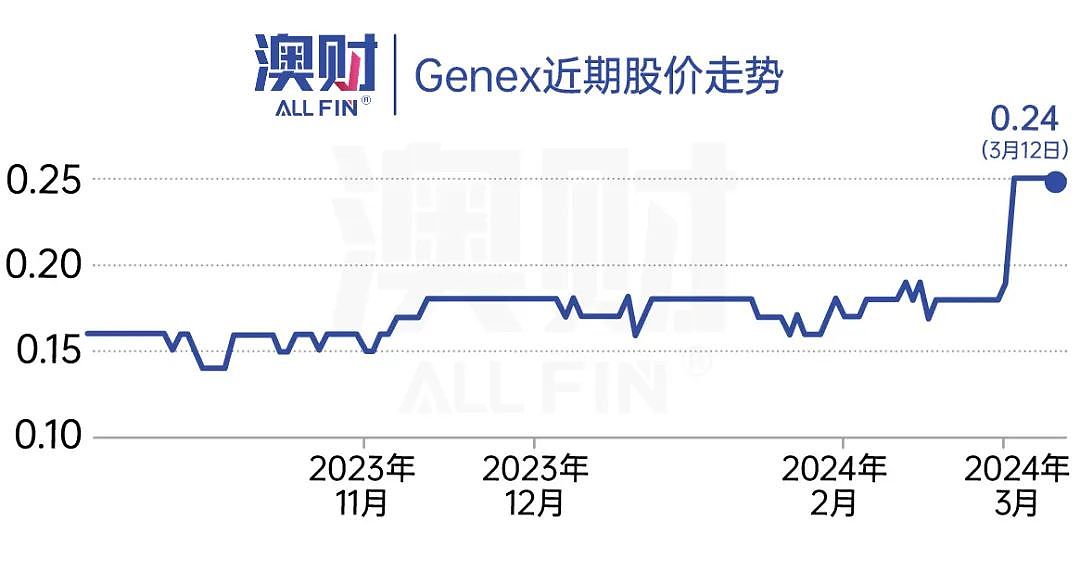

作为澳大利亚上市公司中唯一的纯可再生能源开发商,该收购消息传出后Genex股价迅速飙升32%。资料显示,总部位于东京的J-Power提出的收购价格高于Genex最近一个周五的股价接近50%。

近年来,澳大利亚新能源公司一直受到海外资本密切关注,前有北美私募财团Brookfield计划以187亿澳元高价并购能源巨头Origin Energy,今有J-Power积极布局澳大利亚能源行业,要知道,此前该公司主要精力一直集中在天然气和煤炭行业。

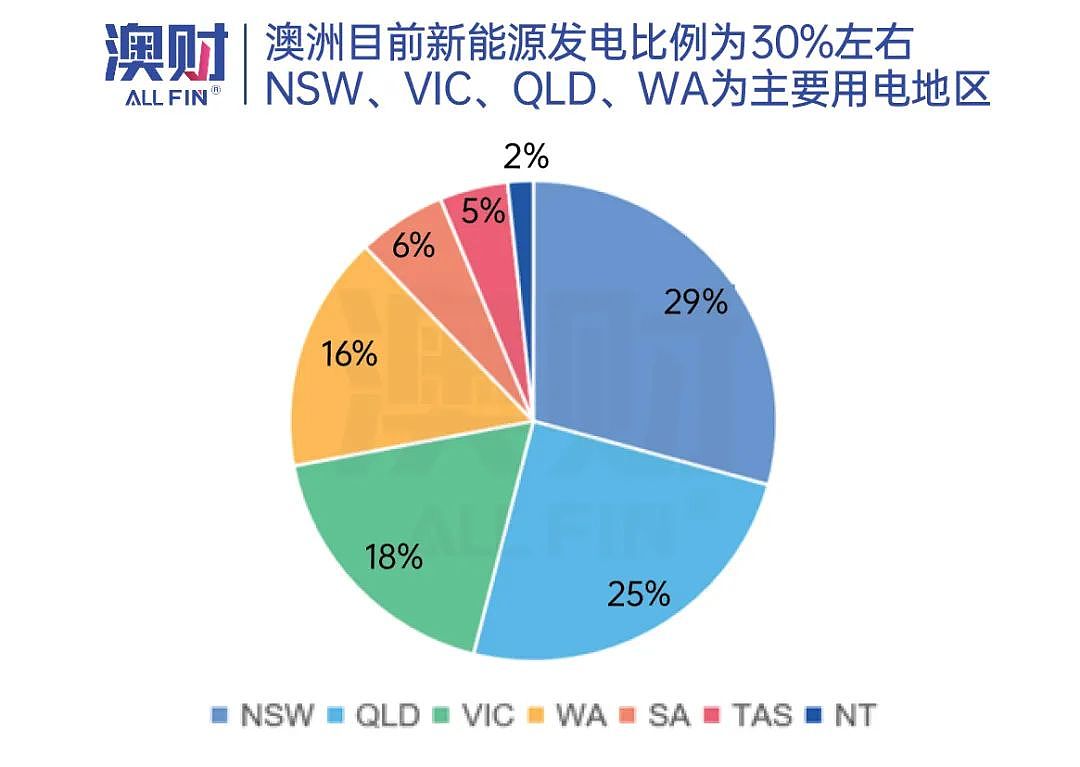

J-Power将“新能源”列入收购名单重点的背后,不难看出行业机遇将至。2024年全球新能源市场将迎来重要转折点:如下图所示,光伏市场市场规模已经相当庞大,增长速度放缓,成本高低成竞争关键;风能市场则持续增长,以海上风电为代表的可再生能源正成为未来能源结构中的重要组成部分。

而众所周知,澳大利亚是全球最知名的矿业国家之一,采矿业更是政府收入支柱。但随着行情变化,矿产业务的未来正在受到质疑。

幸运的是,在新的能源时代,在风电和太阳能领域都有相当储备的澳大利亚找到了一个新的万亿机会,但留给澳大利亚本土公司的时间不算太长了。

1

Genex争夺战

对于Genex未来归属的猜测已经持续了一年,前一次收购传闻来自于2022年年底。当时Genex发布公告称,在延长尽职调查期限后,由Skip Capital和Stonepeak Partners组成的财团停止执行对本公司的指示性报价。Genex董事会则宣布,停止与该财团进行的所有谈判,并对公司未来的发展抱有信心。

尽管收购终止,但Skip Capital依然获得了Genex19.9%股份,是其目前最大股东,领先于拥有7.7%股份的J-Power。

在外界看来,J-Power能够在收购竞争中领先一个身位,是因为其不仅以单纯财务回报为目的,而是期待与Genex达成更多业务合作。

目前Genex价值超过10亿澳元的可再生能源和发电项目组合中有三个运营项目,分别是Kidston站点50兆瓦太阳能发电场、昆士兰州中部大型电池项目以及新南威尔士州50兆瓦太阳能发电场。

J-Power除了是Genex的贷款人外,同时也是Genex在昆士兰州北部Kidston清洁能源中心的合作伙伴。该能源中心是Genex最主要的业务之一,包括太阳能发电场、风力发电场以及一个价值超过7亿澳元的抽水蓄能项目。

据了解,目前J-Power的收购提议包括一项价格为每股27.5澳分的不具约束力计划要约以及一份每股27澳分的替代性传统收购要约。

这份协议的价格高于Genex目前的股价,同时也高于上个月时同样由J-Power提出的24澳分计划要约,不过这次收购还没有最终尘埃落定。

Genex方面表示,为了股东的最佳利益,董事会决定与J-Power进行讨论。在Genex方面看来,本次收购价格远低于2017年34澳分的峰值,而且这家再生能源公司正在努力推进其雄心勃勃的抽水蓄能项目,该项目已经花了接近十年的时间,并将于明年上线。

J-Power发言人表示,该公司与Genex有牢固而长期的合作伙伴关系,包括作为Genex关键增长资产的共同所有者和开发商,“我们期待与Genex董事会进行建设性的接触,以最终确定一项可以提交给股东的提案。”

同时该发言人进一步明确了此次收购目的,“我们将加速对澳大利亚Genex和可再生能源未来的投资,J-Power将带来资本和运营专业知识,为新开发项目提供资金和运营。”

2

新能源赛道火热

在外界看来,无论是最终收购方是Skip Capital或J-Power,争夺Genex的最终目标都是进军可再生能源行业。

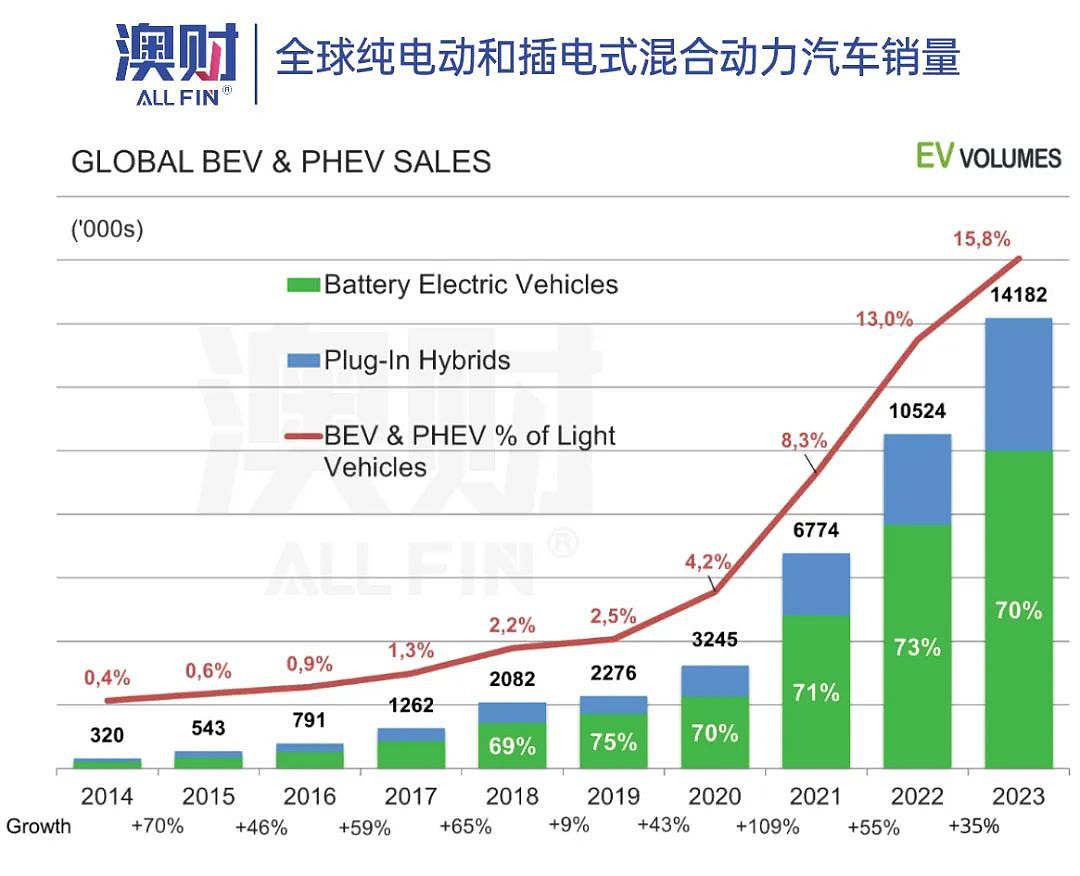

近年来,化石燃料则逐步退出历史舞台,煤炭、石油等传统能源的使用量逐渐减少。同时,由于电动汽车的普及以及绿色建筑的推广,对天然气的需求也开始下滑。

国际能源署数据显示,2023年全球电动汽车销量达到了500万辆,同比增长60%,这对于石油和石天然气行业来说无疑是一个沉重的打击。

随着科技日新月异和环保意识不断加强,能源行业正在经历前所未有的变革,新能源成为所有能源公司不得不关注的核心重点。

Genex收购争夺战正是近年新能源行业资本战的典型缩影。

此前不久,日本能源公司Inpex公司以3.25亿澳元价格收购了意大利绿色电力公司Enel Green Power在澳大利亚业务的50%股份。

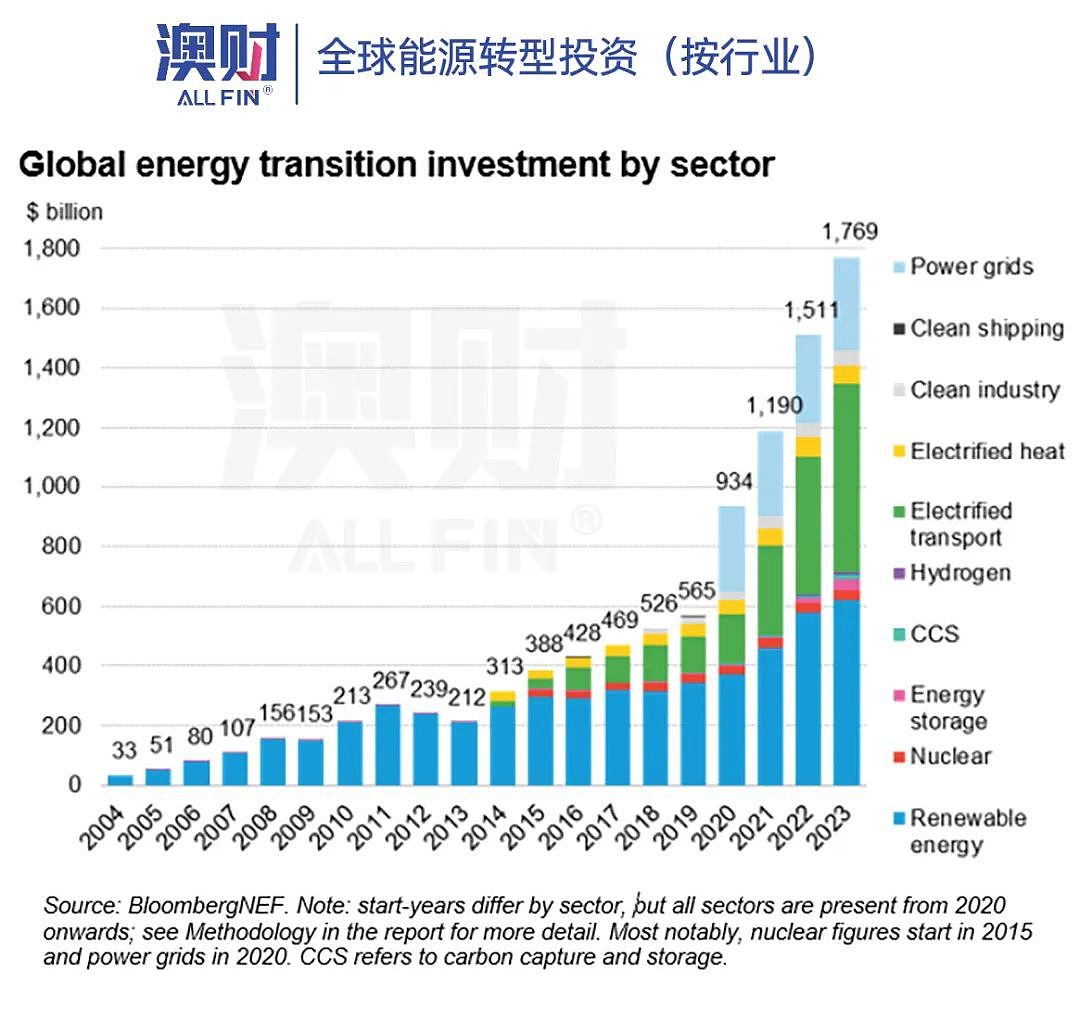

今年年初,新能源数据提供商BloombergNEF(BNEF)发布报告显示,2023年全球关于低碳能源转型投资增长17%,达到1.77万亿美元,这一数字创下了年度投资新纪录。

其中可再生能源领域投资去年实现了8%增长,达到6230亿美元,这一数字仅次于电气化交通的6340亿美元排名第二。这部分投资主要流向建设可再生能源生产设施的投资,如风能、太阳能和地热发电厂、以及生物燃料生产工厂等。

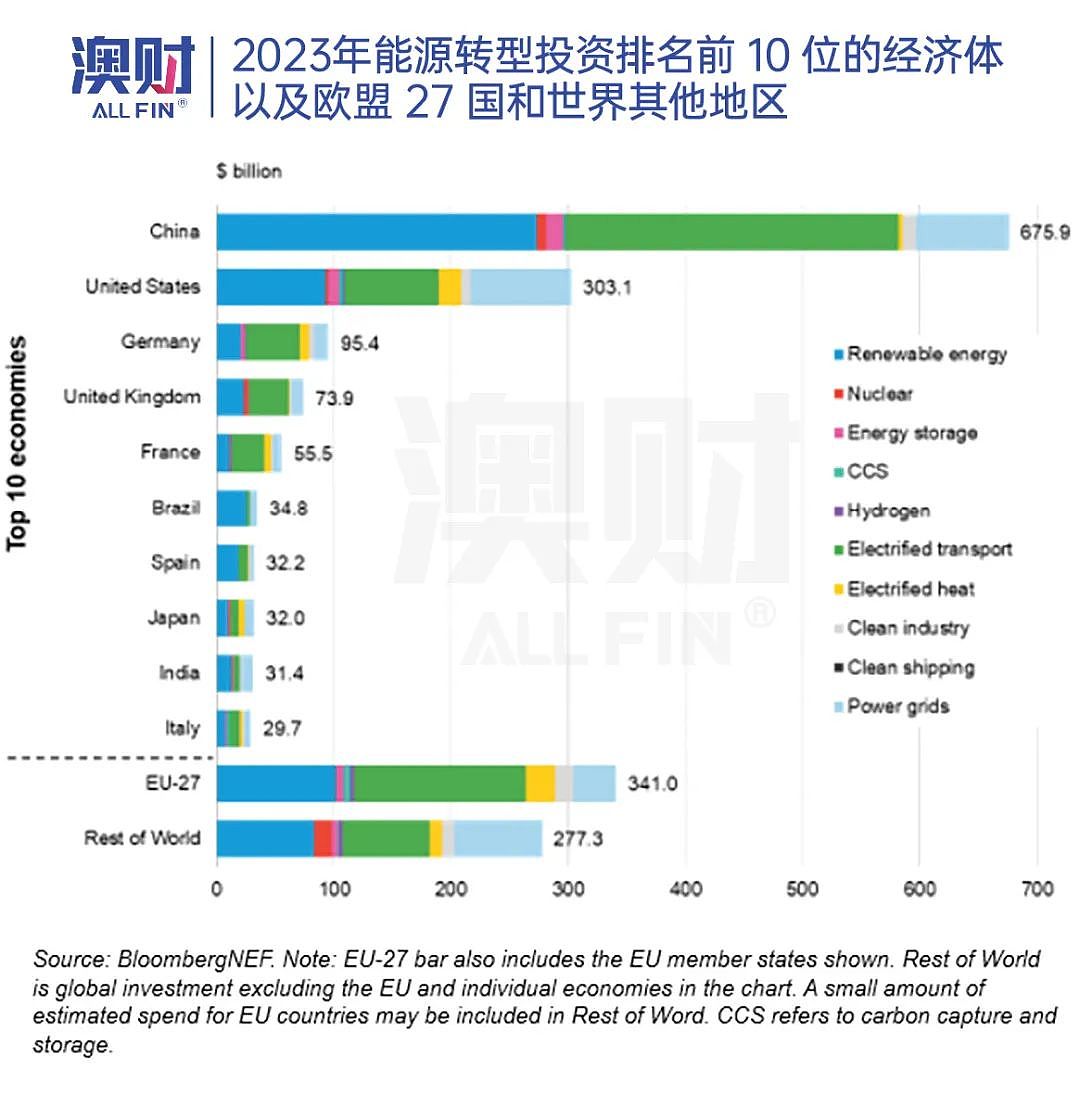

最重要的投资方来自澳大利亚矿业的传统合作伙伴,2023年中国在能源转型领域的投资额为6760亿美元,相当于全球投资总额38%;欧盟、美国和英国则合计投资7180亿美元。

另外,美国也在新能源方面进展迅速,去年其投资额同比增长22%,达到3030亿美元。

投资不断涌入,新能源赛道成为去年最火热的行业之一。

国际能源署(IEA)数据显示,2023年全球可再生能源装机容量达到了2500吉瓦,同比增长20%。

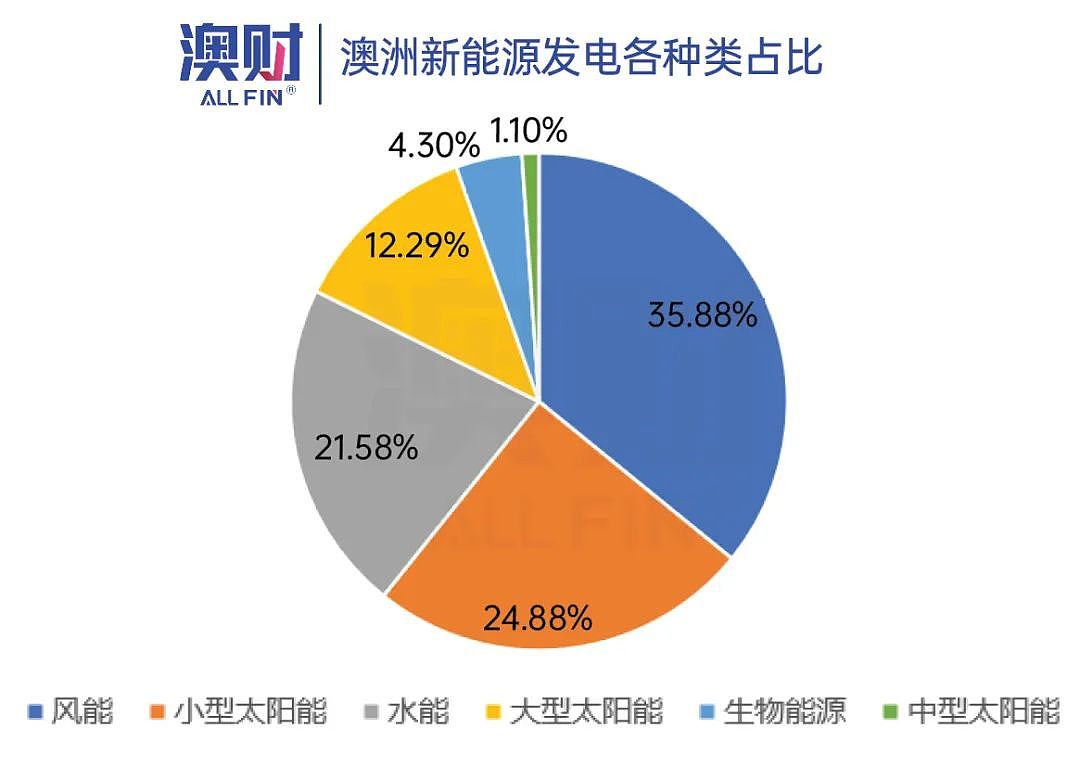

其中太阳能和风能增长尤为显著,分别增长30%和25%。这表明各国政府对可再生能源的支持政策取得了显著成效,同时技术进步和成本下降也为可再生能源的普及提供了有力保障。

3

风电改变澳洲

多份研究报告指出,2024年可再生能源领域的明星将是风力发电。

目前,更多国家和地区正在加大对风电项目的投资,推动风电装机容量的增长。同时,由于海洋风力持续性远远好于陆地,因此大规模风力发电项目往往会建设在海洋之上。

幸运的是,澳大利亚风力发电资源非常丰富,其中海洋风力资源更是十分充足。

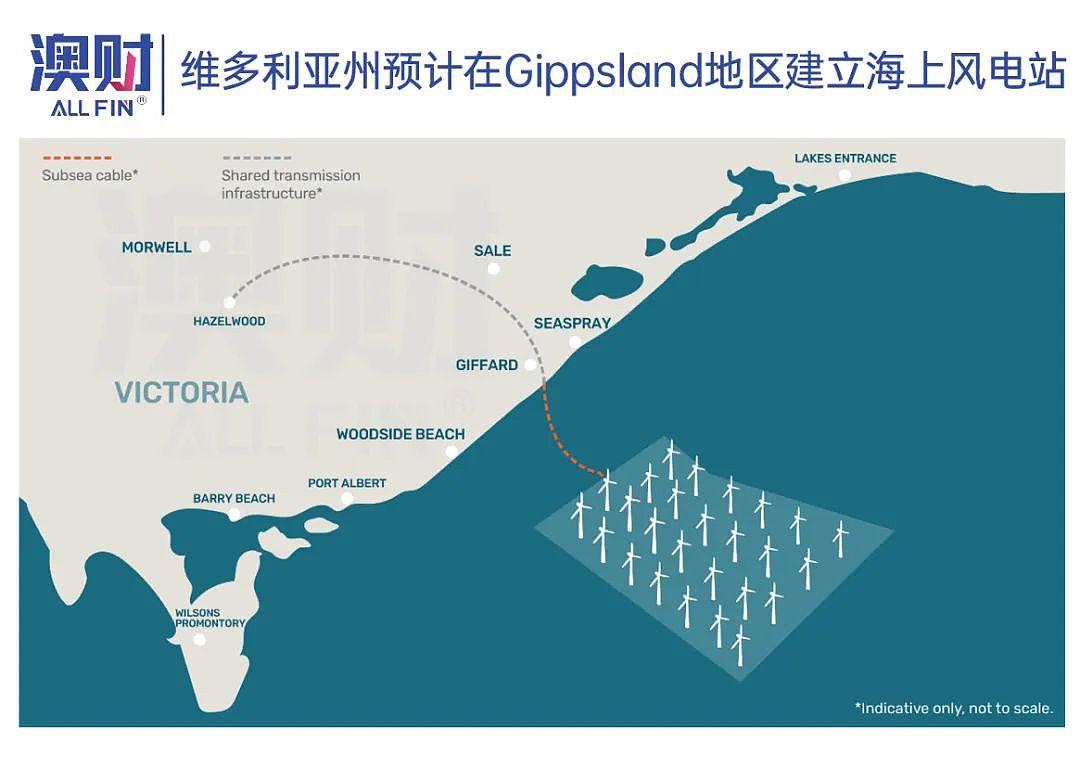

以澳大利亚最依赖煤炭的维多利亚州为例,其目前最大的两台煤炭发电机将在十年左右退役。它的海岸线被外界认为非常适合海上风力发电,因为那里风力强劲,同时深度小于60米的大面积浅海适合将风力涡轮机平台固定在海床上,这种技术比必须在更深水域使用的浮动涡轮机更成熟、更便宜。

维多利亚州政府在 2022 年时设定了一个目标,十年内从海上风电中产生其能源需求的 20%。到2035年时,这一目标将翻一番,到2040年时再翻一番。

在维多利亚州的规划中,2025年时海上风电装机容量将达到13吉瓦,是目前其可再生能源发电量的5倍。

这一计划吸引了澳大利亚以及全球的诸多公司,有媒体报道称澳大利亚巨头和一些世界上最大的可再生能源开发商已被初步选中,以获得在维多利亚州开发海上风电项目的许可证。

据了解,目前参与澳大利亚的新能源市场主要通过两种方式,一种是像去年Brookfield、今年的J-Power一样,通过资本并购入主澳大利亚本地能源企业;但更多的企业则更加直接,希望能够一步到位上马发电项目。

此前,全球第一大风电供应商(风电开发商)来自丹麦的Ørsted宣布进军澳大利亚风电市场,将在维多利亚州的海域建设一个发电容量为5吉瓦的离岸风电项目。

来源:路透

除此以外,还有挪威、荷兰、英国等国家企业以及来自包括中国在内的一些亚洲资本,也直接进入了澳大利亚风电市场。

4

本地公司转型

在实现碳零排放目标的全球大背景下,澳大利亚能源行业正在经历巨大变革,大量海外资本和新能源方面领先的公司正在涌入这一市场。

去年Origin Energy收购案结束后,Brookfield表示,他们会拿出200亿澳元帮助澳大利亚加速实现“碳中和”。

这桩收购案中还有著名的新加坡政府投资公司和主权财富基金淡马锡的身影,《澳洲金融评论报(AFR)》认为,这意味着全球投资者对澳大利亚清洁能源转型所创造的机遇投下了信任票。

海外资本纷纷活跃,一个自然的问题是:澳大利亚的本土企业去了哪里?

有分析认为,澳大利亚本地能源公司的转型速度相对较慢,加上离岸风电成本高周期长,因此给了外资很好的进入机会。

好消息是,几次收购案给了澳大利亚本地企业很好的示范,目前以Origin、AGL和Energy Australia为代表的几家大型能源公司,都已开始向新能源方向主动前进。

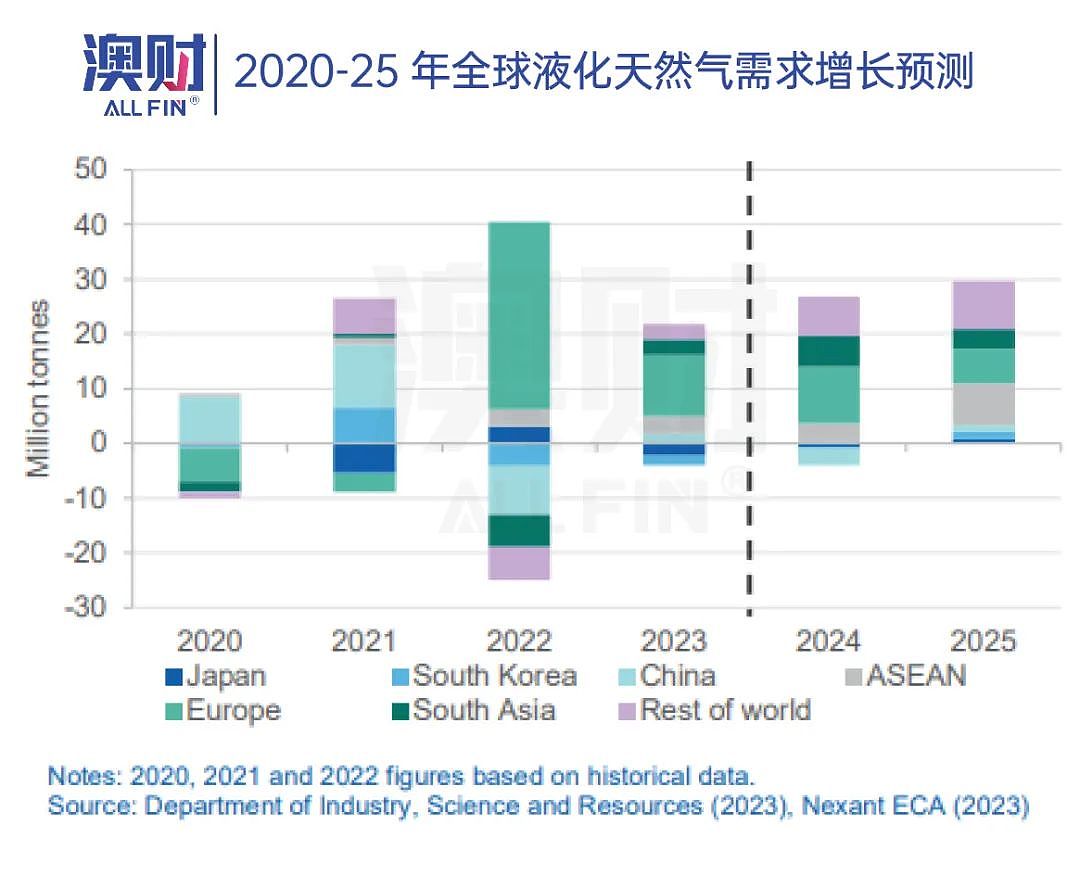

更重要的是,澳大利亚的本土能源巨头的确已经意识到变革的重要意义。数据显示,未来一年里石油和天然气的需求将持续下降,而这些需求影响主要集中在亚洲新兴经济体和欧盟。

数据显示,2021年时欧盟、中国和印度共占全球天然气进口量的50%左右,这正是澳大利亚矿业公司的主要出口对象。

对于澳大利亚能源公司来说,这是一次大洗牌,同时也是一场国际竞争。参与这次竞争的不仅只有澳大利亚的本地企业,还有大量的海外资本和海外能源企业。

有评论指出,任何一家澳大利亚能源公司如果没有成功地向新能源方向转型,未来不会有出路。

对于投资人、尤其是股市参与者来说,辨别、了解澳大利亚能源公司在新能源版图当中的角色非常重要。这些澳大利亚能源公司其实都是大中型的上市公司,它们在未来的新能源转型当中的表现,在很大程度上将会决定它们的股价走向。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64