综艺行业迎来强监管,冲击港股IPO的星空华文能否取得高估值?

随着经济的发展,人们越来越注重精神生活。国内的文娱产业迎来一段黄金发展期,涌现出了如《中国好声音》、《乘风破浪的姐姐》、《奔跑吧,兄弟》等有影响力的综艺节目。不过,随着资金的大量涌入,国内的文娱产业也出现了像票房造假、天价片酬、阴阳合同、过分“饭圈”化等乱象。

对此,监管层逐渐加强了文娱行业的监管。近期,针对引发过分“饭圈”化的综艺类节目市场,监管层就发布新规,限制养成类节目的播放,并要求综艺节目不能过分娱乐化。

值得一提的是,在综艺新规发布后的不久,曾制作出《中国好声音》、《这!就是街舞》等成功综艺节目的公司灿星文化,其母公司星空华文控股有限公司(下称“星空华文”)在港交所提交了招股书,拟在港股上市。而今年早些时候,灿星文化在创业板的IPO未能通过上市委员会的审核。

自2012年灿星文化创立《中国好声音》至今,国内的综艺市场已发生巨大的变化。为了降低内容成本,提高平台自身的利润,浙江卫视、江苏卫视等电视台,以及腾讯视频、爱奇艺、优酷、哔哩哔哩(09626.HK)等网络平台争相尝试自制综艺节目,并取得不错的效果。受此影响,灿星文化旗下的单个综艺节目收入与毛利率都呈下滑趋势。在行业竞争加剧、公司产品影响力下降、行业遭遇强监管的背景下,赴港上市的星空华文能否让《中国好声音》继续唱响呢?

IP运营及授权占收入七成

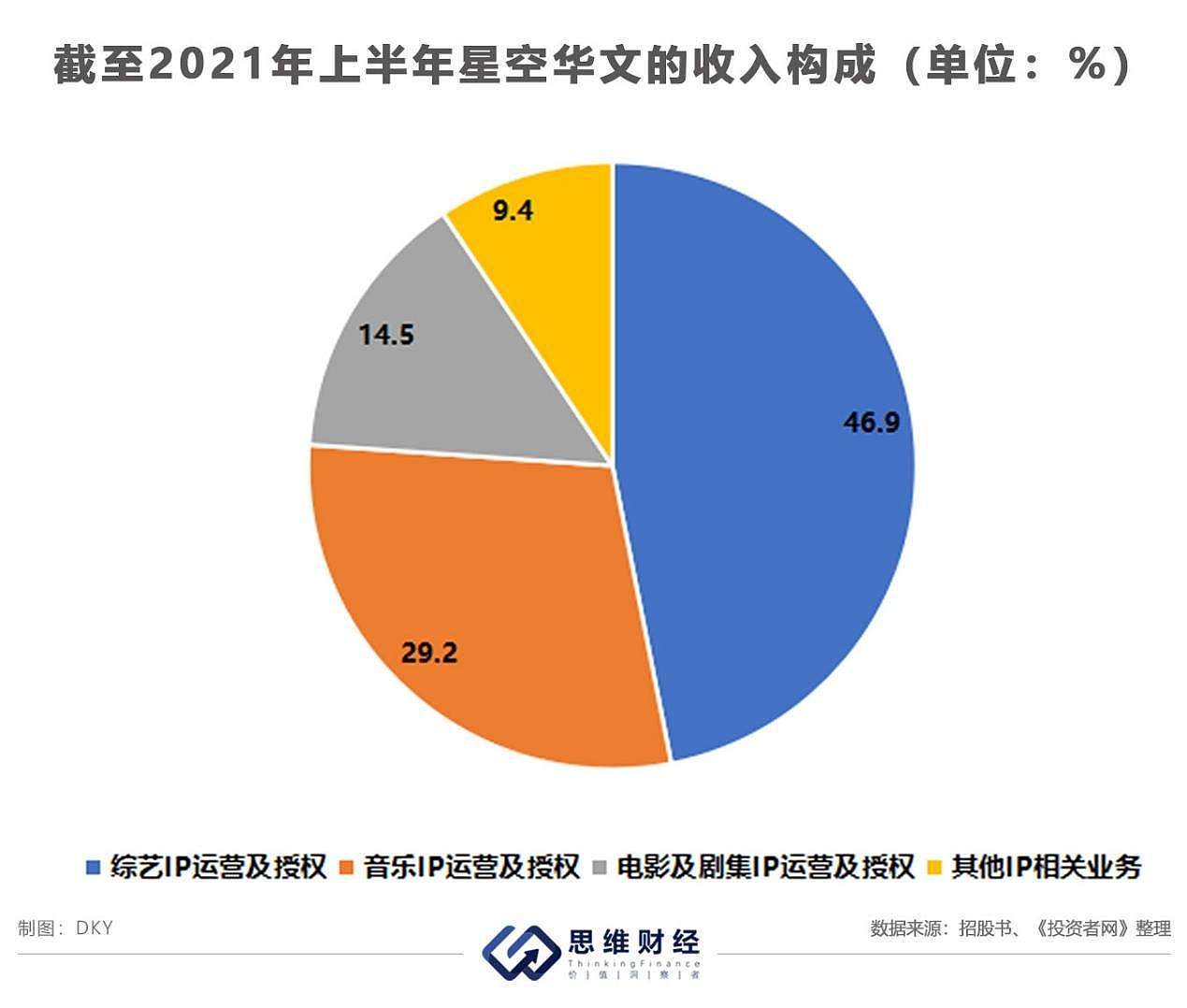

虽然星空华文旗下有包括灿星文化在内的诸多控股子公司,涉及的业务有综艺IP运营及授权、音乐IP运营及授权、电影及剧集IP运营及授权以及其他IP相关业务等,但截至2021年上半年,由灿星文化运营的综艺IP运营及授权、音乐IP运营及授权等业务为公司贡献了76.1%的收入,仍是公司的主要收入来源。

灿星文化运营的综艺IP主要包括自营的《中国好声音》,联营的《蒙面唱将猜猜猜》、《出彩中国人》以及与优酷共同创造的《这!就是街舞》。不过,从影响力与对公司收入贡献等方面来看,《中国好声音》还是灿星文化和星空华文核心的综艺IP。灿星文化在创业板的招股书披露,截至2019年末,《中国好声音》为灿星文化贡献了26.67%的收入。

回首来看,《中国好声音》已是一个拥有十年历史的老IP。2012年,在公司控股股东田明、徐向东等老牌影师制作人的推动下,《中国好声音》成为当红节目之一。算上期间被改名《中国新歌声》的两季,到2021年,《中国好声音》以每年一季的速度推出了十季。

作为一个已推出十季的常青综艺节目,虽然灿星文化在节目制作方面加入了一些新创意,但观众难免会出现审美疲劳。豆瓣网站显示,《中国好声音第一季》有3万多人评分,综合评分达到了7.9分,第二季也有1万多人评分,综合评分为6.5分;但第三季之后,《中国好声音》的豆瓣评分就在逐渐下降,至《中国好声音2021》,豆瓣上仅剩5千多人评分,综合评分也下降到了4.5分。

同时,在目前各大主流卫视、视频网站争相布局自制综艺,市场上相继出现如《乘风破浪的姐姐》、《奔跑吧,兄弟》等成功综艺IP的情况下,灿星文化旗下综艺节目的影响力在减弱,单个综艺节目为公司贡献的收入已不可避免地下滑。

2018年至2021年上半年,灿星文化分别播出了6个、10个、10个以及3个综艺节目,对应单个节目的平均收入为2.11亿元、1.34亿元、1.09亿元以及0.24亿元。虽然星空华文解释称,由于疫情公司的综艺节目制作受到了影响,且公司的综艺剧集主要在下半年播放,但公司平均单个综艺节目的收入下滑已成为事实。

在公司单个综艺节目收入下滑的同时,星空华文或者说灿星文化综艺IP运营及授权业务的毛利率也出现了大幅下滑,由2018年的39.2%下降到了2021年上半年的23.4%。在综艺节目市场环境发生巨大变化的情况下,星空华文旗下的《中国好声音》热度逐渐下降。

上市后能否取得高估值

算上此次灿星文化作为星空华文子公司赴港上市,灿星文化已第三次冲击IPO。

早在2018年12月,灿星文化就向证监会提交招股书,拟创业板上市,但此后公司终止上市申请。2020年5月,公司重新提交招股书,再次选择创业板,但2021年初灿星文化因收购的子公司梦响强音商誉等问题未能通过审核,A股上市折戟。

2021年11月,灿星文化以星空华文为主要资产开启赴港上市。灿星文化为何执着上市,究其缘由,一方面或因公司所处行业竞争加剧,急需资金拓展业务;另一方面,此前《中国好声音》大热之时,灿星文化进行多轮融资,或倒逼公司推进资本化,给参股公司的投资人提供退出渠道。

据灿星文化招股书披露,到2018年6月,灿星文化的最高估值曾达到170亿元,引入的股东包括杭州阿里创投、宁波君度(百度)等。增资完成后,公司实控人控制公司82.47%的表决权。

不过,到此次星空华文赴港上市为止,杭州阿里创投、宁波君度等退出灿星文化。灿星文化实控人田明及其控制的上海星投、上海晨星几乎控制公司100%的股权。而阿里创投、宁波君度等此前灿星文化的少数股东则利用关联方或境外公司,通过持有星空华文17.52%股权的形式,继续持有灿星文化的资产。

此次星空华文若能在港股上市,此前参与灿星文化融资的投资人将获得退出的机会。不过,从目前港股的表现来看,这些投资人想获利退出仍存一定难度。2021年12月初,港股申万传媒细分行业中的文化传媒板块,22只可交易股票的动态市盈率中位数仅在10倍左右。

不过,港股的文化传媒板块中有很多教培企业,剔除教培企业的影响,猫眼娱乐(1896.HK)可作为参考标的。截至2021年12月初,猫眼娱乐的市盈率在48倍左右。若星空华文顺利上市并取得48倍市盈率,以公司2020年的净利润计算,公司的总市值约177亿元,较2018年灿星文化170亿元估值没有较大的溢价。

其实,近年来文娱产业出现诸多乱象,监管层加强了对行业的监管。加之疫情影响,A股传媒行业的市盈率也不高,普遍在30倍以下。如拥有《快乐大本营》、《乘风破浪的姐姐》等节目的芒果超媒(300413.SZ),其动态市盈率为31倍。如果以此计算,星空华文上市后,此前参与融资的股东盈利并不容易。

本文来自微信公众号“投资者网”(ID:touzizhebao),作者:吴微,36氪经授权发布。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64