ASX零售股水有多深 财报季3只暴跌股带来血泪教训

八月财报季,诸多零售企业用年报印证了行业暗淡形势:澳洲家庭承受着过重的债务负担,在消费支出上的态度变得飘忽难测。Clime分析师从中挖掘出了三家“暴跌股”,基本面与市值的诡异背离不由让人感慨,市态无常、玩家有毒,零售股上投资者似已脱离理性。

八月财报季,诸多零售企业用年报印证了行业暗淡形势:澳洲家庭承受着过重的债务负担,在消费支出上的态度变得飘忽难测,而这也是家俱零售商Nick Scali董事会观察到的。

市态无常

Nick Scali是Clime资产管理公司从财报季中挖掘出了三家“暴跌股”之一。相比于诸多业绩踩雷的同行,家俱零售商Nick Scali(ASX:NCK)逆流而上,交出了一份出色2017财年报告。

下表显示了NCK在过去5年取得的成长,无需外部筹资的情况下,盈利增长达到135%,净现金也接近2000万澳元。同时,运营现金流较法定利润高出135%,盈利水平(或称正常化股本回报率)在澳洲可谓属最佳。

图1 NCK财务概要 来源:StocksInValue, Clime

过去一年,NCK的股价最低下探至5.82澳元,最高触及7.50澳元,总市值在4.7亿与6亿澳元之间浮动。当前股价为6澳元,总市值4.84亿澳元。

基于2017财年业绩,NCK眼下的市盈率(PER)为13倍,收益增长率介于5%——10%,这预示着未来NCK会有12倍的远期市盈率。Clime认为,对一个杰出如NCK的企业来说,此等市盈率的股票很难言贵。

至于为何在年报公布日股价出现回撤——暴跌8.5%,Cllime认为,原因很简单。公司管理层在远景展望中流露出了保守和警惕态度。报告中指出,新店面的推出成本趋高,将使明年的收益增长速度放缓。消息引发强烈的投机交易,股价遭踩踏。

8月10号,NCK财报发布,之后的20天又出现了8.5%的大力上扬。9月1号,澳交所公布的指数调整公告中,NCK被纳入了ASX300股指。

玩家‘有毒’

Clime的分析师表示,即使是在经济蒸蒸日上的好时期,澳洲市场也变幻无常,目前情况尤其如此。投资者普遍较为短视,紧盯眼利益,同时又渴求着长期增长。

“股票是恒定投资品,但如今的澳洲股票市场由短线交易员、指数套利者、对冲基金和计算机交易所主导。这种‘有毒’的结构造成市场在并无估值判断依据的情况下剧烈震荡。”

作为反面教材,披萨连锁集团达美乐(Dominos,ASX:DMP)身上就很明显地说明了这一点。

关于达美乐,Clime在2016年7月时曾写道:“当前DMP的总市值约为65亿澳元,而市场对其2017财年盈利的一致性预期为1.20亿澳元,市盈率超50倍,合理吗?

DMP这五年的表现令人印象深刻。盈利和现金流均增加了两倍,净资产也增加了两倍。尽管增长势头充满活力,DMP的‘规模经济’并没有展现在正常化股东回报率(NROE)上。要注意到,2014年DMP筹集大量资金都用来购买日本市场的特许经营权,目前的回报水平还不及澳洲业务。”

DMP于8月15日公布财报后,股价跳水20%,此前已从2016财报发布时的80澳元跌至2017财报发布前的52澳元。公司市值也从去年8月16日的71亿澳元下滑至今年7月17日的46亿澳元,截止8月31日又降至36亿澳元。

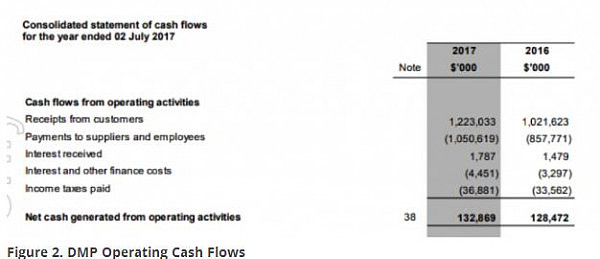

下面的财务报表显示一年前70亿澳元的市值仅是幻想而已。1.32亿澳元的运营现金流是不错,但从2016财年到2017财年并没有让人喜出望外的增长。

图2 DMP营运现金流 来源:DMP年度报告,Clime

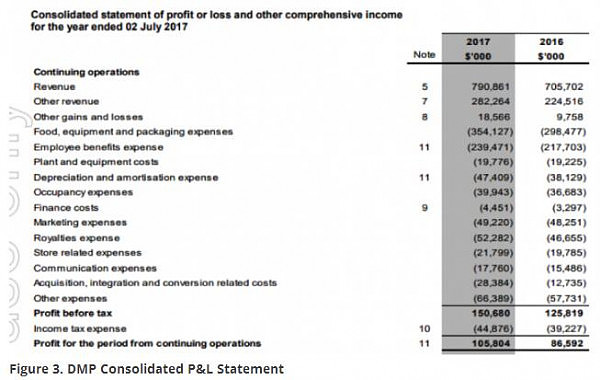

税后净利(NPAT)的增长达22%,惹人注目,但这背后是大型海外收购和债务大幅增加。

图3 DMP合并损益表 图片来源:DMP年度报告,Clime

“2017财年DMP的市盈率为35倍,股价即使下跌50%,DMP也不会呈现出投资价值。我们不禁要问,一年前市场的想法是什么?DMP如今又怎么为3亿澳元股份回购的合理性背书?”

脱离理性

ACB News《澳华财经在线》报道,另一个2017财报发布后遭受重创、面对现实的零售企业是婴儿用品Baby Bunting(ASX:BBN)。“冷静思考一下就会明白,其市值明显过高。”

2015年10月BBN由一家私人公司转型为一家上市公司时,融资总额为2800万澳元,但市场在决定其估值时显然忘记了,该公司首募发行了1.257亿股股票。

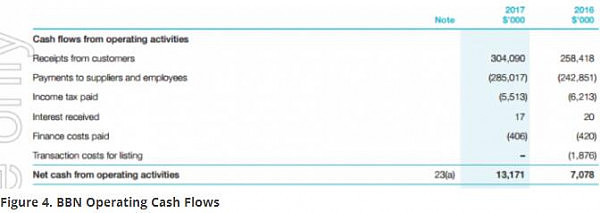

图4 BBN运营现金流 来源:BNN年度报告,Clime

从2015年10月到2016年8月,BBN的股价由1.80澳元涨至3.15澳元,公司市值也从2.2亿澳元激增至3.96亿澳元。2016年8月,该公司的现金流对应12个月远期盈利的30倍。

到目前BBN股价回跌到了2015年10月的发行价附近——8月11日财报发布当天下挫18%。尽管从运营基本面看,它满足任何理性投资者预期。

BBN业绩程度稳固,从下表中可观察到,过去2年里,该公司保持稳健增长,盈利能力也有实质性提高。“若不看股价,股东们想必会很开心。”

图5 BBN财务概要 来源:StocksInValue,Clime

免责声明:本文为财经观察评论,不构成任何投资建议,交易操作或投资决定请询专业人士。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64