科技产业史上最大并购案!博通向高通发起1300亿美元敌意收购,背后神秘华人堪称最凶猛大鳄

图片来自新浪科技

全球最大的半导体制造商之一博通(Broadcom)昨日(11月6日)以每股70美元现金加股票方式向高通(Qualcomm)提出恶意收购,交易总价值1300亿美元。

据英国《金融时报》援引知情人士称,高通将回绝该收购提议,称博通开价太低,双方合并所面临的监管风险太大。

就目前提议的交易价格而言,博通拟收购高通一案业已成为半导体行业乃至整个科技产业历史上的最大并购案,两大半导体巨头总市值将超过2000亿美元。

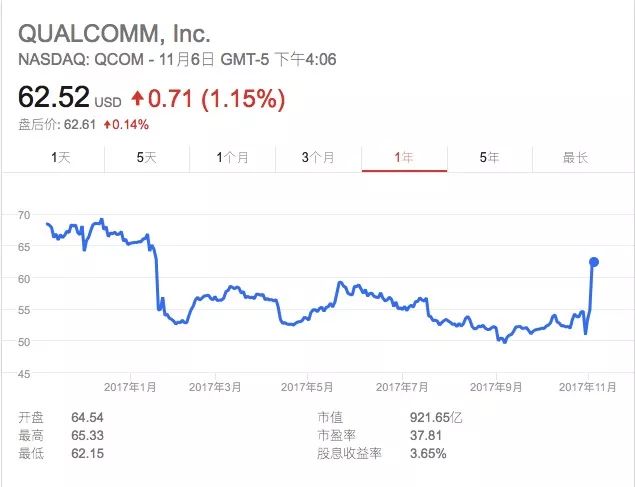

高通周一盘中一度涨超4%,后涨幅收窄至1.15%,收报62.52美元。博通今日收涨1.42%,报277.52美元。

上周五(11月3日)媒体消息称博通将寻求并购芯片制造商高通,收购案价值或超千亿美元。当日高通股价跳涨12.71%。

1,每股70美元收购高通=60美元现金+10美元博通等价股权

对高通1300亿美元的收购提议中,将包括250亿美元的净负债。Silver Lake Partners提供了50亿美元的可转债融资承诺函,以支持该并购案。

每股70美元的收购提议,将由60美元的现金和10美元的博通等价股权构成。

该收购提议在博通董事会获得全票通过。本次收购交易成立后,预计会在接下来博通的第一个完整财年度计入非美会计每股收益增长。

高通与博通旗下的业务2017年营收总和将达到510亿美元,税息折旧及摊销前利润总和预计将达到230亿美元。

2,不计代价,博通恶意收购“吃定”青黄不接的高通

高通早前收购恩智浦 (NXP) 半导体,积极布局5G,希望在5G正式推出的时候再次占据市场制高点。然而原有4G业务的营收增长并未给高通交上一份满意的答卷,5G市场又还未正式打开。

青黄不接之际的高通,截止上周四(11月2日,媒体流出博通收购消息前)股价年内已累计下跌了16%,就连对恩智浦的收购案也因为监管原因迟迟无法完成。

博通恰恰在此时“大打出手”,向高通提出了恶意收购。而且博通也表明,高通对恩智浦的未决断收购案最终顺利通过还是不幸流产,都不会影响博通对高通的收购提议。

《金融时报》援引一位知情人士声称,高通董事会根本不会考虑每股70美元的开价;另一位则引述近期苹果起诉高通所带来的股价压力,认为博通的恶意收购仍有机遇。

在抛出收购提议之后,博通总裁兼首席执行官Hock Tan(陈福阳)表示,

博通的提议对两家公司的股东和利益相关者都是非常有吸引力的,我们的提议一方面为高通股东提供大额的现金溢价,同时也让他们有机会参与到合并后公司的上行潜力当中来。

这项相辅相成的并购交易,将使合并后的公司足以问鼎全球通信领域的领导者地位,提供令人印象深刻的技术支持和一系列顶尖产品,如果我们遍布全球的客户不会同意接受这一提议的话,我们是不会提出这一收购要求的。

合并后的公司生产规模将更上一层楼,产品也将更加多元化,可以为全球客户提供更先进的半导体解决方案,并为股东带来更高收益。

博通首席财务官Thomas Krause补充道:

博通的业务持续表现良好,自2013年以来,博通已经完成了五次重大收购,在快速去杠杆和整合并购公司方面有着成功的经验,为股东、员工和客户创造价值。

鉴于我们产品的互补性,我们相信与高通公司合并所需面对的任何监管要求都能及时得到满足。

我们期待着立即与高通公司展开对话,以便我们能够签署最终协议并尽快完成这笔交易。

以下内容来自每日经济新闻(ID:nbdnews)

3,凶猛大鳄哈佛毕业,名起安华高

对于半导体行业的门外汉们来说,很可能从未听过陈福阳这个名字,因为他极少接受媒体采访,也很少出现在公众视野中;他没有社交网站的公开账号,网上的相关介绍少得可怜,甚至连维基百科的页卡都没有。

绝大部分时候,他的名字只会出现博通公司的交易新闻里。但就是这样一位极其低调但却声名鹊起的大佬,近日还在白宫受到特朗普的接见,并宣布将把博通的总部从新加坡迁至硅谷的圣何塞。

▲博通CEO陈福阳宣布将公司总部迁回美国

陈福阳1953年出生在马来西亚华人聚集地槟城。1971年,18岁的陈福阳来到美国麻省理工学院(MIT)求学。MIT的网页资料显示,他在1975年这一年同时拿到了机械工程系的学士和硕士学位。随后又在哈佛大学商学院拿到了MBA学位。

《财富》报道称,今年年初,陈福阳和其妻子K.LisaYang还为MIT捐款2000万美元,建立了自闭症研究中心。

名校毕业之后的陈福阳先后进入通用汽车、百事可乐等美国传统巨头企业,担任高管职位。1983年-1992年,陈福阳先后在在休姆工业(马来西亚,Hume Industries Malaysia BHD)和新加坡风投基金Pacven投资公司任董事总经理。

而陈福阳真正迈入科技行业,是在他1992年离开Pacven投资公司、加入家用电脑制造商Commodore International,在那里,陈福阳担任公司副总裁,主要负责金融业务;1994年8月,陈福阳加盟半导体解决方案公司Integrated Circuit Systems Inc.(ICS),先后担任公司高级副总裁、CFO、COO、总裁兼CEO职位;后来ICS作价17亿美元出售给了硅谷半导体公司Integrated Device Technology(IDT),陈福阳也因此进入IDT公司,在2005年至2008年担任IDT董事会主席。

每日经济新闻记者注意到,陈福阳真正在科技行业声名鹊起还是在2006年加入安华高(Avago Technologies Ltd)后。陈福阳凭借着出色的企业经营能力,在2009年成功带领安华高在纳斯达克上市。

4,“并购狂魔”用四年成为世界第五

不过,陈福阳真正成为全球半导体行业的知名大佬还是在过去四年——他凭借着高超的资本运作和胆量,在短短几年时间完成了数笔巨额交易,连续吞并更大的行业同行,成功将安华高打造成全球第五大半导体公司。

据《纽约时报》报道,2013年,陈福阳主导安华高斥资66亿美元、溢价41%收购硅谷圣何塞的存储芯片公司LSI,交易在次年完成。为了这笔收购,陈福阳从银行贷款46亿美元,又从曾经的股东银湖资本那里获得了10亿美元可转债贷款。不过,完成这笔收购之后,安华高营收增长了70%,股价从收购之前的50美元飙升到100美元。更为重要的是,安华高获得了利润颇丰的数据中心存储芯片业务,进一步扩大了自己在半导体行业的话语权,并取代了LSI成为标普500指数成分股。

《财富》和彭博社报道称,2015年5月,安华高宣布斥资370亿美元收购加州的老牌芯片公司博通,其中包括170亿美元的现金和200亿美元的股票。这也是半导体行业当时的最大规模收购交易。

根据东方财富博通资料显示,博通是一家建立有50年的半导体企业,后续随着LSI、AVGO和broadcom Corporation的加入,迅速在规模上做大。可以看得出,收购标的十分优良。此次收购完成后,按照2016年的营收计算,“新博通”已经是排名英特尔、三星、台积电和高通之后的全球第五大半导体公司。

▲来源:东方财富网

为这笔交易,安华高融资了90亿美元。交易完成后,安华高与博通的合体公司改名为博通有限,但股票代码依然是安华高的AVGO,博通之前的BRCM股票则退市。“新博通”业务横跨了智能手机、机顶盒、无线Wi-Fi等诸多领域的相关芯片。

完成收购博通仅仅10个月后,陈福阳领导下的“新博通”又宣布斥资59亿美元收购网络设备公司博科通讯(Brocade Communications SystemsInc.),深耕快速成长的数据中心网络设备市场。然而,虽然现在这笔交易现在还没有完成,但“并购狂魔”陈福阳已经将枪口瞄向了移动芯片巨头高通。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64