8月意外:中日成美债最大卖家,最大买家竟是它…

在第二批互加关税清单生效、中美官员曾短暂贸易磋商的8月,中国的美债持仓再创新低,中日两大美国海外“债主”成为当月美债最大卖家,巴西和沙特是两大买家。

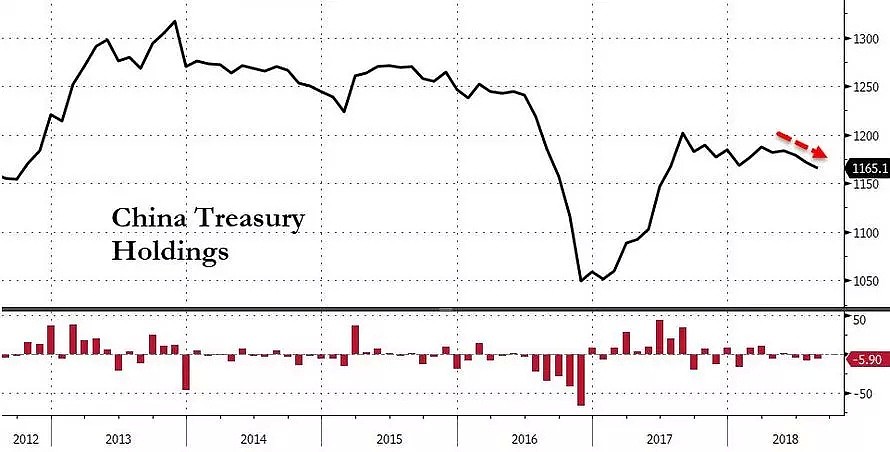

美东时间16日周二,美国财政部公布的国际资本流动报告(TIC)显示,今年8月中国(内地)所持美国国债规模环比减少59亿美元至1.1651万亿美元,连续第三个月减持,继7月创六个月新低后,8月持仓创去年6月以来新低。但8月减持规模不及7月,7月减持77亿美元,抛售力度为六个月最大。

TIC报告还显示,日本持有美债规模仍仅次于中国,8月持仓环比减少56亿美元至1.0299万亿美元,创2011年10月以来新低,抵消了7月增持,7月持仓环比增加51亿美元,6月持仓创六年新低,环比减持184亿美元。

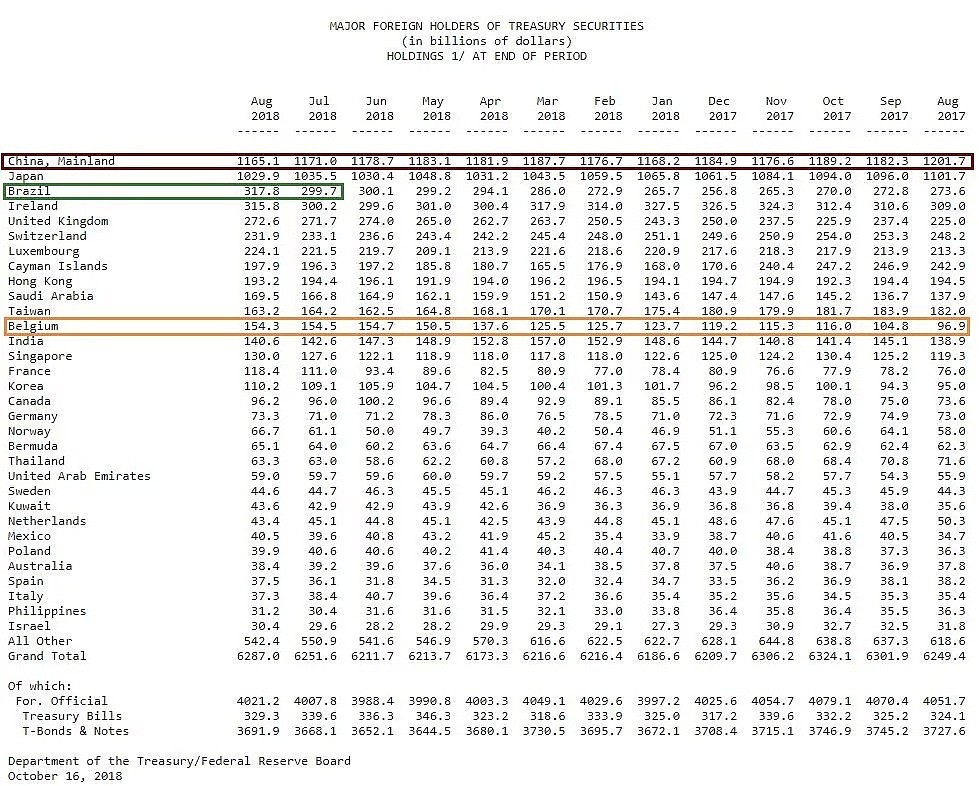

华尔街见闻注意到,8月中国和日本成为抛售美债最多的美国国债海外持有者,巴西成为最大的买家,巴西和沙特的当月持仓均刷新自身的最高纪录,增持规模分列前两位。

8月巴西持仓环比增长181亿美元,超越爱尔兰,晋升美债第三大海外持有地区。今年6月巴西的持仓也曾超过爱尔兰,创纪录地突破了3000亿美元,但当时巴西的持仓只环比增加了9亿美元。

在十大美债海外持有国家地区之中,除了巴西,还有英国、卢森堡、开曼群岛和沙特四个增持,其中沙特持仓增加27亿美元,增至创纪录的1695亿美元,增持规模仅次于巴西,英国、卢森堡、开曼群岛分别增持9亿、26亿和16亿美元。

此前被海外视为中国持美债离岸中介的比利时8月持仓仍排在第12位,连续第二个月持仓下降,8月和7月持仓均减少2亿美元,7月为四个月来首度减持,6月增持42亿美元。

以下TIC截图展示了2017年8月至2018年8月主要国家地区每月持有美债规模,单位为10亿美元。

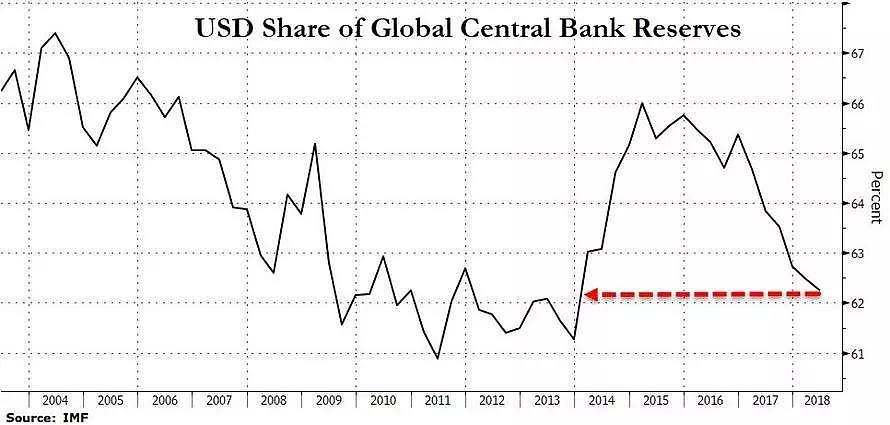

金融博客Zerohedge认为,美债抛售导致了美元在全球央行储备的所占比例降至2013年以来最低水平。其提到,高盛经济学家Zach Pandl 认为,美国对俄罗斯的制裁可能是最近美元在全球央行储备中占比下降的最大推手。

华尔街见闻此前提到,俄罗斯从今年4月起不再被列入TIC的美债主要海外持有者名单,4月俄罗斯的美债持仓环比几乎剧减50%,5月减幅至少将近40%。

而Pandl指出,在美国财政部宣布新的对俄罗斯商人、企业和政府官员制裁后,近4月到6月,俄罗斯的1500亿美元美债持仓减少了850亿美元。

IMF最近公布,今年第二季度,全球央行外储中的美元配置比例降至62.3%,欧元、日元、人民币占比均上升。Pandl认为,如果其他主要持有者也像俄罗斯央行的持仓那样变化,美元的外储占比可能进一步下降。

不过,华尔街见闻会员专享文章《报复美国,俄罗斯清仓式减持美债狂买黄金》曾指出,俄罗斯去美元的案例不能套用在中日身上。

体量较小的国家自身外储在市场中体量也较小,他们在美债市场可以更轻易的买入和抛售。对于中国和日本这种体量巨大的国家来说,美国国债市场依然会是外汇储备的第一选择。

首先,中日和美国之间的贸易来往密切,也基本都以美元结算,美国国债市场对于中日两国来说都有得天独厚的优势。其次,放眼全球市场,很难再找出第二个能有容量来接纳有如此巨大体量的参与者,并且波动相对稳定的市场。

同在8月,中国外储环比减少82.3亿美元,终结了两个月连升,外储余额创十个月来新低。本月初公布的9月中国外储连续第二个月下滑,环比下降227亿美元,今年以来首次跌破3.1万亿美元。

9月外储数据公布后,外管局新闻发言人王春英表示,在汇率折算和资产价格变动等因素综合作用下,外储规模小幅下降,展望未来,外储规模有望在波动中保持稳定。

中国金融期货交易所研究院首席经济学家赵庆明此后向第一财经表示,人民币汇率走弱产生了一些资金流出的压力,这对外储有所影响。另外他也提到了美债持仓的影响:

“我们外汇储备里面三分之二是美元资产,里面占大头的是美国国债,还有其他一些美国债券,美联储继续加息,美国国债的估值会下降,美国债券价格也会下跌。另外欧洲的货币政策也在逐步退出宽松,欧洲的债券价格也在下跌。”

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64