商业地产VS住宅地产 - 在澳100万预算投资对比

今天这篇文章,是根据上周一位大全后台读者留言我所感悟到的,因此我选择用案例来诠释它。

有人在分析事情时,特别喜欢立马就去定性。

定性是很容易的事情。骂人就是定性,骂人之所以让人生气,就是给别人随意定性,所以骂人是不对的。

按照哲学逻辑,简单的定性是有失偏颇的,对任意的事物都如此。

我觉得,任何一种投资形式,都有它存在的道理。我们先看看它存在的理由到底是什么。

对陌生的事物,排斥是合理的。所以我们要学会它,再决定接受与否。这叫有脑子。

今天我选了2套100万澳币左右的物业,一套是住宅地产和一套商业地产。

我们来从它们的收入,成本,现金流等各个方面来做个简单的对比。

因为时间拉得比较长,在此只给出粗略的对比。

住宅地产 - 公寓案例物业简介

我尽可能让这套案例物业位于多数人可以接受的位置,多数人可以接受的户型,以让案例更丰满一点。

我在此选的是一套2房2卫2车位公寓。

这套2房公寓位于悉尼的东南部Waterloo,距离市中心约5公里,是很多学生比较喜欢的居住区域。而且租金也很不错。

这套物业是复式的,带CBD景观,总使用面积达到了184平。

2001年的楼花,2002年建成。

I 物业增长分析:

2006年售出价$615K,

2008年售出价$102万。

以2006-2018的12年为样本,

房价增长:40.5万澳币,

平均年房价增长:40.5万/12=$33,750

平均年房价增长率:+4.3%。

II 现金流分析:

收益:

Waterloo的租金回报在悉尼地区算是比较高的。

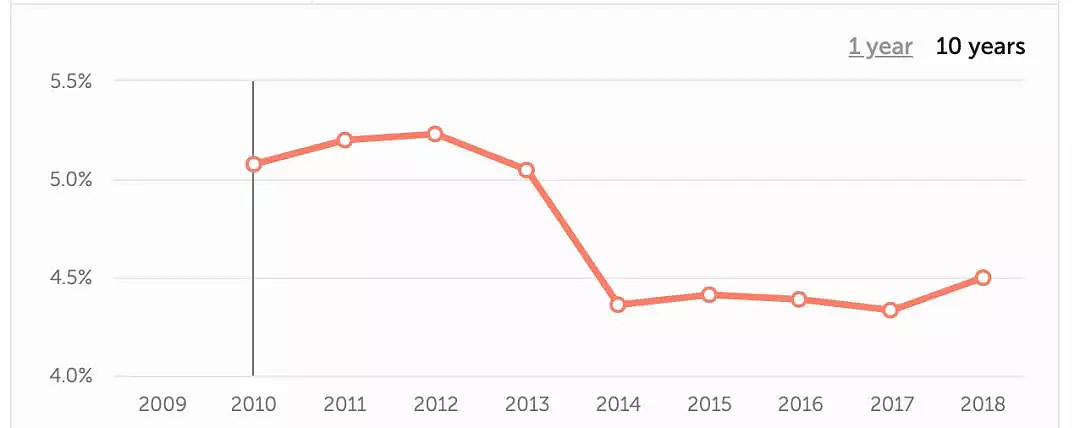

从过去10年的gross rental yield来看,这个平均毛租金回报在4.6%左右。

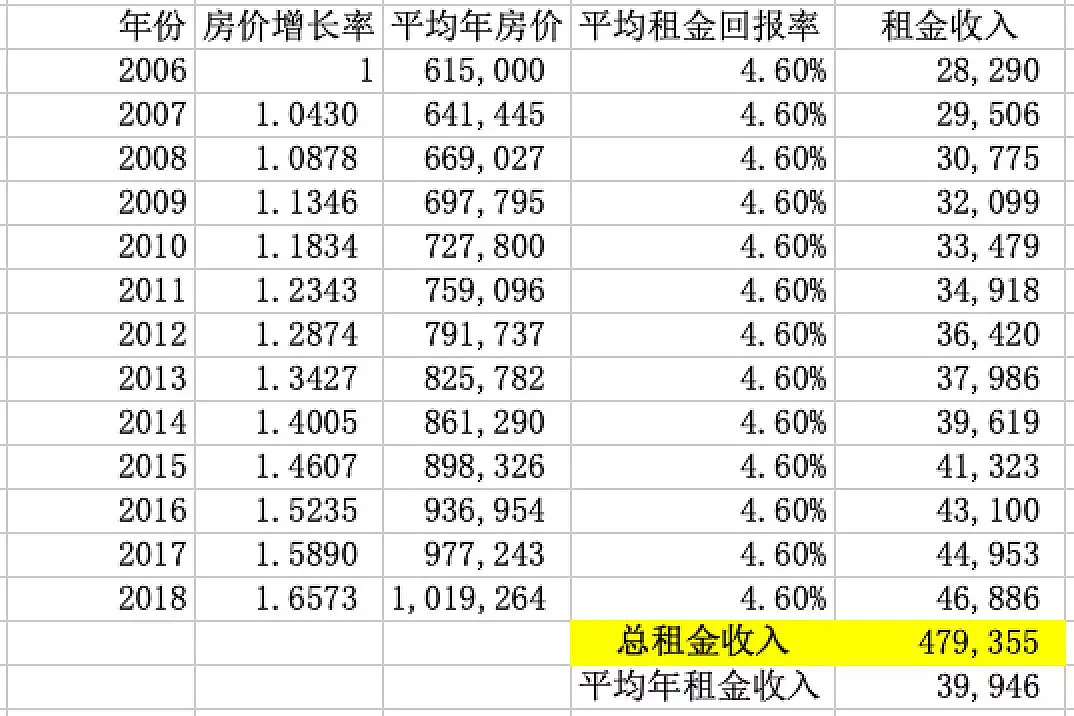

简单点计算,我们暂以+4.6%作为2006-2018年的12年总租金平均收益率,如下图

12年总租金收益:+$479,355,

平均年租金收益:$39,946。

成本:

算完+的,我们来看看-的,即持有成本:

对于公寓类物业来讲,主要的持有成本为4项,如下:

1. 银行贷款利息

2. 市政费+水费

3. 物业管理费

4. 物业费

1 银行贷款利息

我们按照2006年买入价$615K的80%作为loan base,即$492k。

从2006年-2018年,只还利息的银行利率从9%变到如今的4%左右。

我们简单来算,就按5%好了。

年贷款利息为:-$24,600

2市政费+水费:

我们按照1年:-$1,500

3物业管理费:

我们按照5.5%的租金收益:

即平均每年:$39,946*5.5%=-$1,997

4 物业费:

我们按照1季度1200, 即每年:-$4,800

12年总持有成本:

-(1500+24600+1997+4800)*12= -$32,897*12=-$394,764

12年总租金收益-12年总持有成本= 479,355-394,764=$84,591

12年,平均年净租金收益:84,591/12 = $7049.25

12年,平均年房价增长:40.5万/12=$33,750

12年,平均年净收益:33750+7049=$40,799

商业地产-商铺物业简介

此次商业地产案例我选的是商铺(retail)。

很多读者相较warehouse,这种类型的商铺算是更容易理解和可视性些。

(示意图)

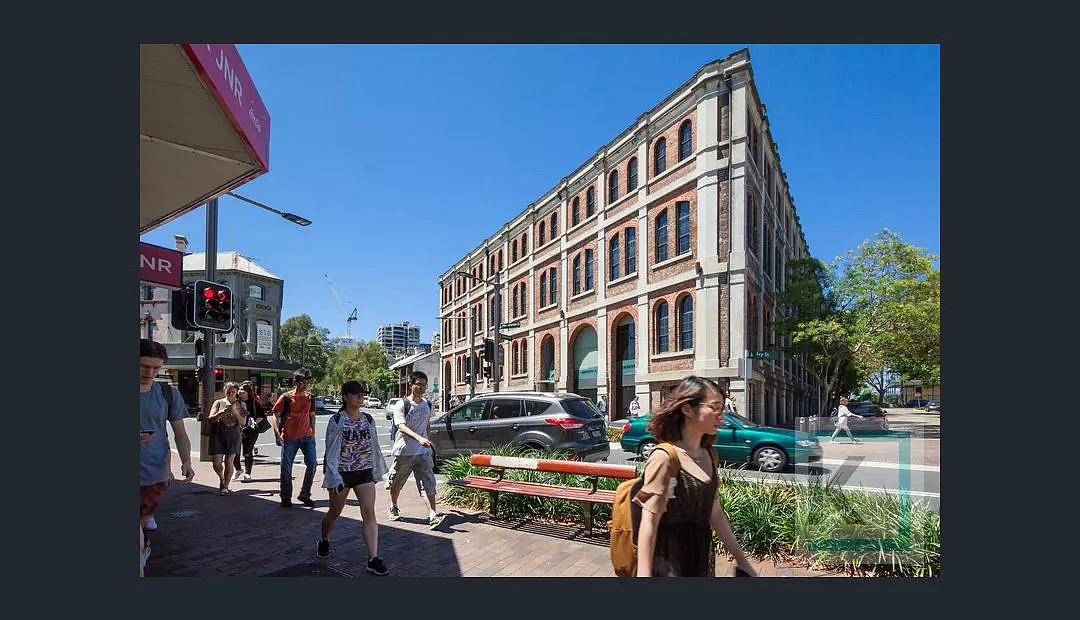

这套面积只有54平的商铺,位于Darlington,悉尼的内西区,距市区3公里。

这里更是悉尼大学学生十分熟悉的地方,Abercrombie St更是很多学生去往Redfern火车站必经之地。

2017年底,售出价100万澳币。

这套物业的Zoning属于B1,即Neighbourhood Centre。这种类型的土地zoning和我们通常看到的可改造的B4区别是很大的。

简单来讲,就是改造空间非常小。

I 物业增长分析:

2006年售出价$530K,

2017年底售出$100万。

以2006-2017的11年为样本,

房价增长:100万-53万=47万澳币,

平均年房价增长:47万/12=$39,166

平均年房价增长率:+5.9%。

II 现金流分析:

对于位于这样离市区学校很近,且人流量较大的商铺,毛租金收益一般在6-7%左右。

而每年租金还将按照CPI指数或一般增长约3-4%,这是和住宅地产非常大不一样的一点。

但一般较成熟的商铺,刚购入时,因为溢价的关系,未必能达到较高的租金收益。

所以我们暂且第1年(2006)按5%计算。考虑到区域所在位置,其空置率暂且忽略。

收益:

之后每年增长率按3%计算。

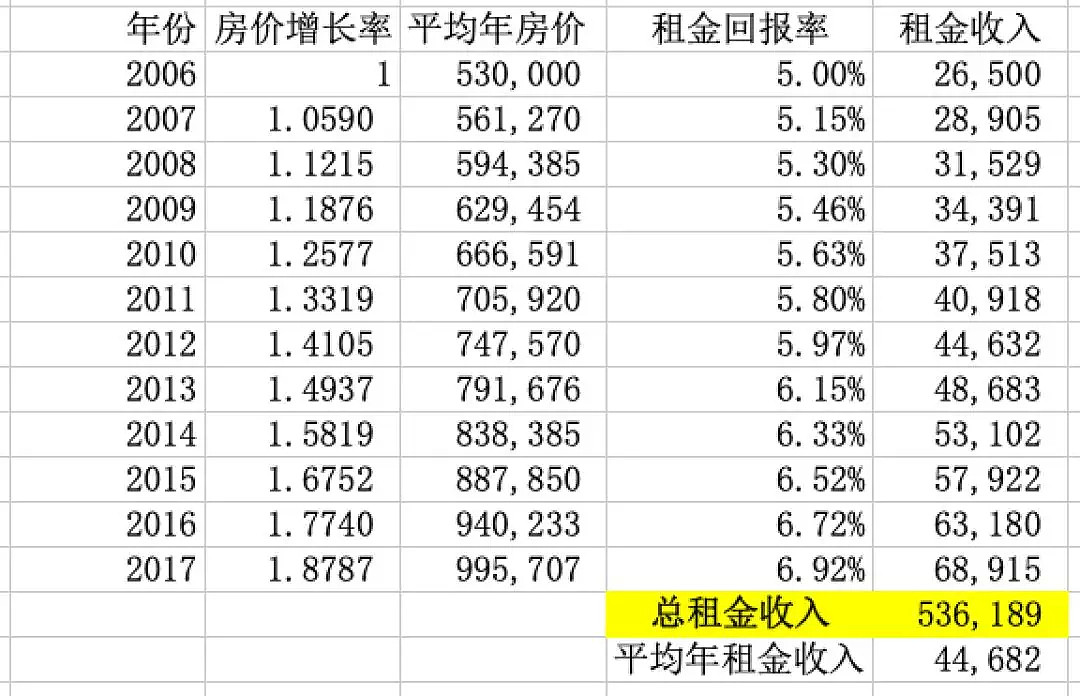

2006-2017年的11年间,的租金回报率和租金收入如下图:

11年总租金收益:+$536,189,

平均年租金收益:$44,682。

成本:

算完+的,我们来看看这套商业地产-的,即持有成本:

对于此类旺铺,租客是包所有费用的,包括我们以上提到的市政费水费甚至物业费等,简单来讲,房主只需要付2个费用,即:

1. 银行贷款利息

2. 物业管理费

1 银行贷款利息:

我们同样按照2006年买入价53万澳币的80%,本息同还来计算。

即Loan base为$424,000,

每年贷款利息为$21,200

2 物业管理费

对商铺,我们同样在此按照5.5%的市场价来考量,即

平均每年租金*5.5%=$44,682*5.5%=$2,457

11年总持有成本:-(21200+2457)*11= -$260,227

11年总租金收益-11年总持有成本=536,189-260,227=$275,962

11年,平均年净租金收益:275,962/11 = $25,087

11年,平均年房价增长:47万/11=$42,727

11年,平均年净收益:25,087+42,727=$67,814

数据总结:

住宅地产12年总收益:$405,000+$84,591=$489,591

住宅地产12年平均年净收益:$40,799

商业地产11年总收益: $470,000+ $275,962=$745,962

商业地产11年平均年净收益:$67,814

在投入成本以及时间基本一样的情况下,最终投资结果相差34%。

大悟总结:

今天的案例算得相对粗糙,我知道有些特别喜欢算数据的读者,又要和我杠了。

别,别这样,案例是用来分析的,懂意思就好。

昨晚我在看一档相机评测的节目。

一个很年轻的小伙,满口的专业术语,边缘柔化,畸变,内变焦,炫光,十字等,虽然没听太懂,但画面拍得却是真的好。

我想这就是人生的选择不同所致吧。大家用同样的时间投入到不同的事情上,各得其所。越往后,行业内容差距就越明显,大家也就越聊不到一起。

每个房子就像一颗种子,当你决定种下,便不能说拔出来就拔出来。

很多人觉得商业地产就是看租金的,住宅地产就是看房价增长的。

可有些以为自己懂住宅的人却买出了商业地产的味道,房子不涨,租金倒挺好,可租金和人商业地产比吧,又差了人十万八千里。

你问他,“你怎么不考虑商业地产啊?”

他说,“那东西又不涨。”

又要租金回报率好,又要房子涨,自以为挺懂,可实际根本不会买,

最后是住宅也没涨,租金也没好到哪去... ...

你现在问他,“嘛呢?”

“还能干啥,抛呗。”

最后,你悟爷只能安慰的说一句:还好你tm有钱。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64