风向有变!市场为何突然不怕通胀和央行紧缩了?

美国通胀数据创下2008年以来的新高,但市场画风却不一样了,投资者疯狂涌入美国国债市场,美股也在持续上涨...到底是怎么了?通胀爆表也不担心央行紧缩了?

01

发生了什么?

华尔街见闻此前报道,美国五月CPI同比大涨5%,预期值仅为4.7%,增速创下2008年8月以来最高值,扣除食品和能源的核心CPI同比增长3.8%,增速创下1992年以来的新高。

但市场反映却并没有像3月一样恐慌:十年期美债收益率本周下跌10个BP至1.45%,刷新自去年6月以来的最大周度跌幅,而且是连跌四周。美债收益率曲线也越来越平坦,两年期和十年期之间国债收益率价差创今年2月来新低。

另外,在美股市场上,科技股又卷土重来。纳指5个交易日内上涨1.8%,且为连续第4周上涨,今年来收益超过9%,标普500上涨至5月初以来的首个历史高点,FAANG本周上涨0.6%,而价值股表现暗淡,银行股本周下跌2.4%。

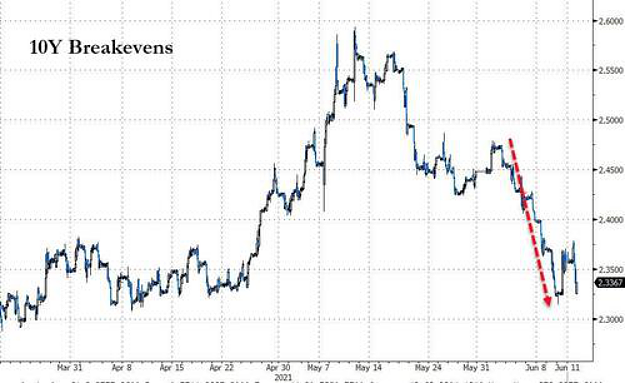

更值得关注的是,十年期通胀预期录得2020年4月以来最大周跌幅,下跌了8个BP至2.34%,该指标经常被视为预期通胀率的衡量指标,取的是国债和通胀保值债券(TIPS)的收益率之差。

02

通胀担忧怎么突然就消退了?

通胀指标确实爆表了,但市场表现以及通胀预期的下降实实在在的反映了当前的市场心理:美联储或许说的没错,通胀只是暂时的,紧缩暂时也没必要。

或许换句话来说更好理解:不是市场不担心通胀了,而是不担心这种结构的通胀会引发美联储提前紧缩了。

首先美国通胀或将持续维持高位。

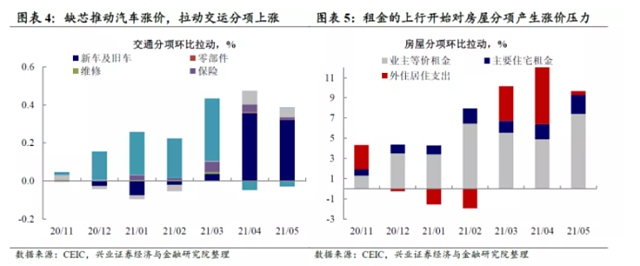

如果将本次通胀大涨分拆来看的话,可以看到交运和住房分项对CPI的环比贡献持续上升。其中交运中又以汽车价格上行贡献了主要涨幅,这体现了缺芯的影响仍在持续;另一方面住房分项又以租金为代表,体现了劳动力回流大城市工作的影响。这些现象短期内恐难以消退。

美国经济复苏结构也由前期的商品消费转移至服务消费,这可以从美国酒店业、餐饮服务业的复苏观察到:例如5月ISM服务业指数录得64,创下历史新高;小非农ADP中就业人数增加97.8万,而服务业提供了85万个工作岗位。

但这也加剧了美国劳动力供需错配的问题,华尔街见闻此前报道,美国企业及政府单位发布的空缺岗位创下历史新高,达到930万个,但实际到岗的人数远远不足。这似乎证明了美国政府此前大规模发钱导致失业员工“不愿回去工作”,从而导致劳动力供需错配,更加剧了“工资通胀”压力。

因此这种结构的通胀不会引发美联储紧缩。

根据美联储对政策框架的调整,就业目标的优先顺序要显著高于通胀,当前“弱就业+高通胀”的组合并不会使得美联储释放收紧信号。尤其是在上周欧洲央行利率会议上,提高了经济增长和通胀水平的预测,并承诺加速购债速度后,市场对于美联储收紧的预期再度降低。

03

另一个猜想:

美债收益率与通胀的传导链被切断了

华尔街见闻此前就有过分析,当市场上风险资产、避险资产一起上涨,背后的逻辑大概率就是钱太多,同时通胀走高到美债收益率走高的逻辑链条暂时被切断了。

我们再复述一遍通胀-收益率传导链:

通胀走高=>资本收益率走高=>资本需求扩大=>资金供求平衡改变=>资金供给预期变紧=>资金成本上行=>无风险利率抬升(美债收益率走高)。

由于美联储货币政策收紧对于通胀已处于“狼来了”的麻木状态,使得市场对资金供给变紧的预期难以实现(甚至还在变松),切断了通胀走高到收益率走高的传导链,导致美国通胀和美债收益率出现背离。

04

未来怎么看?

正如上文所述,就业是对美联储衡量其政策的一个重要指标。未来美国劳动力市场能否如期改善将很大程度上决定了市场对于美国经济、以及美联储政策的判断。

其次,当前美国流动性可能确实比较泛滥,一些机构很可能同时增加了对长短端美债的需求,进而压低了利率水平。因此美国财政部的发债节奏也很可能对债券市场造成扰动。

最后,虽然市场一致认为美联储不会因为现状而改变其立场,但凡事无绝对,美联储官员也有在暗示要开始讨论缩减购债计划,因此下周的议息会议就是一个很重要的观察窗口。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64