新一代“核心资产”ETF来了,这次还要和聪明的资金同行

A股市场过去两年火了一个词:核心资产。

但有没有指数可以把不同风格的“核心资产”融汇一炉呢?

最新获批的MSCI A50 互联互通 ETF(后简称 MSCI A50 ETF)可能就是干这个事儿的。

这是一只由海外最大指数公司之一明晟(MSCI)编制的,基于中国沪深股通的庞大阵营,可以同时被国内和海外机构投资的指数ETF。

而且,首批MSCI A50 ETF(含链接基金),会由国内最有代表性的四家基金管理公司来管理,其中就包括内地主动股票投资规模最大的易方达基金公司(产品简称:中国A50,认购代码:563003)。

这样的ETF究竟是个怎样的产品?

它会在未来A股市场扮演怎样的角色?

它对于普通投资者来说,这是个合适的投资标的么?

值得一一解读。

01

长期收益更胜一筹

MSCI A50 指数是一个龙头股指数,但它又不同于国内投资者耳熟能详的其他50指数,是一只“特别”的龙头股指数。

从收益上看,MSCI A50指数,在几个可比的龙头(蓝筹)股指数中,长期表现更胜一筹。

它过去3年累计收益是62.19%,最近5年累计收益超过101%,都明显超过了其他蓝筹股指数(截至今年9月30日)。

看走势图(下图)会更明显一点,假以时日,该指数的长跑能力明显要强一些。

从面向对象看,该指数鲜明的把投资对象拓展到海内外的机构投资者。

MSCI A50指数成分股是纳入沪深港通范围的A股,换言之,海外的长钱、聪明钱、海外养老基金们也能几乎“不受阻碍”的投资这只指数的ETF产品。

过去几年A股市场,有一个持续强化大趋势,就是国际投资者的持续加仓,以及由此带来的长线核心资产的不断升值,MSCI A50 ETF 显然瞄准了这个大趋势。

从覆盖个股看,该股的成分股同时覆盖了“茅指数”和“宁组合”的重要个股(见下图,截至今年9月17日)。这也是目前业内很少有指数能够做到的。

附图:MSCI A50指数前十大成分股

02

指数大厂精心“设计”

那么,这个指数为什么会有这样的差异性和特点呢?

这应该和指数的编制思想有关。明晟是海外最大的指数公司之一。它熟悉各国资本市场发展趋势,因此,采取了一些有特色的编制方法。

比如,MSCI的指数不是一味选择市值大的股票,而是考虑在各个行业内选择龙头股。

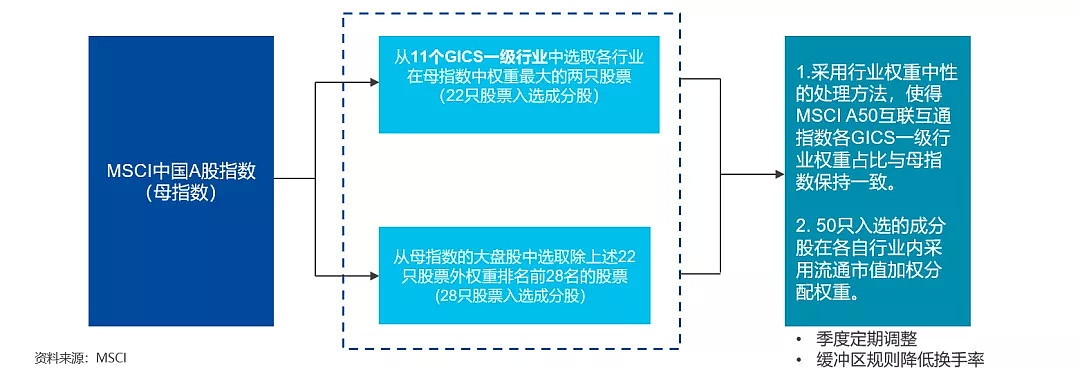

MSCI A50 ETF 跟踪的50个股票。22个来自于11个行业的龙头股,剩余28个才是按市场权重来排名。

这保证了这个ETF在行业上的均衡性,不至于整个指数长期在一些传统大市值行业上“押注”过多。

另外,这个指数还采用了一些方法,使得该指数能够更分散、相对稳定、更具备可投资性。

具体来说,这包括“采用行业权重中性的处理方法”、“成分股在各自行业内加权分配权重”、“靠档计算”、“季度定期调整、设置缓冲区规则降低换手率”等一系列的专业安排。

最终的结果很简单,这让投资人更容易投资、成本也更低。

03

一揽各行业龙头

经过上述的安排,MSCI A50 ETF 成为了一个更能囊括各行业龙头股的ETF。

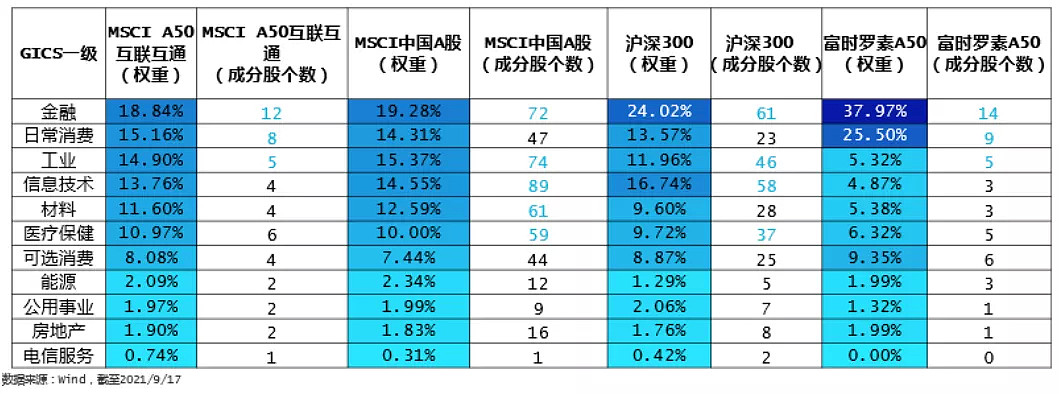

从行业配比看,MSCI A50指数对于金融等传统行业的权重配置明显低于其他蓝筹股指数。

而对大消费(含医疗)、新能源、信息技术等新兴产业的配置明显要高(见下图),初步计算权重接近一半。

个股的配置上,更加能看出这个特点来。

从最新的(截至今年9月17日)的MSCI A50 指数成分股看,各类“茅指数”(下图红框)、和“宁组合”(下图绿框)的个股,基本控制前二十大的主要席位。

这显然会成为该指数的重要竞争力之一。

04

选择优质指数公司的ETF

首批MSCI A50 ETF在10月22日就要上架,那么在产品层面该如何做出选择?

首先,ETF产品肯定是要在指数产品领域有特长,有积累的公司中做选择。

这是因为,指数投资高度依赖系统和团队,有经验的机构能够稳妥处理诸多交易、运营的环节细节。“于无声处”稳定表现,对投资者中短期投资消弭技术性风险有重要作用。目前业内指数投资规模和品种较多的公司包括易方达等基金公司。

作为我国最早开展指数投资业务的公司之一,易方达无论是指数产品线、管理规模、还是指数基金管理精细化程度,均位居行业前列。目前公司旗下69只公募被动型指数基金总规模1537亿元,36只ETF总规模1067亿元,在行业名列前茅。

其次,还要考虑产品管理团队的经验、复合背景和综合实力。易方达指数投研团队经验相对丰富,平均从业年限长,而且稳定性高。团队内同时具有丰富的公募、专户管理及产品设计经验的人才,团队成员大多具有数学、计算机、金融等复合专业的背景。

值得一提的是,自2004年业务开展以来,易方达不仅经历了国内指数基金行业发展的全过程,探索形成了一整套完整、规范的流程体系,也有全方位的客户服务系统。17年来,运作平稳,跟踪误差控制良好,基本控制在行业较低水平。

此外,投资指数ETF还要考虑交易平台的便捷性和综合成本。这也需要投资者慎重在经验丰富的机构产品中做比较筛选。

最后要提醒的是,ETF产品是一个交易工具,其净值波动和指数自身的表现有关。相关的投资决策投资人应该慎重、独立做出。

*我国基金运作时间较短,不能反映股市发展所有阶段,过往历史业绩不代表未来表现,投资人应详阅《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。本文不构成个人投资建议,用户应考虑文中的任何意见、观点或结论是否符合其特定状况。基金有风险,投资需谨慎,请独立判断和决策。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64