美股大跌后,高盛再谈资产配置“范式转变”

在各路声音对美股的悲观预期下,5月20日上周五标普500指数“不负众望”在盘中暴跌至3850点以下,较1月4日的周期高点下挫超20%,荣获熊市入场券(但尾盘出现了一波拉涨,收复些许失地)。

而高盛分析师团队Cecilia Mariotti及Christian Mueller-Glissmann鉴于对美股形势的敏锐预感,在上周三发布的报告中就已经谈及资产配置,并继高盛分析师Peter Oppenheimer之后再度强调,投资环境正在迎来一场新的“范式转换”。

自今年年初,特别是3月底以来,股市开始承受“高烧”通胀下美联储激进“收水”带来的冲击,美股投资者面对重压纷纷退场以求落袋为安。

另外考虑到央行的鹰派立场刺激债券收益率大幅冲高,已经超过股市能够承受的限度,因此传统“60/40”股票和债券配比投资组合陷入困境。

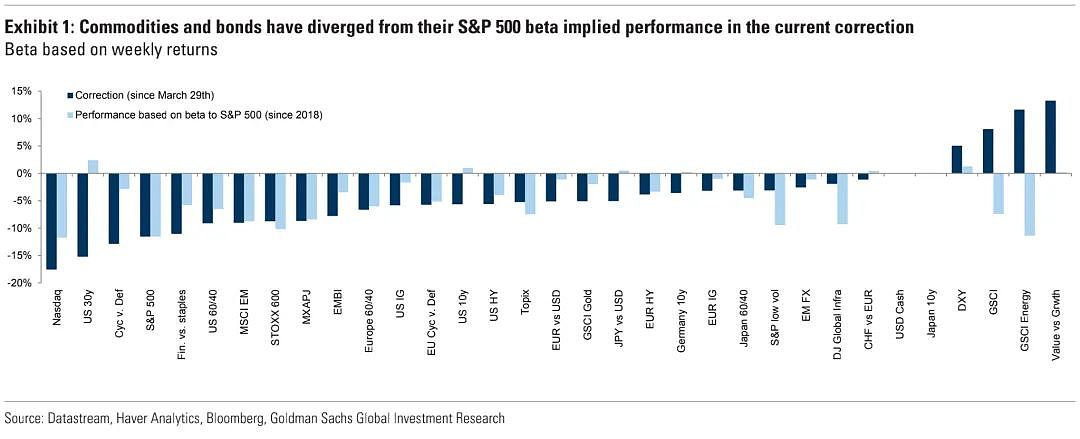

该团队将抛售期间各类资产的价格走势和标普500指数的历史贝塔系数(一种衡量其在全球股市下跌时相对回报的指标)隐含表现进行比较,结果表明,在通胀成为市场主要的驱动因素之后,传统意义上大宗商品、债券分别与股票的关系已经发生逆转:大宗商品、基础设施等的贝塔值要远远超过股票,同时债券投资的损失开始加剧。

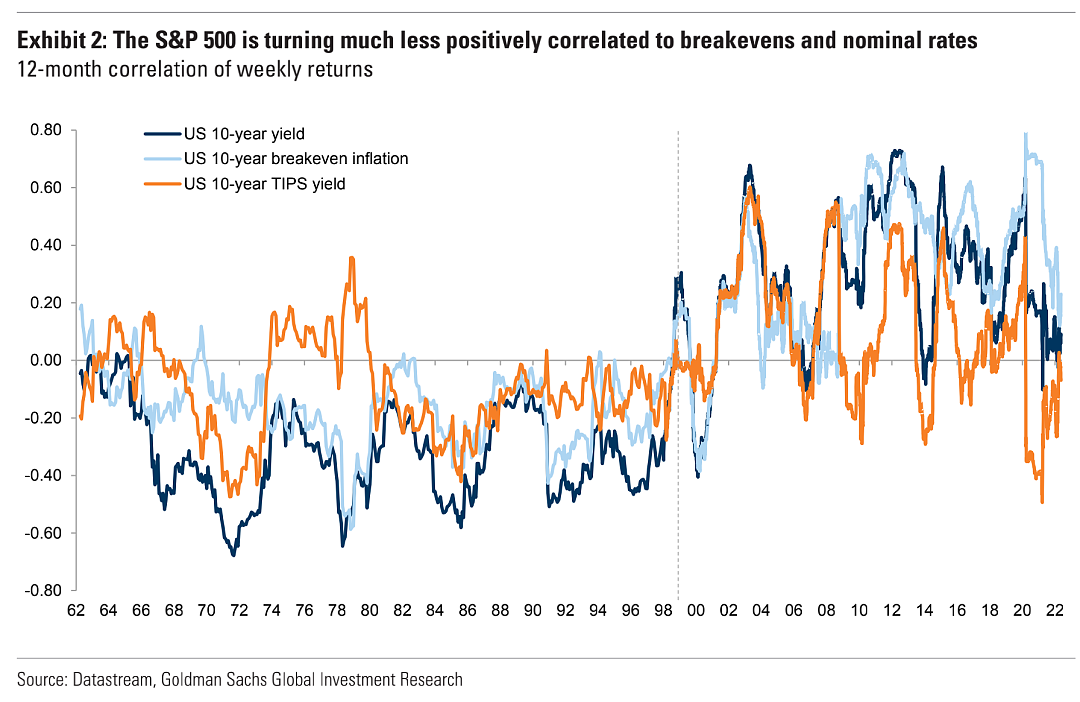

在上个周期内,利率走高和股票的良好表现并不互相冲突,但当时的情况是,利率是渐进式上行并伴随着较好的增长预期。

然而,市场形势在过去数月已经不再按常理出牌。股票/债券收益率的正相关性已经下降至接近零的水平。债券市场的抛售、利率波动的加剧和实际利率的走高都致使股市难以承受。

更重要的是,这种转变揭示了关键趋势的变化:在上个周期及大流行结束后经济复苏的很长时间里,股票与通胀预期呈现正相关关系,但是这种关系已经开始减弱。

高盛认为股票与通胀预期正相关性的减弱,和从年初至今增长/通胀表现恶化有关:眼下由于通胀不仅高于预期而且还更有“粘性”,负反馈之下对经济增长的潜在风险已经增加。

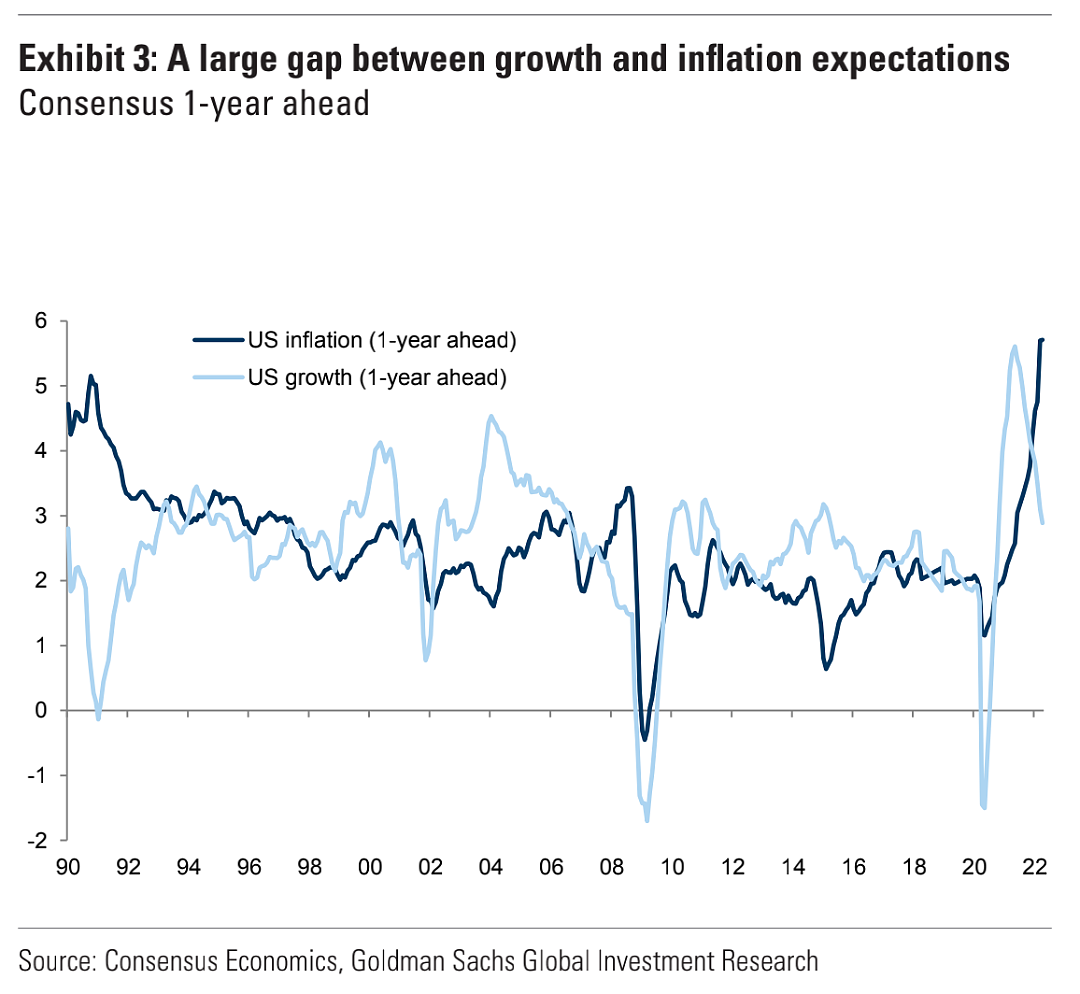

并且如下图所示,经济增长和通胀预期已经大幅脱钩,这表明经济滞胀风险正在逐步逼近。在央行大幅收紧金融环境以控制通胀的背景下,经济增长(和风险资产)可能会成为牺牲品。

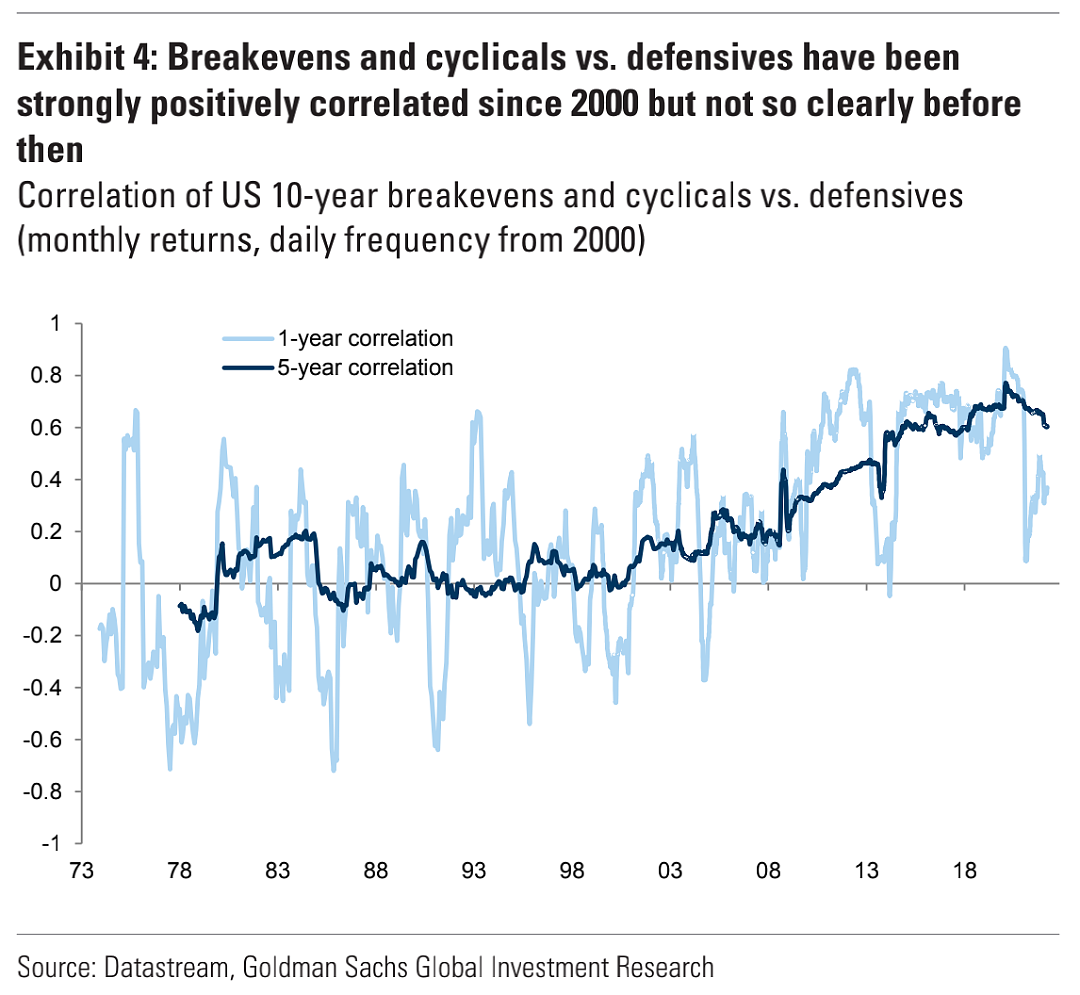

宏观经济层面的差异导致盈亏平衡通胀率与周期性、防御性股票所反映的增长之间的关系开始减弱。

以史为鉴,自2010年以来美国10年期盈亏平衡通胀率与周期股、防御股之间一直呈现正相关。在此期间,经济增长和通胀预期之间表现为更紧密的正相关关系,毕竟在全球金融危机之后,经济发展停滞的长期担忧一直和通缩压力如影随形。

但是,如果将时间线拉的更长,上述关系可能会有所不同。从1970年代到1990 年代后期,盈亏平衡通胀率与周期性、防御性股票之间的联系相当微弱。

所以如果考虑到这一点,近期上述相关性的下降并不令人意外,实际上与通胀飙升相符合,再加上市场还在担心以美联储为首的全球主要央行可能会为了抗击通胀,最终导致经济增长放缓。

高盛方面认为,随着市场越来越关注增长和通胀情况,增长/通胀和盈亏平衡通胀率/周期性、防御性之间的关系最终会减弱。

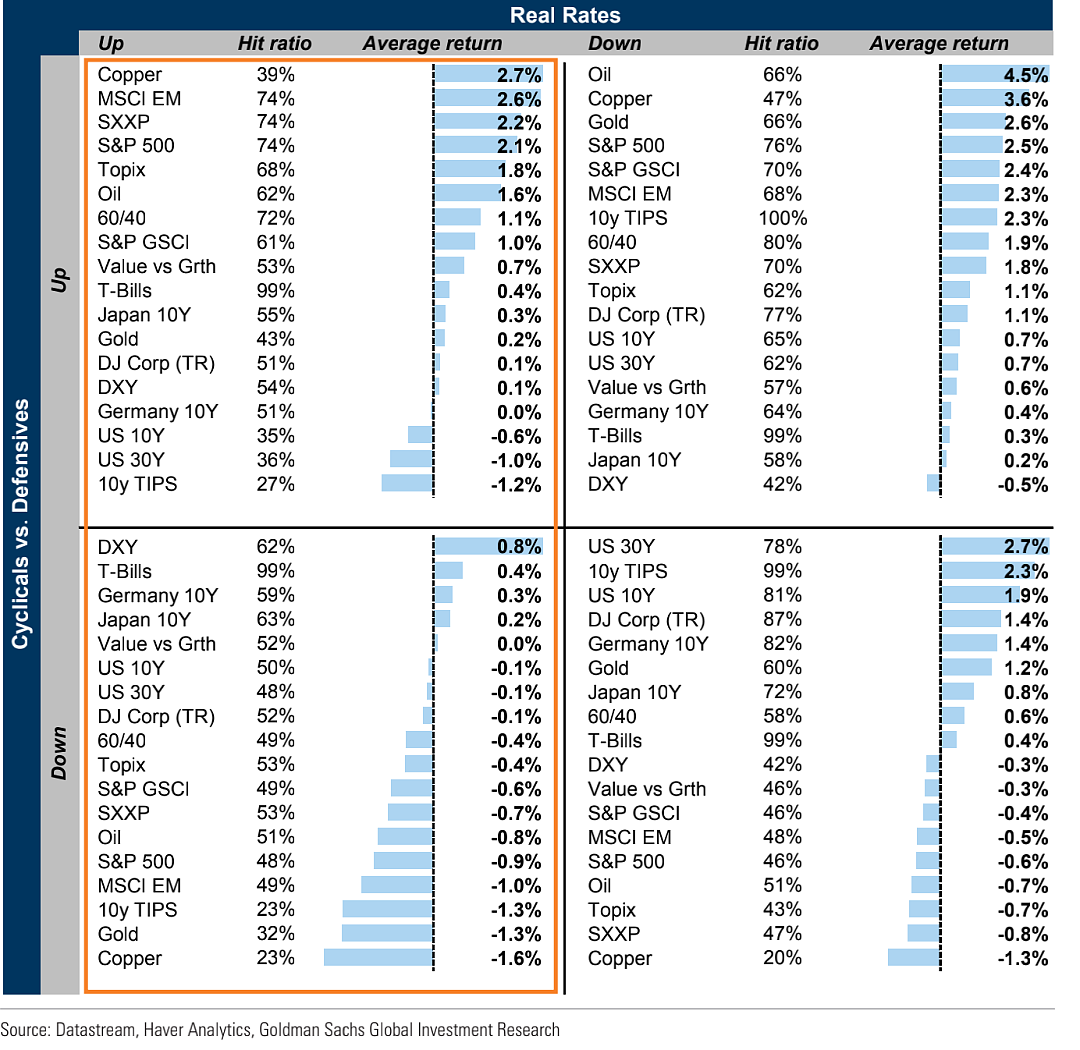

在这种情况下,周期性、防御性股票的表现与实际利率之间的关系可为增长/通胀关系提供一个很好的观察点,虽然此前高盛认为盈亏平衡通胀率和实际利率之间的关系更为紧密。

而鉴于美国通胀可能见顶,以及货币政策存在进一步收紧的预期,高盛认为实际利率将继续走高,这或将对各类资产表现产生不同影响,具体取决于增长会被如何定价。

眼下周期性和防御性股票的表现已经反映出经济放缓的趋势,这种迹象在欧洲尤为显著,但是目前这些情况尚未被市场完全计价。

对于美国经济的发展形势,虽然高盛的经济学家并不认为美国会出现经济衰退(尤其是不会出现严重衰退),但是市场却持有不同看法。投资者的悲观情绪以及潜在的衰退危机均意味着美股尚未触底。

一般情况下(不包括2020年新冠疫情爆发创造的极短周期),在经济数据经历3—8个月的疲软时期之后,周期股和防御股通常已经触底,因此眼下市场对未来增长的定价仍面临压力。

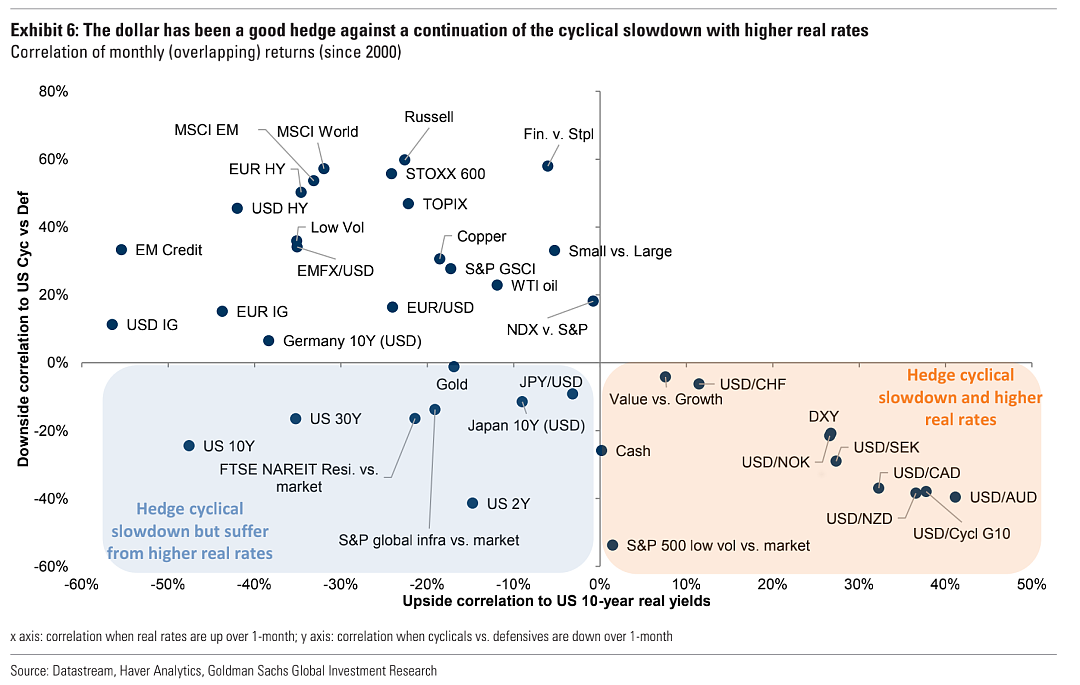

对此高盛团队指出,在经济的增长的风险从市场褪去之前,美元和现金仍是最佳对冲工具。价值投资行业也或将跑赢经济增长,此外通胀飙升也将进一步支持实体资产,日元也将成为抵御衰退风险的有效外汇工具。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64